|

Rủi ro hơn 745.000 tỷ đồng trái phiếu doanh nghiệp đến hạn trả nợ

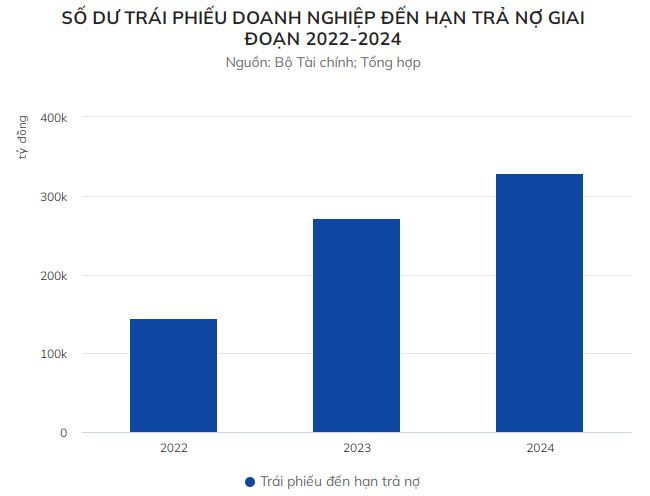

Trong năm 2022, khối lượng trái phiếu doanh nghiệp đáo hạn vào khoảng 144.500 tỷ đồng. Con số này sẽ tăng lên 271.400 tỷ đồng trong năm 2023 và 329.500 tỷ đồng đến năm 2024.

Đây là số liệu được Bộ Tài chính đưa ra trong báo cáo gửi Thủ tướng về tình hình thị trường trái phiếu doanh nghiệp các tháng đầu năm 2022.

Cụ thể, cơ quan quản lý tài khóa cho rằng khối lượng trái phiếu doanh nghiệp đến hạn trả nợ trong giai đoạn 2022-2024 lên tới hàng trăm nghìn tỷ đồng là một trong những rủi ro đối với sự phát triển của thị trường này.

Năm nay, Bộ Tài chính cho biết khối lượng trái phiếu doanh nghiệp đáo hạn sẽ vào khoảng 144.500 tỷ đồng. Trong đó, khối lượng trái phiếu bất động sản đáo hạn chiếm 43,2%, tương đương 62.470 tỷ đồng. Cùng năm, khối lượng trái phiếu do các tổ chức tín dụng phát hành đến kỳ đáo hạn dự kiến đạt khoảng 29.160 tỷ, tương đương 20,2% tổng khối lượng đáo hạn trong năm nay.

Theo cơ quan quản lý, khối lượng trái phiếu đến hạn trả nợ này sẽ tiếp tục tăng trong các năm tiếp theo, tiền ẩn nhiều rủi ro về dòng tiền trả nợ của các doanh nghiệp.

Trong đó, khối lượng trái phiếu doanh nghiệp đến hạn trả nợ năm 2023 được ước tính vào khoảng 271.400 tỷ đồng và con số này sẽ tiếp tục tăng lên mức 329.500 tỷ đồng vào năm 2024.

Như vậy, tổng khối lượng trái phiếu doanh nghiệp đến hạn trả nợ trong vòng 3 năm tiếp theo lên tới 745.400 tỷ đồng. Trong đó, khối lượng trái phiếu bất động sản đến hạn là 207.800 tỷ và trái phiếu của các tổ chức tín dụng đến hạn là 207.500 tỷ đồng, tương đương lần lượt 27,9% và 27,8% tổng khối lượng trái phiếu đến hạn.

Bộ Tài chính cho biết hiện nay, ngoại trừ các trái phiếu bị hủy trong vụ Tập đoàn Tân Hoàng Minh, báo cáo của các tổ chức phát hành tại Sở giao dịch Chứng khoán cho thấy các doanh nghiệp vẫn đang thanh toán đầy đủ gốc, lãi trái phiếu cho nhà đầu tư.

Tuy nhiên, khối lượng phát hành tăng nhanh trong thời gian gần đây cũng tiềm ẩn rủi ro, đặc biệt là khối lượng đáo hạn lớn tập trung trong giai đoạn 2022-2024 và chủ yếu là trái phiếu của các doanh nghiệp bất động sản và tổ chức tín dụng.

Với xu hướng kinh tế vĩ mô tăng trưởng ổn định, định hướng điều hành theo hướng tạo điều kiện cho các doanh nghiệp phục hồi và phát triển sau đại dịch, các doanh nghiệp sẽ có khả năng thanh toán đủ gốc, lãi đến hạn. “Tuy nhiên, trường hợp các doanh nghiệp gặp khó khăn trong hoạt động kinh doanh sẽ ảnh hưởng đến khả năng thanh toán đủ gốc, lãi trái phiếu đến hạn”, Bộ Tài chính nhấn mạnh.

Bên cạnh rủi ro từ khối lượng trái phiếu đến hạn lớn, Bộ Tài chính cũng cho rằng thị trường trái phiếu còn tồn tại một số rủi ro đến từ chính các nhà đầu tư.

Cụ thể, Luật Chứng khoán, Luật Doanh nghiệp và Nghị định 153/2020 đã quy định chỉ nhà đầu tư chứng khoán chuyên nghiệp mới được mua và giao dịch trái phiếu phát hành riêng lẻ. Tuy nhiên, đã có hiện tượng nhà đầu tư cá nhân cố tình vi phạm quy định để đầu tư vào thị trường này, việc này có cả sự tiếp tay của các tổ chức phân phối trái phiếu, tổ chức tư vấn là công ty chứng khoán, ngân hàng thương mại.

Theo Bộ Tài chính, các vi phạm này không chỉ gây rủi ro cho nhà đầu tư, mà còn tạo ra rủi ro với thị trường khi doanh nghiệp lợi dụng tăng lãi suất phát hành để chào bán cho nhà đầu tư cá nhân. Khi tình hình sản xuất kinh doanh gặp khó khăn, doanh nghiệp sẽ không trả được nợ, qua đó có thể tác động dây chuyền, gây bất ổn cho thị trường tài chính.

Ngoài ra, Bộ Tài chính cũng chỉ ra rủi ro xuất phát từ các doanh nghiệp phát hành, tổ chức cung ứng dịch vụ, bao gồm các công ty chứng khoán, ngân hàng thương mại trong việc cố tình lách các quy định để phát hành, chào bán trái phiếu. Các hành vi này đều dẫn tới nguy cơ bất ổn trên thị trường trái phiếu khi có sự cố xảy ra.

Quang Thắng

ZING

|