|

Ngân hàng nào tăng tỷ lệ bao phủ nợ xấu lên 500%?

Nửa đầu năm 2022, các ngân hàng đã tăng cường thêm “đệm dự phòng” khi nợ xấu ngày càng nhiều sau khi các hành lang pháp lý hỗ trợ hết hiệu lực.

Từ khi dịch COVID-19 bùng phát, chất lượng nợ vay tại ngân hàng đã được hỗ trợ rất nhiều từ các thông tư được ban hành kịp thời nhằm cơ cấu lại nợ và giúp các khoản vay mới được tái tục.

Và hiển nhiên, các ngân hàng đều chuẩn bị sẵn “đệm dự phòng” để khi các thông tư hỗ trợ hết hiệu lực thì các khoản nợ xấu thực chất sẽ lộ diện. Dựa trên các khoản dự phòng, ngân hàng sẽ tính toán tỷ lệ bao phủ nợ xấu để đánh giá khả năng phòng thủ trước những rủi ro liên quan đến nợ xấu.

|

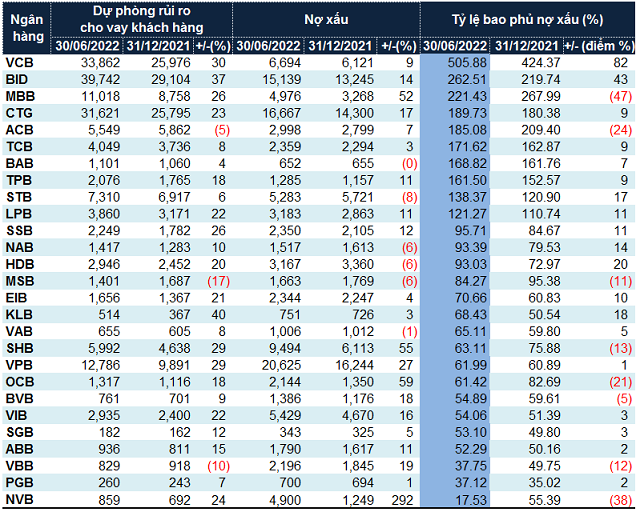

Tỷ lệ bao phủ nợ xấu các ngân hàng tính đến 30/06/2022 (Đvt: Tỷ đồng)

|

Dữ liệu từ VietstockFinance cho thấy, tổng nợ xấu tại 27 ngân hàng, tính đến cuối quý 2, chiếm gần 122 ngàn tỷ đồng trong tổng dư nợ, tăng 20% so với đầu năm. Trong khi đó, dự phòng rủi ro cho vay khách hàng tăng đến 24%, lên mức gần 178 ngàn tỷ đồng. Vì tỷ lệ tăng của dự phòng rủi ro cao hơn mức tăng của nợ xấu nên tỷ lệ bao phủ nợ xấu của các ngân hàng đã tăng đáng kể trong nửa đầu năm.

Có đến 10/27 ngân hàng ghi nhận tăng tỷ lệ bao phủ nợ xấu lên trên 100%. Đáng chú ý nhất là Vietcombank khi đưa tỷ lệ này lên mức gần 506%, trong khi một số nhà băng ghi nhận mức cao cũng quanh mốc 200% như BIDV (262%), MBB (221%), VietinBank (189%).

Tỷ lệ bao phủ nợ xấu tại các ngân hàng tăng cao hơn 100% cho thấy các ngân hàng đã trích đủ dự phòng. Trường hợp xấu nhất, nếu chuyển sang nhóm nợ xấu không thể thu hồi nợ thì ngân hàng vẫn còn dự phòng để bao phủ khoản nợ này và không làm ảnh hưởng đến lợi nhuận.

Giải thích thêm, Bộ phận phân tích ngân hàng từ CTCK Ngân hàng Đầu tư và Phát triển Việt Nam (BSC) lý giải cho phần trích lập nợ tái cơ cấu, nhưng do nợ tái cơ cấu hiện tại chưa chuyển thành nợ xấu nên sẽ làm tăng phần dự phòng lên, tử số tăng, nhưng mẫu số (nợ xấu) không tăng tương xứng, do đó dẫn đến tỷ lệ bao phủ nợ xấu tăng đến hơn 500% tại Vietcombank. Phía BSC cũng dự báo, trong quý 3, tỷ lệ bao phủ nợ xấu sẽ giảm vì sẽ có một khoản đã chuyển thành nợ xấu sau khi Thông tư 14 hết hiệu lực.

Đại diện từ CTCK MB (MBS) cho biết, đa số các ngân hàng đã trích lập dự phòng đầy đủ theo các Thông tư của Ngân hàng Nhà nước và cũng đã dự phòng cho cả năm 2023 nên khả năng tỷ lệ bao phủ nợ xấu trong quý 3, 4 sẽ không tăng nhiều. Nếu trong thời gian tới các ngân hàng được nới room tín dụng thì dư nợ toàn thị trường lại tốt lên và ngân hàng sẽ tiếp tục trích lập dự phòng cho các tài khoản nợ mới, khả năng tỷ lệ bao phủ nợ xấu sẽ giảm đi và không tăng tiếp.

Việc các ngân hàng tăng độ bao phủ nợ xấu để dự phòng cho việc chuyển nhóm nợ không diễn ra trên toàn hệ thống. Vẫn có những nhà băng giữ mức khiêm tốn dưới 50% như NCB (18%), PGB (37%), VietBank (gần 38%)… Điều này cho thấy cách phản ứng với nợ xấu tại mỗi ngân hàng là khác nhau vì theo quy định thì với số nợ được cơ cấu lại, các ngân hàng có thể lựa chọn trích lập dự phòng 100% hoặc trích lập dự phòng từng phần trong 3 năm liên tục theo tỷ lệ 30%, 60%, 100%.

Cát Lam

FILI

|