|

BAF dự kiến huy động 600 tỷ đồng từ phát hành trái phiếu

Trong bối cảnh thị trường trái phiếu doanh nghiệp đang bị kiểm soát chặt chẽ, CTCP Nông nghiệp BAF Việt Nam (HOSE: BAF) mới đây thông qua phương án cũng như hồ sơ đăng ký phát hành trái phiếu trị giá 600 tỷ đồng.

Theo đó, BAF dự kiến phát hành 600 trái phiếu chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo cho Tổ chức Tài chính Quốc tế (IFC) - Thành viên Ngân hàng Thế giới (World Bank). Với mệnh giá 1 tỷ đồng/trái phiếu, ước tính BAF có thể thu về 600 tỷ đồng nếu phát hành thành công. Thời gian phát hành dự kiến trong quý 3 và 4/2022.

Trái phiếu từ đợt phát hành có kỳ hạn tối đa 7 năm. Trong 6 năm đầu, lãi suất sẽ cố định ở mức 5.25%/năm. Vào lần đáo hạn thứ nhất của năm cuối cùng, BAF sẽ mua lại một nửa số trái phiếu mà trái chủ đang sở hữu. Khi đó, lãi suất trái phiếu sẽ được nâng lên 10.5%/năm.

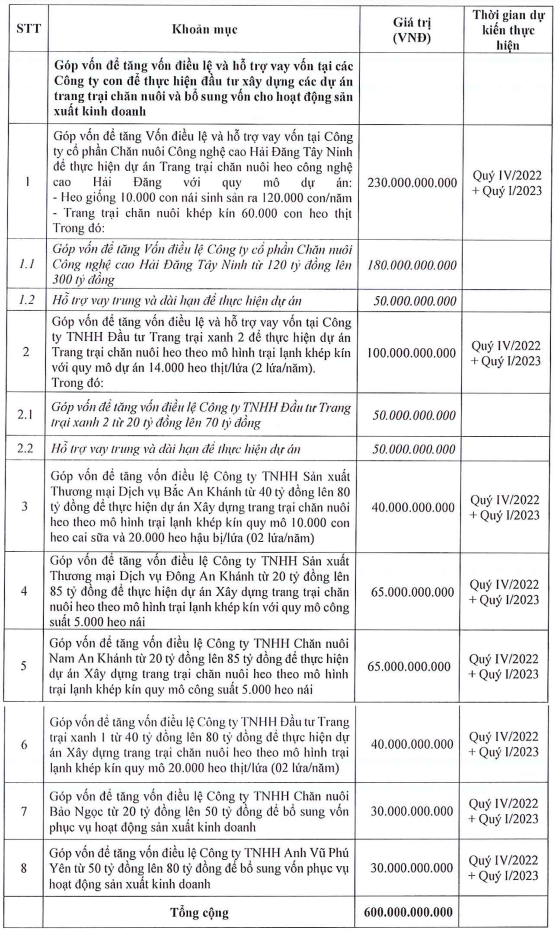

Toàn bộ số tiền huy động được từ đợt phát hành sẽ được BAF dùng để tăng vốn điều lệ và hỗ trợ vay vốn tại các công ty con để đầu tư xây dựng các dự án trang trại chăn nuôi. Tiêu biểu nhất trong đó là dự án Trang trại chăn nuôi heo công nghệ cao Hải Đăng tại CTCP Chăn nuôi Công nghệ cao Hải Đăng Tây Ninh với quy mô 10,000 con nái sinh sản ra 120,000 heo con/năm, ngoài ra còn có trang trại chăn nuôi khép kín 60,000 con heo thịt.

|

Kế hoạch sử dụng vốn từ đợt phát hành trái phiếu của BAF

Nguồn: BAF

|

Thượng Ngọc

FILI

|