|

“Thị phi” tiếp tục bủa vây dự thảo sửa đổi Nghị định 153 phiên bản 5

Một năm qua, Bộ Tài chính 5 lần đưa ra 5 dự thảo sửa đổi nhưng ngay cả phiên bản gần đây nhất, vẫn bị cho là tiếp cận theo hướng “đóng sập thị trường”...

Dự thảo sửa đổi Nghị định 153 “phiên bản 5” đã bốc đúng thuốc?

|

Nghị định 153/2020/NĐ-CP quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế ban hành ngày 31/12/2020, hiệu lực thi hành ngày 1/1/2021. Sau 1 năm áp dụng, vào tháng 12/2021, cơ quan quản lý tiến hành dự thảo sửa đổi lần thứ nhất và từ đó đến nay, trải qua 5 lần dự thảo sửa đổi. Ở “phiên bản 5”, tiếp tục gây ồn ào trên thị trường với nhiều bất cập được nêu ra.

"MẸ" KHÔNG THỂ PHÁT HÀNH TRÁI PHIẾU ĐỂ TÀI TRỢ CHO "CON"

Tại khoản 2 Điều 5 dự thảo lần 5 Nghị định 153 được sửa đổi như sau: “Doanh nghiệp không được phát hành trái phiếu để đầu tư theo hình thức góp vốn, mua cổ phần, mua phần vốn góp, mua trái phiếu của doanh nghiệp khác, hoặc cho doanh nghiệp khác vay vốn.”

Trao đổi với chúng tôi về vấn đề trên, một chuyên gia nhận định: có thể cơ quan quản lý muốn tránh tình trạng chuyển vốn “lòng vòng” giữa các doanh nghiệp và sử dụng vốn sai mục đích khi phát hành.

“Nếu giữ nguyên quy định như trong dự thảo thì những tập đoàn tư nhân lớn hoạt động đa ngành sẽ không thể phát hành trái phiếu để tài trợ, cho vay, góp vốn... đối với các dự án/công ty thành viên trong hệ sinh thái. Về mặt logic, theo pháp luật hay thông lệ quốc tế, trong tập đoàn người ta luân chuyển vốn cho nhau là chuyện bình thường”, ông này nói.

PGS.TS Đinh Trọng Thịnh (Học viện Tài chính) nói: “Công ty mẹ phát hành trái phiếu, để rồi từ đó lấy tiền phân bổ cho công ty con là bình thường”.

Góp ý về vấn đề này, quan điểm của Ủy ban Giám sát tài chính Quốc gia, Kiểm toán Nhà nước, Bộ Công an, Bộ Quốc phòng và Bộ Nông nghiệp và Phát triển nông thôn đều đề nghị “ngoại trừ quy định này đối với trường hợp Công ty mẹ/Tập đoàn phát hành trái phiếu huy động vốn cho công ty con”.

Ngoài ra, Bộ Tư pháp và Bộ Công thương còn cho rằng: quy định này có thể hạn chế quyền dự do huy động vốn kinh doanh, tự vay, tự trả và tự chịu trách nhiệm của doanh nghiệp.

Phòng Thương mại và Công nghiệp Việt Nam (VCCI) và Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) có ý kiến quy định này không phù hợp với nguyên tắc quản trị của các tập đoàn với lý do: công ty con mới ra đời hoặc ra đời đã lâu nhưng quy mô nhỏ rất khó vay vốn và không đủ điều kiện phát hành trái phiếu nên công ty mẹ có tín nhiệm cao hơn thường giữ vai trò huy động vốn, gồm cả biện pháp phát hành trái phiếu hỗ trợ”.

CHỈ CÔNG TY ĐẠI CHÚNG MỚI ĐƯỢC PHÁT HÀNH TRÁI PHIẾU RIÊNG LẺ CHO NHÀ ĐẦU TƯ CÁ NHÂN?

Dự thảo lần 5 đưa ra phương án sửa đổi Điểm d Điều 8 như sau: “Đối với cá nhân là nhà đầu tư chứng khoán chuyên nghiệp chỉ được mua trái phiếu doanh nghiệp riêng lẻ (trên thị trường sơ cấp hoặc thứ cấp) do công ty đại chúng phát hành có tài sản bảo đảm hoặc bảo lãnh thanh toán; ngoại trừ trường hợp thực hiện theo bản án, quyết định của Tòa án đã có hiệu lực pháp luật, quyết định của trọng tài hoặc thừa kế theo quy định của pháp luật.”

“Tài sản đảm bảo có thể cân nhắc đưa vào trong điều kiện hiện nay, tuy nhiên phải xem tài sản đảm bảo đó là cái gì? Chuyện tài sản đảm bảo này rất phức tạp. Yêu cẩu phải có bảo lãnh thanh toán thì thực sự đây là không hiểu về thị trường. Bảo lãnh thanh toán nghĩa là nếu nhà phát hành mất khả năng thanh toán thì ngân hàng hoặc bên bảo lãnh sẽ đứng ra trả nợ hộ. Thế thì chắc quá, không còn là thị trường trái phiếu nữa. Nếu yêu cầu như vậy thì đóng cửa thị trường luôn”, PGS.TS Đinh Trọng Thịnh nói.

|

Như vậy, điều kiện để có thể bán trái phiếu doanh nghiệp trên thị trường sơ cấp cho nhà đầu tư chuyên nghiệp đang rất khắt khe khi nhà phát hành phải là công ty đại chúng và phải có tài sản đảm bảo hoặc bảo lãnh thanh toán.

PGS.TS Đinh Trọng Thịnh nhận định nếu phương án sửa đổi này được thông qua thì phần lớn doanh nghiệp trong nền kinh tế không thể phát hành trái phiếu doanh nghiệp theo hình thức riêng lẻ, không tiếp cận được với nguồn vốn. Thiếu vốn, dẫn đến sản xuất kinh doanh đình trệ.

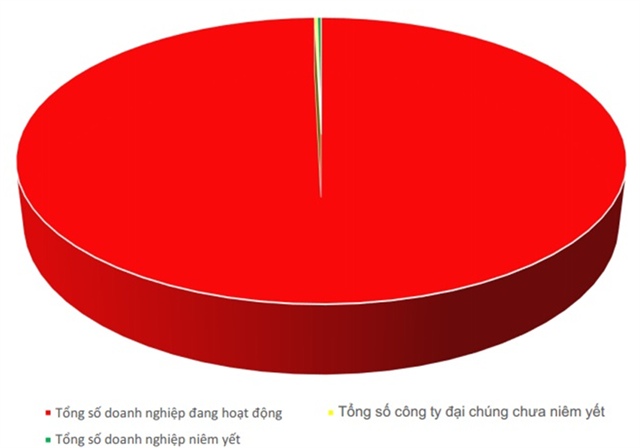

Như vậy, tính sơ bộ, chưa đầy 0,5% doanh nghiệp trong nền kinh tế đáp ứng điều kiện để phát hành trái phiếu cho nhà đầu tư chuyên nghiệp như quy định tại Điểm d Điều 8, dự thảo Nghị định 153 sửa đổi.

|

Nếu phương án sửa đổi Điểm d Điều 8 được thông qua, nhà đầu tư cá nhân chỉ có thể mua trái phiếu của nhà phát hành là công ty đại chúng thì các công ty chưa đại chúng sẽ không thể bán trái phiếu cho các nhà đầu tư cá nhân.

Theo thống kê của Uỷ ban Chứng khoán Nhà nước, đến cuối tháng 3/2022 có 1.640 doanh nghiệp niêm yết đang hoạt động trên cả 3 sàn HOSE, HNX và UPCOM. Số lượng công ty đại chúng chưa niêm yết là 1.169. Như vậy, cả nền kinh tế Việt Nam hiện nay chỉ có khoảng 2.809 công ty đại chúng. Trong khi đó, theo kết quả sơ bộ Tổng điều tra kinh tế năm 2021 của Tổng cục Thống kê, tính đến 31.12.2020, Việt Nam đang có 683.590 doanh nghiệp đang hoạt động.

Tỉ trọng công ty đại chúng trên tổng số doanh nghiệp đang hoạt động (Nguồn: UBCKNN, Tổng cục Thống kê).

|

Ở một diễn biến khác, báo cáo PCI 2021 chỉ ra 5 trở ngại mà doanh nghiệp gặp phải khi tiếp cận tín dụng. Trong đó, 81% doanh nghiệp tham gia khảo sát cho biết không thể vay vốn nếu không có tài sản thế chấp. Các chướng ngại vật tiếp theo là thủ tục vay vốn rất phiền hà; bị áp đặt các điều kiện tín dụng bất lợi…

Doanh nghiệp vốn đã rất khó khăn trong việc tiếp cận tín dụng ngân hàng. Mặt khác, hệ thống ngân hàng vốn đã gặp áp lực rất lớn khi nhiều năm liền huy động ngắn hạn để cho vay trung dài hạn. Nay, kênh trái phiếu lại bị siết quá chặt và khắt khe như vậy, doanh nghiệp gần như bị chặn mọi nguồn tiếp cận vốn.

“Nếu bóp chặt như này thì đồng vốn nó vẫn cứ nằm trong dân. Hỏi rằng tại sao dân nhiều tiền thế mà không huy động được?”, PGS.TS Đinh Trọng Thịnh nhận xét.

XẾP HẠNG TÍN NHIỆM: NÊN KHUYẾN KHÍCH HAY BẮT BUỘC?

Nhìn nhận về căn nguyên của những lộn xộn trên thị trường trái phiếu doanh nghiệp thời gian qua, PGS.TS Đinh Trọng Thịnh cho rằng vấn đề nằm ở chỗ nhà đầu tư “F0” của Việt Nam nhiều nhưng hiểu biết của họ về thị trường tài chính là rất ít, trong khi đó việc kiểm tra giám sát chưa được thực hiện đầy đủ và nghiêm túc.

Theo ông, nhà đầu tư không đủ thông tin, không biết cách phân tích, đánh giá rủi ro của doanh nghiệp phát hành, thì rõ ràng, rất cần bên thứ ba đứng ra làm việc này, đó là các tổ chức xếp hạng tín nhiệm.

Liên quan đến việc nên khuyến khích hay bắt buộc xếp hạng tín nhiệm với trái phiếu doanh nghiệp phát hành riêng lẻ, đến nay vẫn còn những luồng ý kiến khác nhau.

Ủy ban Giám sát tài chính Quốc gia, Bộ Công an, Bộ Quốc phòng, Bộ Nông nghiệp và Phát triển nông thôn và Kiểm toán Nhà nước nhất trí cao với quy định về xếp hạng tín nhiệm đối với một số loại trái phiếu doanh nghiệp riêng lẻ.

Bộ Công an đề nghị cần có quy định cụ thể về cơ quan xếp hạng tín nhiệm doanh nghiệp, coi đây là một điều kiện khi phát hành, đặc biệt đối với những công ty chưa phải là công ty đại chúng niêm yết trên sàn chứng khoán mà không có tài sản đảm bảo hoặc tài sản đảm bảo là cổ phiếu.

Ngân hàng Phát triển Châu Á (ADB) đồng tình với quy định về yêu cầu xếp hạng tín nhiệm khi phát hành trái phiếu doanh nghiệp và coi đó là phù hợp với thông lệ tại các thị trường Châu Á khác như Thái Lan, Indonesia, Philippines, Ấn Độ, Trung Quốc và Đài Loan. Các nước này đều có quy định để yêu cầu/khuyến khích doanh nghiệp phát hành xếp hạng tín nhiệm.

Tuy nhiên, một số ý kiến khác thì cho rằng việc bổ sung quy định về xếp hạng tín nhiệm là gia tăng yêu cầu hồ sơ chào bán trái phiếu doanh nghiệp, trong khi thị trường chưa hình thành thông lệ, quy chuẩn nghiệp vụ và các chuẩn mực xếp hạng tín nhiệm, có thể gây một số quan ngại về chất lượng của kết quả xếp hạng tín nhiệm.

Theo một chuyên gia, nhiều quốc gia trên thế giới không bắt buộc xếp hạng tín nhiệm đơn vị phát hành. Tuy nhiên, khi xây dựng luật pháp, Nhà nước cần tính đến những yếu tố đặc thù của Việt Nam.

Trong tương quan giữa hai chủ thể là doanh nghiệp phát hành và nhà đầu tư, luôn tồn tại sự bất đối xứng thông tin. Doanh nghiệp phát hành biết rất rõ về mình, nhưng chưa chắc họ đã công bố hết những thông tin bất lợi về mình cho nhà đầu tư. Vì vậy, cần bên thứ ba để giảm thiểu bất đối xứng thông tin.

Hơn nữa, Nhà nước không thể đủ nguồn lực để kiểm tra giám sát hết thị trường. Uỷ ban Chứng khoán, Sở giao dịch chứng khoán chỉ giám sát trong khuôn khổ pháp luật đối với các đơn vị phát hành đã quá sức, còn lại họ đâu có đủ nguồn lực để kiểm tra, giám sát quá trình sử dụng vốn. Phải có các tổ chức nắm giữ vai trò đó.

Vị chuyên gia nêu trên cho rằng, điều quan trọng nhất là kiểm tra thực tế, giám sát mục đích sử dụng vốn. Nhà đầu tư/trái chủ cần giám sát doanh nghiệp phát hành thông qua hiệp hội hay một bên thứ 3 như tổ chức xếp hạng tín nhiệm. Khi một doanh nghiệp phát hành, bán trái phiếu ra thị trường, thời hạn 3 đến 5 năm, hầu như các nhà đầu tư cá nhân, dù là chuyên nghiệp cũng không có đủ nguồn lực để thực hiện giám sát liên tục trong một khoảng thời gian dài như vậy. Nhưng nếu có cơ chế để một hiệp hội hay tổ chức đứng ra đại diện trái chủ giám sát hoạt động sử dụng vốn của doanh nghiệp thì rất tốt. Bản thân công ty xếp hạng tín nhiệm cũng là một bên giám sát tốt bởi họ có nguồn lực và rất nhiều phương thức khác nhau để giám sát doanh nghiệp…”

Ngoài ra, theo PGS.TS Đinh Trọng Thịnh, khác với kiểm toán, đơn vị xếp hạng tín nhiệm có trách nhiệm theo dõi liên tục và công bố thông tin về kết quả xếp hạng tới công chúng, kể cả khi doanh nghệp phát hành không đồng ý. Đây là trách nhiệm nghề nghiệp đã được quy định tại Nghị định 88/2014/NĐ-CP. Quá trình theo dõi doanh nghiệp phát hành là liên tục, doanh nghiệp xấu đi thì bị hạ bậc, tốt thì được nâng bậc, ngay và luôn chứ không phải 6 tháng hay 1 năm kiểm toán/lần.

Phan Linh

VnEconomy

|