|

Phương pháp chiết khấu dòng tiền (Kỳ 1)

Một trong những phương pháp định giá phổ biến nhất là chiết khấu dòng tiền (DCF - Discounted Cash Flow). Giá trị nội tại của cổ phiếu được ước tính bằng cách chiết khấu các dòng tiền dự kiến trong tương lai về giá trị hiện tại.

Dòng tiền tự do của doanh nghiệp (FCFF)

Dòng tiền tự do của doanh nghiệp là dòng tiền thuộc về chủ nợ và cả chủ sở hữu sau khi thanh toán tất cả các khoản chi phí hoạt động và thuế thu nhập. Đây là một trong những tiêu chuẩn được sử dụng để so sánh và phân tích sức khoẻ tài chính cũng như là định giá cổ phiếu.

Công thức tính FCFF có nhiều dạng khác nhau nhưng công thức chung hay sử dụng là:

FCFF = Lợi nhuận ròng sau thuế + Khấu hao + [Chi phí vay nợ x (1 - thuế TNDN)] – (Đầu tư mới vào TSCĐ + Thay đổi vốn lưu động)

Trong đó:

Đầu tư mới vào TSCĐ (CAPEX) = Tiền chi để mua sắm, xây dựng TSCĐ – Tiền thu từ thanh lý, nhượng bán TSCĐ (trên báo cáo lưu chuyển tiền tệ)

Thay đổi vốn lưu động = Vốn lưu động cuối kỳ - Vốn lưu động đầu kỳ

Vốn lưu động = Tài sản ngắn hạn – Nợ phải trả ngắn hạn

Tài sản ngắn hạn = Hàng tồn kho + Các khoản phải thu + Tài sản ngắn hạn khác

Nợ phải trả ngắn hạn = Nợ ngắn hạn – Vay và nợ thuê tài chính ngắn hạn

Ý nghĩa giá trị FCFF chỉ ra rằng khi FCFF >0 thì công ty còn tiền sau khi thanh toán các khoản chi phí và từ đây doanh nghiệp có đủ tiền để trả cổ tức, tiến hành mua lại cổ phần hay trả nợ trái phiếu.

Ngược lại khi giá trị <0 cho thấy rằng công ty đã không tạo ra đủ doanh thu để trang trải các chi phí và hoạt động đầu tư của mình. Từ đây nhà đầu tư nên tìm hiểu sâu hơn để đánh giá lý do tại sao chi phí lại vượt quá doanh thu hoặc đây có thể là chiến lược kinh doanh, mở rộng lớn của doanh nghiệp khiến dòng tiền tạm thời bị âm và trong tương lai dòng tiền sẽ dương trở lại. Ví dụ như các doanh nghiệp ngành bất động sản khu công nghiệp cần một nguồn vốn lớn để đầu tư, mở rộng đất, xây dựng cơ sở hạ tầng cho thuê khiến dòng tiền các năm đầu âm liên tục.

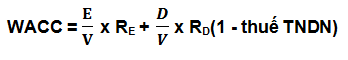

Chi phí sử dụng vốn bình quân (WACC)

WACC là lãi suất được sử dụng để chiết khấu dòng tiền về hiện tại. Nó được sử dụng để đánh giá lợi nhuận của nhà đầu tư khi đầu tư vào một doanh nghiệp. Vì phần lớn các doanh nghiệp hoạt động bằng nguồn vốn đi vay, chi phí vốn trở thành một thông số quan trọng trong việc tính toán chi phí mà doanh nghiệp cần phải trả để duy trì hoạt động của mình.

WACC đo lường chi phí sử dụng vốn dựa trên tỷ trọng cơ cấu vốn mà doanh nghiệp sử dụng, trong đó công thức WACC sử dụng cả nợ và vốn chủ sở hữu để tính toán.

Trong đó:

E = Giá trị thị trường của Vốn chủ sở hữu

D = Giá trị thị trường của Nợ vay

V = E + D

RD = Chi phí sử dụng nợ vay = Lãi vay / Nợ vay bình

RE = Chi phí sử dụng vốn cổ phần = CAPM = rf + (rm – rf) x β

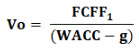

Giá trị doanh nghiệp và vốn hóa thị trường

Để xác định được giá trị của cả doanh nghiệp có 2 trường hợp xảy ra.

Trường hợp 1: Khi giả định FCFF tăng trưởng với tốc độ ổn định (g) với g < WACC. Khi đó công thức sẽ là:

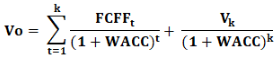

Nhưng trên thực tế, dòng tiền luôn biến động và khó có thể tăng trưởng đều đặn qua các năm, vì thế mà khi muốn tính chính xác dòng tiền thì phải xét đến trường hợp 2.

Trường hợp 2: Dòng tiền của doanh nghiệp tăng trưởng theo nhiều giai đoạn:

Trong đó:

Để xác định vốn hóa thị trường cần tính cả tiền mặt của doanh nghiệp và loại bỏ nợ vay. Công thức là:

Vốn hóa thị trường = Vo – Tổng nợ vay + Tiền mặt

Khi nào nên sử dụng định giá FCFF?

Phương pháp FCFF là công cụ hữu ích cho việc đánh giá dòng tiền hiện tại và từ đó dự phóng dòng tiền trong tương lai của doanh nghiệp. Cùng với đó là xem xét liệu công ty có đủ khả năng trả cổ tức, mua lại cổ phần hoặc thanh toán bớt nợ gốc của mình hay không.

Định giá FCFF cũng phù hợp với các loại hình doanh nghiệp có đòn bẩy cao hay đang trong quá trình thay đổi đòn bẩy tài chính. Bởi vì FCFF cho thấy dòng thu nhập của doanh nghiệp từ việc sử dụng tài sản (không tính đến cơ cấu nguồn vốn), khi dòng thu nhập tăng lên đáng kể thì giá trị doanh nghiệp cũng tăng lên.

Phương pháp định giá FCFF sẽ cung cấp sự nhìn nhận một cách chính xác về tương lai của doanh nghiệp bằng cách phân tích cấu trúc dòng tiền trong quá khứ để ước lượng giá trị thực của doanh nghiệp và xem xét giá cổ phiếu hiện tại của công ty có đang được thị trường định giá cao hay thấp hơn giá trị thực hay không.

Việc định giá FCFF sẽ ước lượng được giá trị tối thiểu mà thuộc về các nhà đầu tư, bao gồm chủ nợ và chủ sở hữu, từ đây xem xét được khả năng hoạt động liên tục của doanh nghiệp.

Tuy nhiên, khi sử dụng FCFF thì cần phải giả định rằng mọi chi phí vốn được doanh nghiệp sử dụng là hợp lý để duy trì tăng trưởng của công ty. Vì trên thực tế rất khó để nhà đầu tư xác định được doanh nghiệp có đang sử dụng chi phí vốn hợp lý và cần thiết hay không hoặc là doanh nghiệp sẽ cần bao nhiêu vốn đủ để duy trì cho tăng trưởng.

Không thể tiến hành định giá khi dòng tiền trong doanh nghiệp âm. Thêm vào đó, định giá bằng mô hình FCFF khá phức tạp với việc tính toán nhiều biến số.

Với những loại hình công ty dịch vụ hoặc các công ty đầu tư nhiều vào các tài sản vô hình, nó không thể đánh giá chính xác giá trị của doanh nghiệp.

Ứng dụng FCFF vào định giá doanh nghiệp

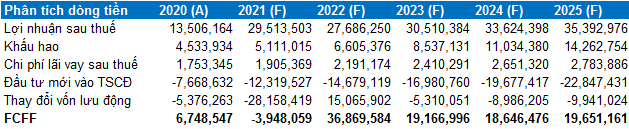

Để định giá bằng phương pháp FCFF, cần thực hiện các bước tính được trình bày như sau. Người viết sử dụng mô hình định giá FCFF của cổ phiếu HPG được cập nhật vào cuối năm 2021.

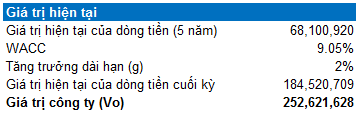

Bước 1: Tính WACC bằng cách xác định thông số từng thành phần. Trong trường hợp này, WACC = 9.05%

Bước 2: Xác định và dự phóng FCFF cho tương lai

Bước 3: Tính giá trị hiện tại của dòng tiền để ra được giá trị công ty

Bước 4: Xác định vốn hóa thị trường từ đó tính giá trị hợp lý cho mỗi cổ phần

Trong trường hợp của HPG, chúng ta thấy rằng giá trị cổ phiếu theo FCFF chỉ có 47,436 đồng. Như vậy, việc mua vào khi giá nằm trên mức này là khá mạo hiểm và thực tế đã chứng minh trên thị trường.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI

|