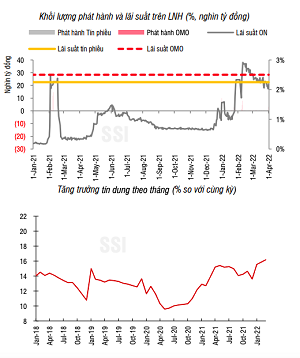

Lãi suất thị trường liên ngân hàng kỳ hạn ngắn vọt lên trên 2%/năm trong 9 tuần liên tiếp, tăng gấp đôi so với cuối năm 2021 và gấp 5-6 lần so với cùng thời điểm năm 2021...

Theo số liệu từ Ngân hàng Nhà nước công bố, tín dụng trong quý 1 tăng 5,04% so với cuối năm 2021 (số liệu tính đến ngày 20/3 là 4,03%) và tương đương với mức tăng 15,9% so với cùng kỳ.

Như vậy, quy mô tín dụng đã tăng gần 526 nghìn tỷ đồng chỉ trong quý 1/2022 và hơn 100 nghìn tỷ đồng chỉ trong 10 ngày cuối tháng.

Mặc dù đẩy ra thị trường một lượng tiền lớn nhưng thanh khoản hệ thống ngân hàng vẫn tương đối ổn định. Thể hiện rõ nhất ở việc, khối lượng lưu hành trên kênh cầm cố (OMO) luôn duy trì ở mức thấp.

Trong tuần qua, Ngân hàng Nhà nước bơm ròng khoảng 3.000 tỷ đồng để hỗ trợ thanh khoản, đưa khối lượng lưu hành trên kênh này tăng lên mức 4.500 tỷ đồng.

Thông thường ở nhiều năm trước, quý đầu năm có tốc độ tăng trưởng tín dụng khá thấp, lượng tiền lớn đổ về sau kỳ nghỉ Tết Nguyên đán, khiến thanh khoản ở trạng thái dồi dào và mặt bằng lãi suất liên ngân hàng có xu hướng giảm rõ rệt.

Song năm nay lại khác. Tín dụng bứt tốc mạnh mẽ ngay từ đầu năm, thanh khoản ở mức vừa phải, thậm chí một số ngân hàng còn có hiện tượng thiếu hụt cục bộ. Do đó, mặt bằng lãi suất liên ngân hàng vẫn neo ở mức cao.

Chốt tuần trước, lãi suất liên ngân hàng đối với VND dừng ở mức: qua đêm 2,08%; 1 tuần 2,25%; 2 tuần 2,25% và 1 tháng 2,25%. Với diễn biến này, lãi suất trên thị trường liên ngân hàng kỳ hạn ngắn đã duy trì trên 2%/năm trong 9 tuần liên tiếp, tăng gấp đôi so với cuối năm 2021, hay tăng gấp 5-6 lần so với cùng thời điểm năm 2021.

Trong khi đó, thị trường trái phiếu Chính phủ sơ cấp khá trầm lắng. Tuần trước, Kho bạc Nhà nước gọi thầu tổng cộng 5 nghìn tỷ đồng trái phiếu nhưng không thành viên nào đấu thầu thành công. Tính đến cuối quý 1/2022, chỉ có 39,3% kế hoạch quý và 10,3% kế hoạch phát hành năm 2022 được thực hiện thành công. Lý giải hiện tượng này, các chuyên gia cho rằng, ngoài yếu tố thanh khoản hệ thống ngân hàng bớt dồi dào so với năm trước thì còn một lý do khác là các tổ chức tín dụng đang kỳ vọng vào đợt tăng lợi suất mới.

Trên thực tế, có sự chênh lệnh tương đối lớn giữa lợi suất trái phiếu chính phủ trên 2 thị trường sơ cấp và thứ cấp. Vùng lãi suất đặt thầu thấp nhất – cao nhất tiếp tục tăng so với phiên trước đó, với mức tăng khoảng 0,05 điểm phần trăm, phản ánh kỳ vọng của các thành viên về việc tăng lợi suất trái phiếu Chính phủ trong bối cảnh lo ngại về lạm phát.

Nhà đầu tư tham gia chủ yếu là Bảo hiểm Xã hội, trong khi các tổ chức tín dụng thận trọng hơn. Trong khi đó, Kho bạc Nhà nước cũng chưa thực sự gặp áp lực phát do tỷ lệ giải ngân vốn đầu tư công vẫn tương đối thấp (3 tháng đầu năm chỉ đạt 11.9% kế hoạch Chính phủ).

Theo Công ty Chứng khoán SSI dự báo, lợi suất trên thị trường sơ cấp sẽ nhích tăng trong thời gian tới khi áp lực huy động vốn từ Kho bạc Nhà nước tăng dần, đặc biệt từ việc triển khai gói hỗ trợ kinh tế 2022 - 2023.