|

Ngân hàng nào đang có lãi dự thu cao nhất?

Lãi dự thu là con dao hai lưỡi, lợi nhuận được đẩy lên cao nhưng đồng thời cũng tiềm ẩn rủi ro nếu ngân hàng không thể thu được các khoản dự lãi.

Theo quy định, tất cả những khoản dư nợ nhóm 1 là nợ đủ chuẩn và có khả năng trả được cả gốc và lãi nên phần lãi suất của khách hàng chưa thu sẽ được ghi nhận vào dự thu, được tính vào thu nhập của ngân hàng. Khi tính kết quả kinh doanh của ngân hàng, trong các nguồn thu có cả khoản dự thu. Ngân hàng phân loại nợ theo quy định của Ngân hàng Nhà nước. Những khoản nợ có lãi đến kỳ nhưng khách hàng chưa trả được và xin cơ cấu lại khoản lãi thì phải xem xét chuyển nhóm, đồng thời loại khỏi lãi dự thu.

Như vậy, khoản dự thu này cũng là thước đo đánh giá chất lượng tín dụng của các ngân hàng khi phản ánh đúng khả năng thanh toán lãi của khách hàng.

Lãi dự thu giảm sau 5 năm

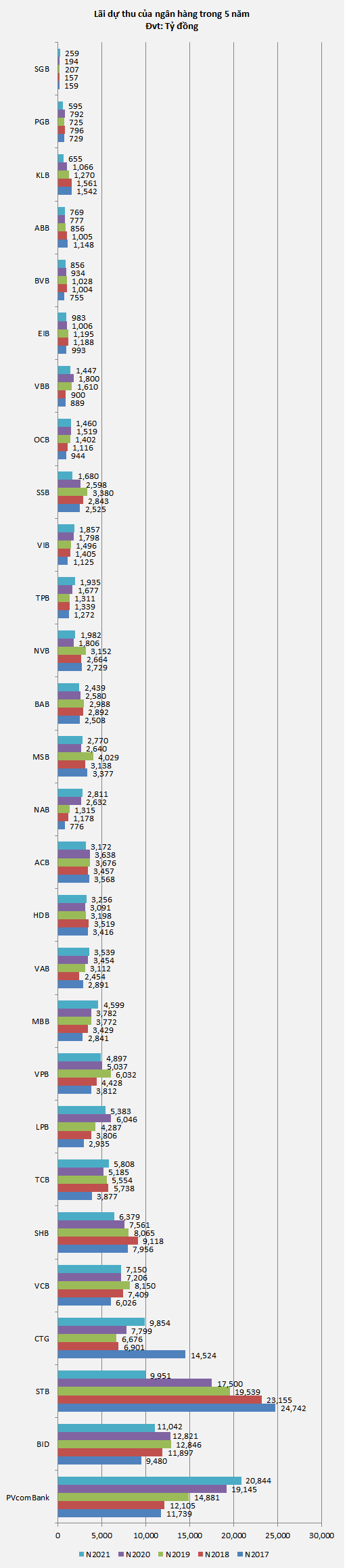

Theo dữ liệu thống kê của VietstockFinance, tổng lãi dự thu của 28 ngân hàng vào cuối năm 2021 là 118,371 tỷ đồng, giảm 6% so với năm 2020 và giảm 1% so với năm 2017.

Nguồn: VietstockFinance

|

Trong năm 2021, PVcomBank là nhà băng có lãi dự thu lớn nhất với 20,844 tỷ đồng, tăng 9% so với năm 2020 và tăng 78% sau 5 năm. Đây cũng là ngân hàng có khoản lãi dự thu cao nhất trong 5 năm qua.

Đứng ở vị trí thứ hai là BIDV với 11,042 tỷ đồng lãi dự thu (giảm 14% so với năm 2020 và tăng 16% sau 5 năm).

Đáng chú ý, dù có lãi dự thu cao thứ 3 trong nhóm ngân hàng, nhưng khoản lãi này của Sacombank (STB) đã giảm đáng kể sau 5 năm, từ mức 24,742 tỷ đồng trong năm 2017, xuống còn 9,951 tỷ đồng vào cuối năm 2021, tỷ lệ giảm tương đương 60%. Đây cũng là ngân hàng có mức lãi dự thu giảm mạnh nhất trong 5 năm qua.

Xét về tốc độ tăng trưởng, năm 2021, Saigonbank (SGB) có lãi dự thu tăng mạnh so với năm 2020 với mức tăng 38%, lên 259 tỷ đồng. Nhiều nhà băng khác cũng có tốc độ tăng trưởng lãi dự thu cao so với năm 2020: VietinBank (CTG) là 26%; MBB (MB) là 22%,NVB (NCB) là 10% và TPBank (TPB) là 15%... Trong khi đó, NAB (gấp 3.6 lần), LPB (tăng 83%), SGB (tăng 63%), VBB (tăng 63%), OCB (tăng 63%), MBB (tăng 62%), VIB (tăng 65%), TPB (tăng 52%), TCB (tăng 50%)… là những nhà băng có mức tăng lãi dự thu cao sau 5 năm do tín dụng tiếp tục tăng trưởng qua các năm.

Ở chiều ngược lại, các ngân hàng có lãi dự thu 2021 sụt giảm so với năm 2020 gồm: SSB giảm 35%, KLB giảm 39%, PGB giảm 25%. So với năm 2017, CTG (giảm 32%), SHB (giảm 20%), NVB (giảm 27%), KLB (giảm 58%) là những ngân hàng có lãi dự thu giảm đáng kể sau 5 năm.

Rủi ro gì nếu đã hạch toán nhưng không thu được?

Đối với các khoản lãi phải thu đã hạch toán vào thu nhập nhưng sau đó không thu được thì đến kỳ hạn thu, ngân hàng sẽ phải hạch toán giảm doanh thu nếu cùng kỳ kế toán hoặc hạch toán vào chi phí nếu khác kỳ kế toán.

Ông Nguyễn Quốc Hùng - Tổng thư ký Hiệp hội Ngân hàng Việt Nam cho biết, lãi dự thu bản chất không có tính hai mặt, nhưng thời điểm hiện tại lại có tính hai mặt, bởi đại dịch khiến rủi ro gia tăng. Ví dụ, có doanh nghiệp đang nợ nhóm 1 hay hoạt động hiệu quả, nhưng do dịch bệnh làm đứt chuỗi cung ứng, ngừng và thậm chí dừng sản xuất để thực hiện phòng chống dịch, dẫn đến sụt giảm doanh thu, ảnh hưởng đến kết quả kinh doanh, từ đó ảnh hưởng đến việc trả nợ gốc và lãi ngân hàng. Đây là nguyên nhân khách quan.

Tuy nhiên, Ngân hàng Nhà nước đã ban hành các Thông tư 01, 03, 14, trong đó quy định, khoản nợ cơ cấu phải loại khỏi dự thu. Theo đó, bản chất lãi dự thu hiện nay ở các ngân hàng là những khoản nợ sạch, nợ đủ tiêu chuẩn, hạch toán theo đúng quy định của pháp luật, không phải tiềm ẩn. Vấn đề chỉ là dịch bệnh khiến khách hàng chịu ảnh hưởng và ngân hàng cùng liên đới nên dẫn đến khả năng chưa đảm bảo 100% thu được lãi để đưa vào thu nhập.

Việc phòng chống rủi ro liên quan đến vấn đề này chủ yếu phụ thuộc vào khả năng trả nợ của khách hàng, do đó ngân hàng cần theo dõi chặt chẽ “sức khoẻ” của khách hàng vay; đồng hành với khách hàng trên cơ sở chia sẻ về lãi suất, phí, cơ cấu nợ…

Dù vậy, đây cũng là một trong những bài toán làm “đau đầu” các ngân hàng, vừa phải huy động vốn, bơm vốn cho nền kinh tế, vừa phải lựa chọn đối tượng cho vay phù hợp.

Khang Di

FILI

|