|

Mua FCN, KHG, VTP liệu có khả quan?

Các công ty chứng khoán (CTCK) khuyến nghị mua FCN do hoạt động kinh doanh năm 2022 được kỳ vọng sẽ tăng trưởng mạnh mẽ; mua KHG do nguồn cung cho kế hoạch tăng trưởng dài hạn được đảm bảo; khả quan với VTP do có lợi thế cạnh tranh từ mạng lưới và biên lợi nhuận được kỳ vọng sẽ khôi phục trong thời gian tới.

Mua FCN với giá mục tiêu 35,220 đồng/cp

Theo CTCK Dầu khí (PSI), doanh thu năm 2022 của CTCP FECON (HOSE: FCN) được dự báo đạt 5,500 tỷ đồng, tương đương mức tăng trưởng khoảng 57.85%, với biên lợi nhuận ròng là 6.36% (350 tỷ đồng).

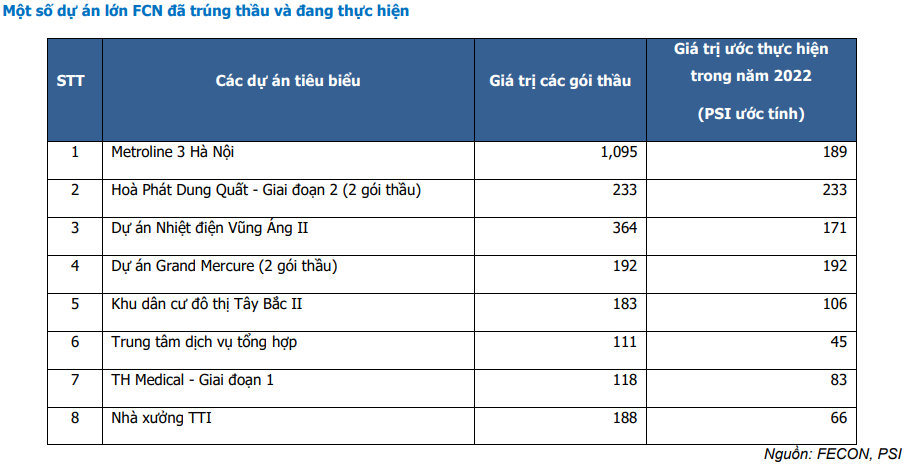

Một trong những yếu tố sẽ giúp FCN đạt được mức doanh thu kể trên có thể kể đến khoản backlog dự án chuyển tiếp từ 2021 đạt xấp xỉ 2,100 tỷ đồng. Theo ước tính của PSI, giá trị hợp đồng ký mới trong quý 1/2022 của FCN đạt 484.2 tỷ đồng.

Năm 2022, Chính phủ sẽ thúc đẩy giải ngân đầu tư công, các dự án dự án cơ sở hạ tầng, trong đó, nguồn vốn đầu tư dành cho các dự án phát triển kết cấu hạ tầng lên tới hơn 113,000 tỷ đồng (chiếm gần 36% tổng số vốn được phê duyệt). Nhờ đó, các công ty xây dựng như FCN sẽ có cơ hội để tăng trưởng mạnh trong năm nay.

Bên cạnh đó, nguồn công việc vẫn tiếp tục dồi dào khi FCN dự kiến ký tiếp các hợp đồng thi công mới trong năm 2022 với tổng giá trị ước tính 7,200 tỷ đồng.

Ngoài xây dựng, FCN tiếp tục phát triển các dự án năng lượng tái tạo, bao gồm các dự án điện gió trên bờ, điện gió ngoài khơi và điện mặt trời với tổng công suất 1000 MW.

Về mặt tài chính, dòng tiền từ hoạt động đầu tư của FCN có thể ghi nhận thêm khoảng 230 tỷ đồng trong năm 2022 khi công ty có kế hoạch thoái nốt phần vốn còn lại tại dự án Nhà máy điện mặt trời Vĩnh Hảo 6. Hiện công ty còn nắm 40% cổ phần tại dự án.

Với việc dự báo EPS dự phóng và BVPS dự phóng 12 tháng của FCN đạt lần lượt 2,223 đồng/cp và 19,507 đồng/cp, PSI khuyến nghị mua FCN với giá mục tiêu 35,220 đồng/cp.

Xem thêm tại đây

Mua KHG với giá mục tiêu 30,200 đồng/cp

Theo CTCK Tiên Phong (TPS), trong giai đoạn 2015 trở lại đây, nguồn cung sơ cấp đạt mức thấp và liên tục suy giảm. Nhằm bảo đảo nguồn doanh thu cho chiến lược tăng trưởng, CTCP Tập đoàn Khải Hoàn Land (HOSE: KHG) đã đẩy mạnh hoạt động bao tiêu và đầu tư nguồn cung sơ cấp từ giữa năm 2021.

Cụ thể, Công ty sẽ mua lại các sản phẩm BĐS đã đủ điều kiện chuyển nhượng và phân phối lại độc quyền. Bằng hình thức đầu tư này, doanh nghiệp sẽ không mất thời gian dài đầu tư và xây dựng dự án trong khi vẫn có thể tự xây dựng chính sách giá và tăng cường vị thế của mảng môi giới.

Mặt khác, hình thức đầu tư sơ cấp là đòi hỏi nguồn vốn đầu tư lớn. Trong năm 2021, Công ty đã có hai đợt huy động vốn từ phát hành trái phiếu và cổ phiếu. Tổng thu ròng từ hai đợt là 2,304 tỷ đồng nhằm phục vụ hoạt động đầu tư sản phẩm bất động sản có sẵn để bán tại 3 dự án của tập đoàn T&T.

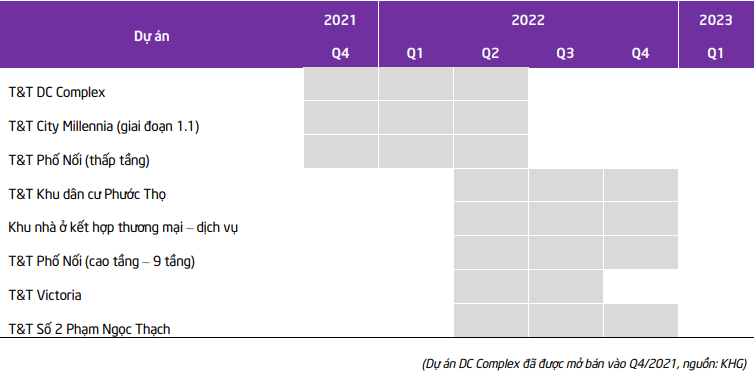

Theo kế hoạch kinh doanh năm 2022, KHG sẽ tiếp tục xúc tiến đẩy mạnh đầu tư thêm các dự án phát triển bởi tập đoàn T&T. Tổng diện tích thương phẩm 225,900 m2 chỉ tính riêng từ 8 dự án của T&T ước tính sẽ đem lại nguồn doanh thu tiềm năng 7,302 tỷ đồng cho KHG, đảm bảo tiềm năng tăng trưởng của doanh nghiệp.

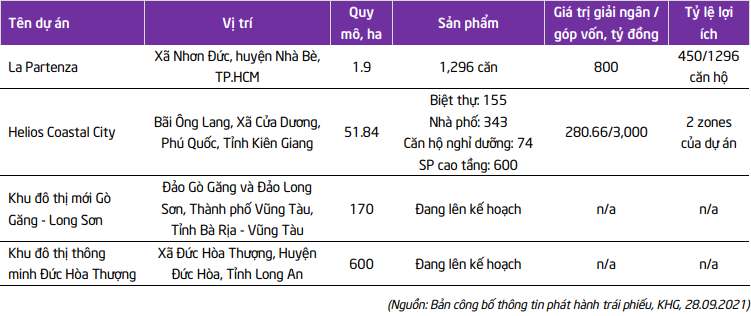

Bên cạnh các dự án hợp tác phân phối, KHG hiện đang triển khai 4 dự án do Công ty hợp tác phát triển. Nổi bật trong đó là dự án La Partenza hợp tác cùng công ty TNHH Giao Hưởng Xanh. Dự án nằm tại vị trí đắc địa trên trục đường Lê Văn Lương, giáp ranh với quận 7 với giá trị thị trường ước tính hơn 40 triệu đồng/m2.

Theo bản công bố thông tin phát hành trái phiếu, KHG sẽ góp vốn 800 tỷ đồng vào dự án đổi lại 450 trên tổng 1,296 căn hộ của dự án. Quá trình phát triển dự án từ 2019 đến nay đã đi đến bước cuối cùng của khâu pháp lý, dự kiến sẽ được xây dựng trong quý 1 hoặc quý 2/2022 và bàn giao vào cuối năm 2023. Với tỷ lệ đăng kí giữ chỗ chiếm hơn 60% tổng căn hộ, TPS dự kiến KHG sẽ bắt đầu ghi nhận dòng tiền từ dự án này trong giai đoạn từ 2022–2023.

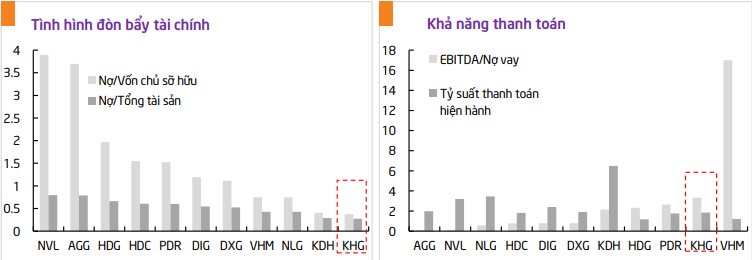

Tổng nợ vay của KHG đạt 767.5 tỷ đồng trong năm 2021, tăng 144.8% so với đầu năm, chiếm 11.9% tổng tài sản. Mục đích của khoản tăng nợ vay trong kì nhằm đáp ứng các nhu cầu về vốn đầu tư tại các dự án sơ cấp. Xét trên tổng thể ngành bất động sản (BĐS), các tiêu chí về đòn bẩy tài chính của KHG vẫn ở mức thấp trong ngành.

Tuy nợ vay có thể tiếp tục gia tăng trong các năm tới khi công ty tiếp tục đẩy mạnh hoạt động đầu tư dự án nhưng với đặc tính của mô hình phân phối vốn không cần thời gian xây dựng khi KHG chỉ đầu tư vào các sản phẩm bất động sản đủ điều kiện giao dịch, TPS nhận định dòng tiền của KHG sẽ gia tăng khi các dự án T&T được mở bán vào quý 2/2022.

Theo kế hoạch kinh doanh trong 2022, Khải Hoàn Land sẽ bắt đầu mở bán 7 dự án BĐS hợp tác với T&T trong quý 1 và quý 2. Với tiềm lực lớn trong mảng môi giới BĐS cùng lợi thế độc quyền phân phối trong các dự án này, TPS kỳ vọng KHG sẽ đẩy mạnh tốc độ bán hàng trong năm nay và tiếp tục duy trì mức tăng trưởng cao.

Bên cạnh đó, việc đầu tư sơ cấp sẽ đem lại biên lợi nhuận cao hơn so với mảng môi giới truyền thống, hỗ trợ cho kết quả kinh doanh của doanh nghiệp. Cho năm 2022, CTCK này kỳ vọng KHG sẽ đạt mức doanh thu thuần và lợi nhuận sau thuế lần lượt 2,470 tỷ đồng và 853 tỷ đồng, tăng 91.7% và 106% so với năm 2021.

Với những kế hoạch dài hạn và dự báo trên, TPS khuyến nghị mua KHG với giá mục tiêu 30,200 đồng/cp.

Xem thêm tại đây

VTP khả quan với giá mục tiêu 80,633 đồng/cp

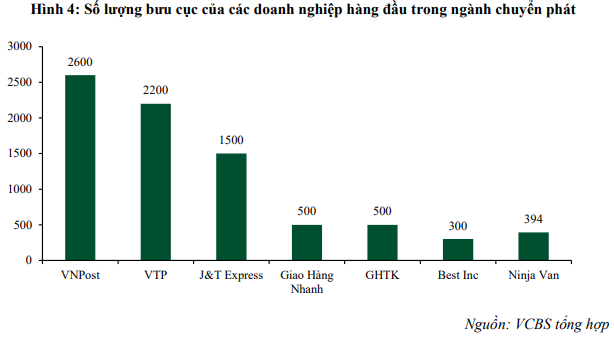

Theo CTCK Vietcombank (VCBS), Tổng CTCP Bưu chính Viettel (UPCoM: VTP) hiện tại đang sở hữu 2,200 bưu cục (đứng thứ 2 trong ngành, chỉ sau VN Post) và hệ thống giao nhận trải dài trên hầu hết các tỉnh thành. Điều này mang đến cho doanh nghiệp lợi thế về phạm vi hoạt động và ưu thế vượt trội trên thị trường giao hàng liên tỉnh. Đặc biệt, hệ thống cửa hàng Viettel Telecom (được VTP tiếp nhận dần từ năm 2020) sau quá trình tái cơ cấu hiện đã hoạt động ổn định và đảm nhận thêm chức năng như những điểm giao nhận hàng hóa.

Sau khi hoàn thành tiếp nhận và tái cơ cấu toàn bộ hệ thống cửa hàng Viettel Telecom – bao gồm 300,000 điểm phủ khắp các địa phương, VTP sẽ trở thành doanh nghiệp sở hữu quy mô và mật độ mạng lưới đứng đầu cả nước, bỏ xa đối thủ thứ 2 là VN Post (với chỉ 13,000 điểm giao nhận hàng hóa). Qua đó, VTP duy trì vị thế của mình trong mảng giao hàng liên tỉnh trước bối cảnh nhiều đối thủ tư nhân (như GHTK, J&T Express, Best Inc) đang đẩy mạnh đầu tư vào hệ thống hạ tầng, công nghệ và đội xe liên tỉnh.

Ngoài hệ thống bưu cục và điểm giao nhận hàng hóa, VTP cũng đang đẩy mạnh phát triển hạ tầng kho vận và trung tâm logistics nhằm tham gia sâu vào lĩnh vực fullfillment (dịch vụ trung gian logistics trọn gói) và gia tăng hiệu quả vận hành mạng lưới chuyển phát. Từ tháng 04/2021, VTP đã ký thỏa thuận hợp tác toàn diện với Tân Cảng Sài Gòn (một doanh nghiệp gốc quân đội) về phát triển hệ thống kho thương mại điện tử (TMĐT).

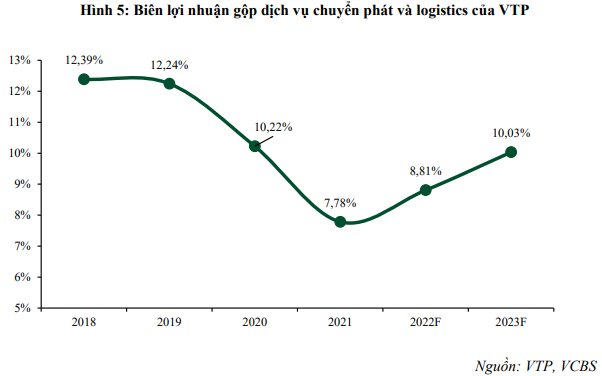

Trong giai đoạn dịch bệnh, biên lợi nhuận gộp dịch vụ chuyển phát và logistics của VTP đã ghi nhận sự sụt giảm đáng kể đặc biệt trong năm 2021. Tuy vậy từ 2022, VCBS cho rằng áp lực sụt giảm đến biên lợi nhuận gộp mảng dịch vụ là không còn nhiều và doanh nghiệp có thể dần khôi phục mức biên lợi nhuận gộp dịch vụ về mức trên 10% trong 2-3 năm tới nhờ năng suất hoạt động đội xe giao hàng cải thiện; hệ thống kho, trung tâm chia chọn được đầu tư mới và áp dụng các giải pháp công nghệ giúp gia tăng hiệu quả chi phí; đối thủ mới khó xuất hiện do rào cản ngành được nân lên đáng kể.

Trong năm 2022, VTP kỳ vọng ghi nhận sự hồi phục đáng kể về doanh thu chuyển phát và hiệu quả lợi nhuận khi nền kinh tế đi vào trạng thái bình thường mới và không còn nhiều áp lực đến mặt bằng giá cước. Cùng với lợi thế vượt trội về mạng lưới và tham vọng đầu tư mạnh mẽ vào hạ tầng fullfillment, VCBS đánh giá VTP sở hữu vị thế lớn để hưởng lợi từ sự bùng nổ về quy mô và các xu hướng mới được xác lập của TMĐT sau đại dịch.

VCBS dự phóng doanh thu năm 2022 của VTP đạt 25,349 tỷ đồng lãi ròng đạt 394 tỷ đồng, lần lượt tăng 18.3% và 32.8% so với năm 2021, tương ứng với EPS là 3,803 đồng/cp.

Với dự phóng trên, VCBS khuyến nghị VTP có thể khả quan với giá mục tiêu 80,633 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thượng Ngọc

FILI

|