|

Áp lực nợ xấu ngân hàng gia tăng

Nợ xấu tính đến cuối năm 2021, tiếp tục tăng so với đầu năm, trong bối cảnh lợi nhuận ngân hàng báo về tăng trưởng tốt.

Dù chịu ảnh hưởng tiêu cực vì dịch COVID-19, tín dụng toàn nền kinh tế đã tăng ngay từ đầu năm 2021 và cao hơn so với cùng kỳ. Số liệu từ Tổng Cục Thống kê cho biết, tính đến 24/12/2021, tổng phương tiện thanh toán tăng 8.93% so với cuối năm 2020. Huy động vốn của các tổ chức tín dụng tăng 8.44%. Tăng trưởng tín dụng của nền kinh tế đạt 12.97%.

Theo Ngân hàng Nhà nước (NHNN), tính đến 20/12/2021, các tổ chức tín dụng (TCTD) đã cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ với giá trị nợ lũy kế từ khi có dịch khoảng 607,000 tỷ đồng. Hiện có khoảng 775,000 khách hàng bị ảnh hưởng bởi dịch được cơ cấu lại nợ, với dư nợ trên 296,000 tỷ đồng.

Các TCTD cũng miễn, giảm, hạ lãi suất cho trên 1.96 triệu khách hàng bị ảnh hưởng bởi dịch với dư nợ hơn 3.87 triệu tỷ đồng. Tổng số tiền lãi lũy kế đến nay TCTD đã miễn, giảm, hạ cho khách hàng khoảng 34,900 tỷ đồng. Cho vay mới lãi suất thấp hơn so với trước dịch với doanh số lũy kế từ 23/01/2020 đến nay đạt trên 7.4 triệu tỷ đồng cho khoảng trên 1.3 triệu khách hàng.

|

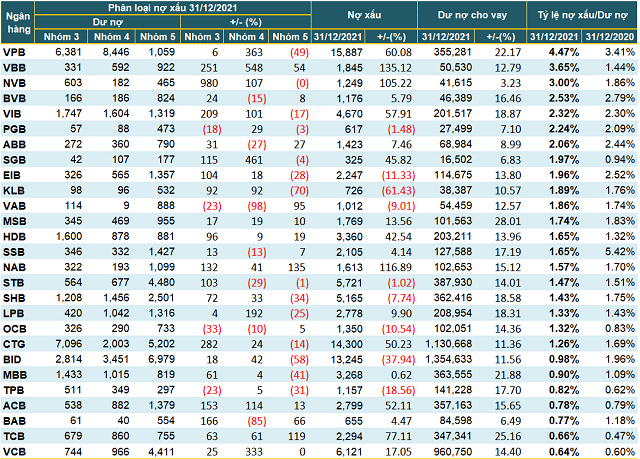

Phân loại chất lượng nợ vay của các ngân hàng tính đến 31/12/2021 (Đvt: Tỷ đồng)

|

Theo dữ liệu từ VietstockFinance, tổng cho vay khách hàng tại 27 ngân hàng đã công bố BCTC đạt hơn 7.35 triệu tỷ đồng, tăng gần 15% so với đầu năm. Tất cả các ngân hàng đều ghi nhận tăng trưởng tín dụng dương.

Theo đà tăng tín dụng, tổng nợ xấu tại 27 ngân hàng tính đến 31/12/2021 cũng tăng, chiếm 98,878 tỷ đồng trong tổng dư nợ, tăng 10.22% so với đầu năm. Trong đó, có 9/27 ngân hàng công bố nợ xấu giảm so với đầu năm, đều giảm dưới 10%, trừ một số ngân hàng cải thiện mạnh như Eximbank (-11.33%), BIDV (-37.94%), OCB (-10.54%) và KLB (-61.43%).

Đáng báo động là ở chiều ngược lại, nợ xấu của các ngân hàng tăng bình quân 45%. Một số nhà băng còn có mức tăng đột biến như Vietbank (+135%), NCB (+105%), NAB (+116%)…

Điểm cải thiện trong cơ cấu nợ xấu là có sự dịch chuyển rõ rệt từ nợ có khả năng mất vốn (-24%) sang nợ dưới tiêu chuẩn (+62%) và nợ nghi ngờ (+70%).

Tỷ trọng nợ dưới tiêu chuẩn của nhiều ngân hàng có mức tăng bằng lần như Vietbank (gấp 3.5 lần), NCB (gấp 10.8 lần), VietinBank (gấp 3.8 lần), BAB (gấp 2.7 lần).

Nợ nghi ngờ cũng tăng mạnh như ghi nhận tại VPBank (gấp 4.6 lần), Vietbank (gấp 6.5 lần), SGB (gấp 5.6 lần), Vietcombank (gấp 4.3 lần).

Song song đó, vẫn ghi nhận nhiều ngân hàng tăng đều nợ xấu ở tất cả các nhóm như MSB, HDB, NAB, ACB và TCB.

|

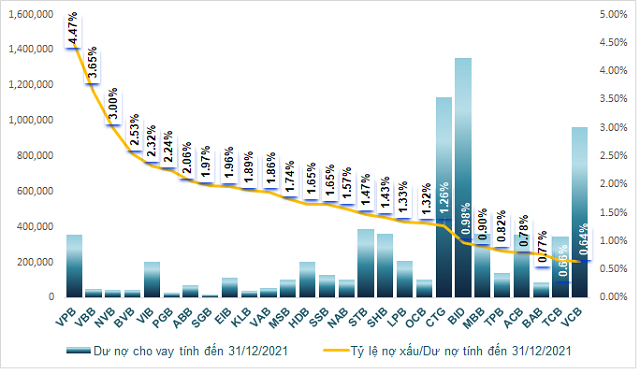

Tỷ lệ nợ xấu/dư nợ vay của các ngân hàng tính đến 31/12/2021 (Đvt: Tỷ đồng)

|

Nếu xét về tỷ lệ nợ xấu/dư nợ vay, có 14/27 ngân hàng báo giảm so với đầu năm. VPBank vẫn giữ vị trí đầu bảng và cũng là ngân hàng duy nhất có tỷ lệ nợ xấu hợp nhất vượt lên 4% khi tăng từ 3.41% lên 4.47%. Tính riêng trên ngân hàng mẹ, tỷ lệ nợ xấu trên dư nợ vay giảm từ 2.52% đầu năm xuống còn 2.01%.

Xếp ngay sau đó là 2 ngân hàng khác vượt trên 3% là Vietbank (3.65%) và NCB (3%).

Theo tiết lộ từ NHNN, tỷ lệ nợ xấu nội bảng năm 2021 là 1.9%, cao hơn so với mức 1.69% tính đến cuối năm 2020. Tuy nhiên, nợ xấu tiềm ẩn còn cao hơn nhiều so với con số trên. Nếu tính cả các khoản nợ xấu đã bán cho Công ty Quản lý tài sản của các tổ chức tín dụng (VAMC) nhưng chưa xử lý và nợ xấu tiềm ẩn thì tỷ lệ lên tới 3.79%.

Nếu tính đầy đủ cả con số nợ có thể cũng trở thành nợ xấu nếu không thực hiện giãn, hoãn nợ để tháo gỡ khó khăn cho khách hàng ảnh hưởng bởi COVID-19 (theo các Thông tư 01, 03, 14) thì tỷ lệ nợ xấu thậm chí có thể lên đến 8.2%.

Nhiều yếu tố hỗ trợ ngân hàng xử lý nợ xấu tiềm ẩn

Ông Hoàng Công Tuấn - Trưởng Bộ phận Nghiên cứu Vĩ mô, MBS - cho biết, NHNN đã nhiều lần cảnh báo nợ xấu tiềm ẩn trong hệ thống đã lên gần 8%. Do dịch COVID-19, trong năm 2020-2021, NHNN cũng đã có nhiều chính sách giúp các ngân hàng thương mại giảm trích lập dự phòng, giãn, hoãn cơ cấu nợ cho vay với đối tượng chịu ảnh hưởng vì dịch. Chính những điều này đã giúp lợi nhuận ngân hàng có yếu tố khả quan.

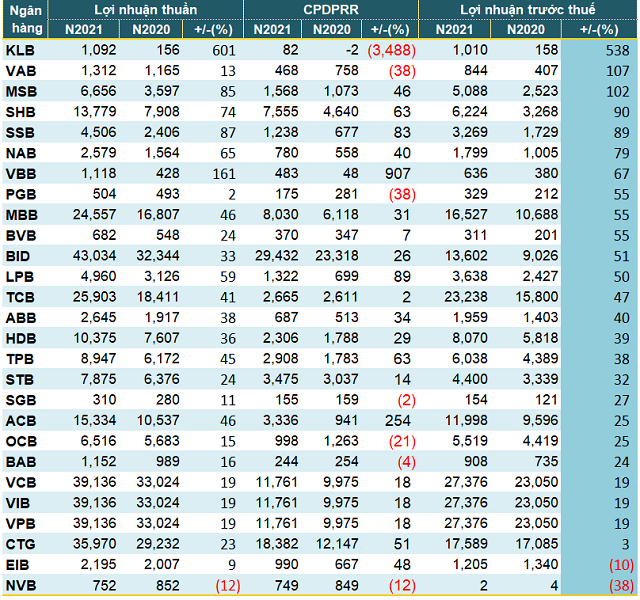

Năm 2021, chỉ có 2 ngân hàng báo lợi nhuận trước thuế giảm so với năm trước là Eximbank (-10%) và NCB (-38%), còn lại các nhà băng khác đều tăng trưởng lợi nhuận tốt. Thậm chí, có ngân hàng còn tăng trưởng lợi nhuận bằng lần như KLB (gấp 6 lần), VAB (gấp 2.1 lần) và MSB (gấp 2 lần).

KLB có mức tăng trưởng lợi nhuận cao nhất hệ thống khi năm đầu tiên lợi nhuận vượt 1,000 tỷ đồng. Năm trước, KLB được hoàn nhập 2.4 tỷ đồng chi phí dự phòng rủi ro tín dụng, trong khi năm nay phải trích gần 82 tỷ đồng chi phí dự phòng. Kết quả, ngân hàng báo lãi trước thuế năm 2021 vượt 1,010 tỷ đồng, gấp 6.4 lần năm trước.

|

Kết quả kinh doanh năm 2021 của các ngân hàng (Đvt: Tỷ đồng)

|

Tuy nhiên, trong năm 2022, khi các chính sách hỗ trợ hết thời hạn, ngân hàng sẽ phải hạch toán nhiều hơn và lượng nợ xấu tiềm ẩn chắc chắn sẽ tăng lên. Có thể nhìn thấy trong quý 4/2021 vừa rồi, nhiều ngân hàng đã có xu hướng tăng trích lập dự phòng nhằm có dư địa để xử lý rủi ro.

Vietbank là nhà băng tăng chi phí dự phòng cao nhất - trích gấp 10 lần năm trước (483 tỷ đồng). Dù vậy, lãi trước thuế của nhà băng này vẫn tăng 67%. ACB cũng trích dự phòng gấp 3.5 lần năm trước (3,336 tỷ đồng), lãi trước thuế ghi nhận 11,998 tỷ đồng, tăng 25%.

Mặc dù nợ xấu tiềm ẩn là vấn đề không nhỏ, ông Hoàng Công Tuấn vẫn cho rằng, có nhiều yếu tố hỗ trợ ngân hàng xử lý rủi ro nợ xấu trong thời gian tới.

Thứ nhất, kinh tế vĩ mô đang phục hồi mạnh mẽ, đặc biệt là nhờ các ngành nghề bị ảnh hưởng nặng trong thời gian qua như du lịch, hàng không… Đây là những ngành nghề có dòng tiền rất tốt, chỉ cần hồi phục có thể giúp các công ty đang gặp khó khăn phục hồi. Do đó, chắc chắn trích lập dự phòng sẽ tăng lên nhưng mức độ vừa phải.

Thứ hai, triển vọng lợi nhuận của ngân hàng trong năm 2021 còn đến từ tăng trưởng tín dụng tương đối cao. Mặt bằng lãi suất huy động giảm do chính sách của NHNN.

Lợi nhuận ngân hàng trong năm 2022 sẽ phân hóa nhiều. Ngân hàng đã trích lập dự phòng tốt trong năm 2021 thì 2022 sẽ được hưởng lợi từ sự phục hồi kinh tế vĩ mô cũng như bảng cân đối tương đối sạch.

Thời điểm hiện tại, lãi suất đang có xu hướng tăng dần lên. Do đó, NIM ngân hàng có xu hướng giảm bớt đi, dù vẫn ở mức tốt. Biên lợi nhuận ngân hàng vẫn sẽ ở mức tốt dù không bằng năm trước.

Những ngân hàng chưa trích lập dự phòng đủ và tăng trưởng tín dụng quá nhiều sẽ có thể gặp khó khăn trong năm nay. Tăng trưởng tín dụng quá nhiều cũng sẽ là yếu tố tiềm ẩn rủi ro cho năm 2022.

Cát Lam

FILI

|