CMS muốn tăng vốn lên gấp 3 thông qua phát hành riêng lẻ

Nếu phương án phát hành 34.4 triệu cp riêng lẻ thành công, vốn điều lệ của CTCP CMVIETNAM (HNX: CMS) sẽ tăng từ 172 tỷ đồng lên 516 tỷ đồng.

* Vì sao CMS muốn xóa nợ tại dự án Sông Bạc?

CMS dự kiến tổ chức ĐHĐCĐ bất thường lần 1/2021 vào sáng 22/12/2021 nhằm trình cổ đông thông qua việc phát hành tăng vốn điều lệ của Công ty, xóa nợ, xử lý tổn thất tài chính, điều chỉnh hồi tố BCTC năm 2020, bổ sung ngành nghề kinh doanh, miễn nhiệm và bầu bổ sung Thành viên HĐQT…

Muốn tăng vốn lên gấp 3

CMS dự kiến phát hành 34.4 triệu cp riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp với giá 10,000 đồng/cp (thấp hơn 64% so với thị giá).

Thời gian thực hiện dự kiến trong năm 2022, ủy quyền cho HĐQT quyết định thời gian chào bán cổ phiếu sau khi được Ủy ban Chứng khoán Nhà nước cấp phép chào bán cổ phiếu.

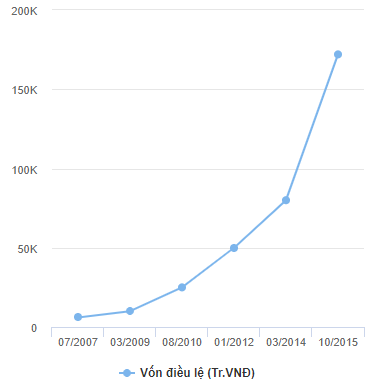

Quá trình thay đổi vốn điều lệ của CMS. Đvt: Triệu đồng

|

Danh sách nhà đầu tư đăng ký mua bao gồm 39 cá nhân. Trong đó, có 1 lãnh đạo là ông Nguyễn Đức Hưởng - Thành viên HĐQT và 2 cá nhân liên quan đến ông Hưởng đăng ký mua tổng cộng hơn 17.6 triệu cp. Nếu thương vụ thành công, vị Thành viên HĐQT này sẽ sở hữu tổng cộng 21.48 triệu cp CMS (tỷ lệ 41.63% vốn).

Tổng số vốn dự kiến thu được từ đợt chào bán cổ phiếu là 344 tỷ đồng, sẽ được sử dụng để bổ sung vốn lưu động, đầu tư mua sắm trang thiết bị thi công, chuyển nhượng dự án đầu tư bất động sản khi dự án đủ điều kiện chuyển nhượng.

Nếu phương án phát hành thành công, vốn điều lệ của CMS sẽ tăng từ 172 tỷ đồng lên 516 tỷ đồng.

Điều chỉnh hồi tố một số chỉ tiêu trong BCTC năm 2020

HĐQT CMS cũng dự kiến trình ĐHĐCĐ thông qua việc phê duyệt, xử lý tổn thất tài chính và điều chỉnh hồi tố BCTC 2020. Cụ thể, CMS sẽ xóa nợ phải thu, phải trả và ghi nhận tổn thất đối với sản lượng dở dang của dự án Sông Bạc. Giá trị tổn thất hơn 21 tỷ đồng.

Bên cạnh đó, CMS sẽ xóa nợ phải thu tiền ứng trước Công ty TNHH thiết bị và xây dựng Phoenix (265 triệu đồng), hoàn số dư quỹ đầu tư phát triển về lợi nhuận sau thuế chưa phân phối hơn 5 tỷ đồng. Theo đó, CMS sẽ điều chỉnh hồi tố BCTC 2020 với chỉ tiêu các khoản phải thu ngắn hạn (giảm 8 tỷ đồng so với trước hồi tố), hàng tồn kho (giảm 21 tỷ đồng), nợ phải trả (giảm 9 tỷ đồng) và vốn chủ sở hữu (giảm gần 20.6 tỷ đồng).

Ngoài ra, HĐQT CMS cũng dự kiến bổ sung thêm ngành nghề tư vấn, môi giới, đấu giá bất động sản, đấu giá quyền sử dụng đất và điều chỉnh ngành nghề kinh doanh ở một số lĩnh vực khác.

Đáng chú ý, trên thị trường, sau một thời gian giằng co tại vùng giá 3,000-6,000 đồng/cp, kể từ đầu tháng 11 đến nay, giá cổ phiếu CMS đã tăng vọt và thiết lập đỉnh kỷ lục tại mức 30,000 đồng/cp (30/11). Tuy nhiên, giá đã điều chỉnh nhẹ sau đó, chốt phiên 02/12 tại mức 27,400 đồng/cp. Thanh khoản bình quân 1 tháng trở lại đây hơn 730,000 cp/phiên.

Tiên Tiên

FILI

|