UBCKNN chấp thuận phương án tăng vốn và phát hành cổ phiếu để hoán đổi nợ của TTF

Trong ngày 23/11, Ủy ban Chứng khoán Nhà nước (UBCKNN) đã có văn bản cho phép CTCP Tập đoàn Kỹ nghệ gỗ Trường Thành (HOSE: TTF) thực hiện chào bán cổ phiếu riêng lẻ và phát hành cổ phiếu để hoán đổi nợ của Công ty.

Trong vòng 10 ngày kể từ ngày kết thúc đợt chào bán và phát hành, TTF phải gửi báo cáo kết quả kèm xác nhận của ngân hàng nơi mở tài khoản phong tỏa về số tiền thu được từ đợt chào bán về UBCKNN và thực hiện công bố thông tin theo đúng quy định.

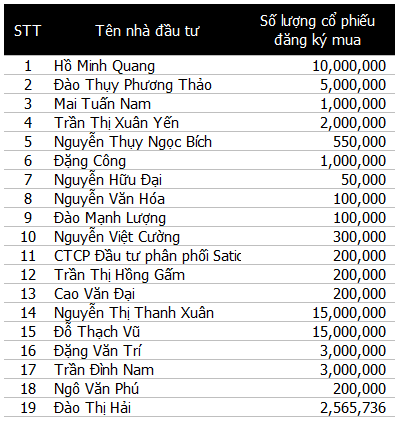

Về phương án chào bán cổ phiếu riêng lẻ, TTF sẽ phát hành gần 59.5 triệu cp với giá 10,000 đồng/cp cho 19 nhà đầu tư. Trong đó, có đến 18 nhà đầu tư là các cá nhân và nhà đầu tư tổ chức duy nhất là CTCP Đầu tư phân phối Satico. Các cổ phiếu phát hành trong đợt này là cổ phiếu ưu đãi (với mức cổ tức cố định là 12%/năm) có quyền chuyển đổi thành cổ phiếu phổ thông tại bất kỳ thời điểm nào với tỷ lệ 1:1.

Danh sách nhà đầu tư dự kiến tham gia vào đợt chào bán cổ phiếu riêng lẻ của TTF

Nguồn: Nghị quyết HĐQT TTF |

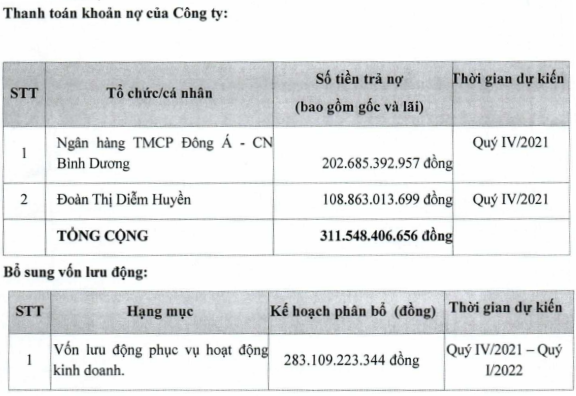

Như vậy, TTF dự kiến thu về gần 595 tỷ đồng để tái cấu trúc các khoản nợ và bổ sung nguồn vốn lưu động kinh doanh.

Kế hoạch phân bổ vốn từ đợt chào bán cổ phiếu riêng lẻ của TTF

Nguồn: Nghị quyết HĐQT TTF |

Bên cạnh đó, TTF sẽ cho phát hành 40.5 triệu cp ưu đãi cổ tức để hoán đổi khoản nợ 405 tỷ đồng của chủ nợ là ông Bùi Hồng Minh. Mức cổ tức cố định cho các cổ phiếu này là 6.5%/năm.

Cần lưu ý, TTF sẽ có trách nhiệm mua lại một phần hoặc toàn bộ 40.5 triệu cp sắp phát hành này (nếu chúng không được chuyển đổi thành cổ phần phổ thông) với mức giá bằng mệnh giá khi đảm bảo đủ nguồn vốn để mua lại sau thời gian 5 năm.

100 triệu cp ưu đãi mà TTF dự kiến phát hành trong hai phương án nêu trên đều có thời gian hạn chế chuyển nhượng trong vòng một năm.

Tại thời điểm cuối tháng 9/2021, tổng tài sản của TTF đạt hơn 2,544 tỷ đồng, tăng 14% so với đầu năm. Nguyên nhân chủ yếu do hàng tồn kho của Công ty tăng 17%, lên gần 614 tỷ đồng. Ngoài ra, tiền và tiền gửi tăng mạnh 81%, ghi nhận hơn 153 tỷ đồng.

Mặt khác, nợ phải trả của TTF tăng 10%, lên gần 3,097 tỷ đồng, trong đó, chiếm tỷ trọng cao nhất là số tiền người mua trả trước với gần 1,197 tỷ đồng.

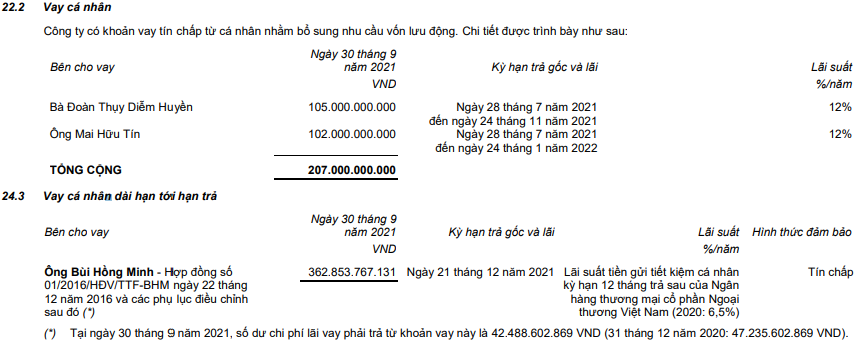

Đáng chú ý, trong quý 3/2021, TTF đã phát sinh khoản vay tín chấp ngắn hạn 102 tỷ đồng từ ông Mai Hữu Tín - Chủ tịch HĐQT với mức lãi suất 12%/năm. Ngoài ra, Công ty còn phát sinh khoản vay dài hạn hơn 11.5 tỷ đồng tại Ngân hàng Nông nghiệp và Phát triển Nông thôn - Chi nhánh Bình Dương với lãi suất 11%/năm, được đảm bảo bằng quyền sử dụng đất. Do hai khoản vay nêu trên, tổng nợ vay của TTF ghi nhận hơn 732 tỷ đồng, tăng 44% so với đầu năm.

Thuyết minh khoản vay cá nhân của TTF tại ngày 30/09/2021

Nguồn: BCTC hợp nhất quý 3/2021 của TTF |

Hà Lễ

FILI

|