|

SHB - Mục tiêu trong thời gian tới là vùng 34,000-35,000

Ngân hàng TMCP Sài Gòn - Hà Nội (HNX: SHB) là một trong những ngân hàng có tỷ lệ đòn bẩy cao so với trung bình ngành. Tuy nhiên, hiệu quả sinh lời lại không tương xứng.

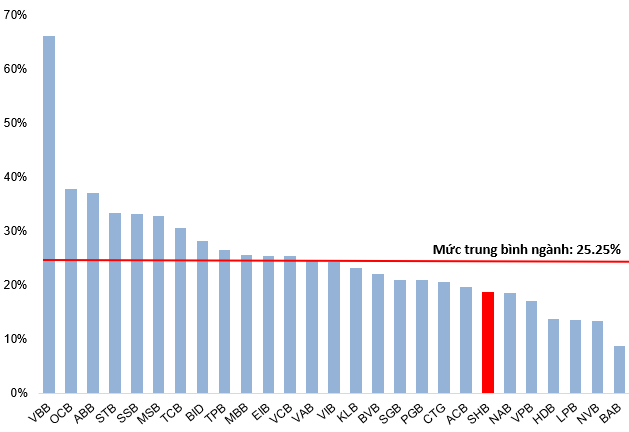

Tỷ lệ NOII/TOI khiêm tốn

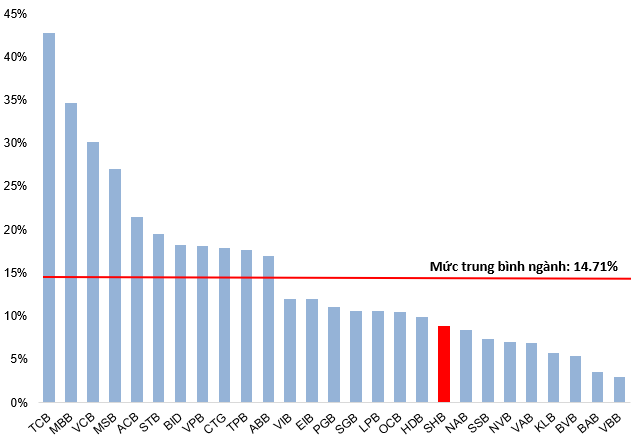

Tổng thu nhập hoạt động (TOI - Total Operating Income) của SHB được đóng góp phần lớn bởi thu nhập lãi thuần (NII - Net Interest Income). Trong khi đó, thu nhập ngoài lãi (NOII - Non-Interest Income) vẫn còn khá khiêm tốn. Tỷ lệ NOII/TOI của SHB năm 2020 duy trì ở mức 18.63%, tăng so với mức 16.6% năm 2019. Tuy nhiên đây vẫn là mức khá thấp so với trung bình ngành.

Tỷ lệ NOII/TOI của các ngân hàng năm 2020. Đvt: Phần trăm

Nguồn: VietstockFinance

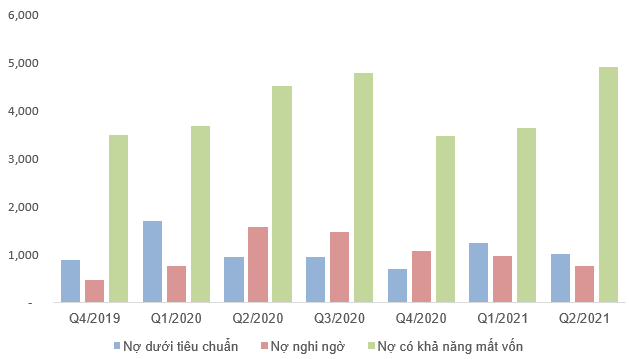

Nợ xấu tiếp tục tăng

Trong quý 2/2021, dù hai nhóm nợ dưới tiêu chuẩn (nợ nhóm 3) và nợ nghi ngờ (nợ nhóm 4) của SHB có sự suy giảm song phần lớn trong số này đã dịch chuyển sang nhóm nợ có khả năng mất vốn (nợ nhóm 5), cùng với các khoản tái cơ cấu nợ đã khiến cho nợ nhóm 5 của ngân hàng này tăng mạnh so với quý trước đó.

Tuy nhiên, SHB cũng đã tăng cường trích lập dự phòng rủi ro trong 6 tháng đầu năm nay với chi phí trích lập dự phòng tăng hơn 240% so với cùng kỳ năm 2020.

Tỷ lệ nợ xấu của SHB tại quý 2/2021 đạt 2.02%, tăng so với mức 1.89% tại quý 1/2021. Dịch Covid-19 bùng phát mạnh và đang gây khó khăn cho nền kinh tế. Nếu dịch bệnh tiếp tục phức tạp và kéo dài sẽ tác động tiêu cực lên tình hình nợ xấu của SHB nói riêng và ngành ngân hàng nói chung trong 6 tháng cuối năm.

Biến động các nhóm nợ xấu của SHB. Đvt: Tỷ đồng

Nguồn: VietstockFinance

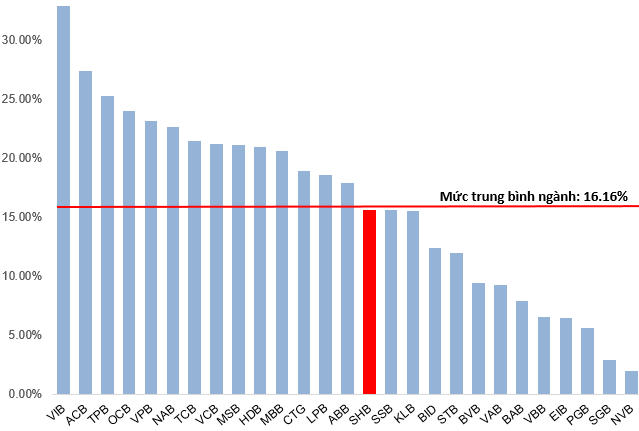

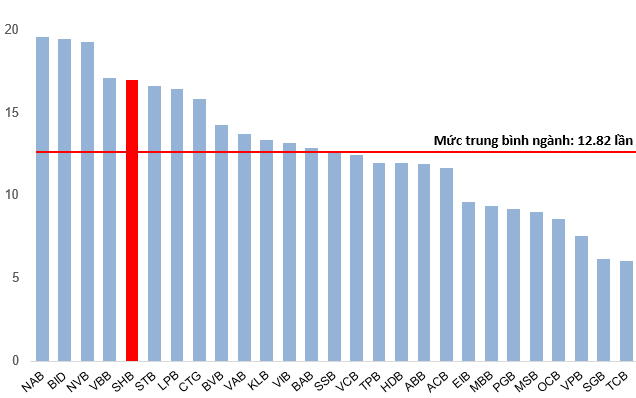

Hiệu quả sinh lời chưa tương xứng với tỷ lệ đòn bẩy

Tỷ lệ đòn bẩy Equity Multiplier của SHB vẫn còn khá cao so với mức trung bình ngành ngân hàng, song tỷ lệ này đang có xu hướng đi xuống trong thời gian gần đây. Tính đến quý 2/2021, Tỷ lệ đòn bẩy của SHB đạt 16.99 lần, giảm so với mức hơn 19 lần của quý 4/2019.

Tuy nhiên, nếu so sánh chỉ tiêu về hiệu quả sinh lời trên vốn chủ sở hữu bình quân (ROEA) của SHB (15.5%) với một số ngân hàng cùng quy mô như HDB (20.9%), OCB (23.8%) hay VIB (32.6%) thì có thể thấy việc sử dụng nhiều đòn bẩy của SHB vẫn chưa đem lại hiệu quả tương xứng.

ROEA của các ngân hàng tại quý 2/2021. Đvt: Phần trăm

Nguồn: VietstockFinance

(*) Chú thích: ROEA trong hình trên được tính toán bằng lợi nhuận ròng của 4 quý gần nhất

Equity Multiplier của các ngân hàng tại quý 2/2021. Đvt: Lần

Nguồn: VietstockFinance

Cần đẩy mạnh số hóa để cải thiện CASA

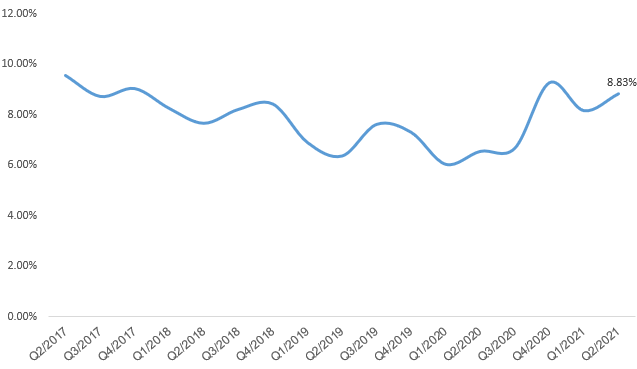

Tỷ lệ CASA (tiền gửi không kỳ hạn/tiền gửi khách hàng) của SHB đang có xu hướng tăng trở lại song vẫn còn thấp so với trung bình ngành. Tính đến quý 2/2021, tỷ lệ CASA của SHB chỉ đạt 8.83%, trong khi tỷ lệ CASA trung bình ngành ngân hàng Việt Nam đạt 14.71%.

Do đó, cải thiện tỷ lệ CASA là một trong những việc cần thiết và quan trọng trong xu hướng phát triển ngân hàng hiện đại. SHB hiện đã và đang hiện chuyển đổi toàn diện, đẩy mạnh số hóa ngân hàng, gia tăng trải nghiệm sản phẩm dịch vụ của khách hàng. Qua đó giúp gia tăng tỷ lệ CASA đồng thời cũng sẽ cải thiện tỷ lệ thu nhập lãi thuần (NIM) của ngân hàng.

Tỷ lệ CASA của SHB. Đvt: Phần trăm

Nguồn: VietstockFinance

Tỷ lệ CASA của các ngân hàng tại quý 2/2021. Đvt: Phần trăm

Nguồn: VietstockFinance

Kết quả kinh doanh 6 tháng đầu năm

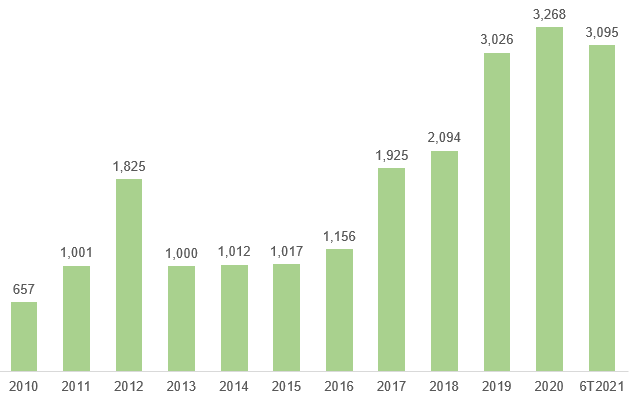

Trong quý 2/2021, hầu hết nguồn thu của SHB đều tăng mạnh so cùng kỳ. Thu nhập lãi thuần tăng gấp 2 lần so với cùng kỳ, đạt 4,461 tỷ đồng. Các khoản thu nhập ngoài lãi cũng được đẩy mạnh như lãi từ hoạt động dịch vụ tăng 40% (132 tỷ đồng), lãi từ mua bán chứng khoán đầu tư gấp 10 lần (242 tỷ đồng), lãi từ hoạt động khác gấp 17 lần (hơn 86 tỷ đồng)…

Lũy kế 6 tháng đầu năm 2021, lợi nhuận trước thuế của SHB đạt 3,095 tỷ đồng tăng 86% so với cùng kỳ năm 2020. So với kế hoạch 5,800 tỷ đồng lãi trước thuế được đặt ra cho cả năm 2021, SHB đã thực hiện được hơn 53% sau nửa đầu năm.

Kết quả kinh doanh của SHB được đánh giá sẽ tiếp tục khả quan sau khi ngân hàng này xử lý dứt điểm nợ bán VAMC và nợ Vinashin trong năm 2021.

Lợi nhuận trước thuế của SHB. Đvt: Tỷ đồng

Nguồn: VietstockFinance

Chiến lược đầu tư

Giá cổ phiếu đã vượt qua được đường SMA 50 ngày trong đợt tăng trưởng gần đây. Như vậy, giá SHB đã nằm trên tất cả các đường MA trung hạn và dài hạn (SMA 50 ngày, SMA 100 ngày…) nên xu hướng tăng được củng cố.

Khối lượng giao dịch phục hồi và vượt mức trung bình 20 phiên gần nhất. Điều này chứng tỏ dòng tiền đang quay trở lại.

Chỉ báo MACD tiếp tục duy trì sự tích cực sau khi đã vượt lên trên mức 0, qua đó cho thấy tình hình vẫn khá tích cực.

Mục tiêu giá (target price) trong thời gian tới là vùng 34,000-35,000.

Nguồn: VietstockUpdater

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI

|