Cổ đông VPBank thông qua phương án chia cổ tức và thưởng cổ phiếu tổng tỷ lệ 80%

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HOSE: VPB) vừa công bố Nghị quyết thông qua phương án tăng vốn điều lệ VPBank năm 2021 từ việc phát hành cổ phiếu để chia cổ tức và phát hành cổ phiếu từ nguồn quỹ đầu tư phát triển và quỹ dự trữ bổ sung vốn điều lệ.

VPBank sẽ phát hành tối đa gần 1.98 tỷ cp cho cổ đông, tỷ lệ phát hành chiếm 80% tổng số lượng cổ phiếu đang lưu hành tại thời điểm chốt quyền. Tổng giá trị phát hành theo mệnh giá tối đa gần 19,758 tỷ đồng.

Trong đó, tỷ lệ phát hành cổ phiếu trả cổ tức là 62.15%, nghĩa là cổ đông sở hữu 10,000 cp phổ thông sẽ được nhận thêm 6,215 cp mới, tương ứng với 1.23 tỷ cp được phát hành để trả cổ tức.

Tỷ lệ phát hành cổ phiếu thưởng là 17.85%, tức cổ đông sở hữu 10,000 cp sẽ được nhận thêm 1,785 cp mới, tương đương với 747.84 triệu cp thưởng.

Sau khi hoàn tất phát hành, vốn điều lệ của VPBank sẽ tăng từ gần 25,300 tỷ đồng lên mức 45,058 tỷ đồng.

VPBank dự kiến thời điểm thực hiện vào quý 3 và/hoặc quý 4 năm nay.

Mục đích tăng phát hành cổ phiếu để tăng vốn điều lệ, nâng cao năng lực kinh doanh và đáp ứng các yêu cầu về an toàn vốn theo quy định của Luật các tổ chức tín dụng.

Như vậy, nếu không có gì thay đổi, VPBank sẽ trở thành ngân hàng TMCP tư nhân có vốn điều lệ cao nhất toàn ngành.

Sắp tới, VPBank cũng dự kiến chào bán 15 triệu cp trong tổng số hơn 75.2 triệu cp quỹ cho cán bộ nhân viên với giá 10,000 đồng/cp. Tỷ lệ phát hành tương đương 0.611%/số cổ phiếu đang lưu hành.

Tổng số tiền thu được sau khi phát hành, VPBank dự kiến là 150 tỷ đồng sẽ được sử dụng để bổ sung vốn cho các hoạt động cho vay của Ngân hàng.

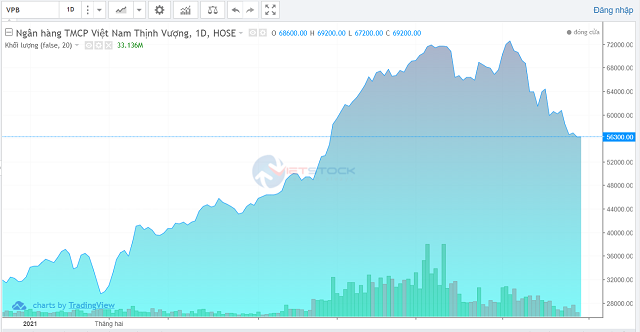

Trên sàn chứng khoán, giá cổ phiếu VPB tăng mạnh trong vòng nửa năm trở lại đây. Kết phiên 28/07/2021, thị giá VPB đạt 56,300 đồng/cp, tăng 73% so với đầu năm 2021.

Diễn biến giá cổ phiếu VPB từ đầu tháng 3 đến nay

Nguồn: VietstockFinance

|

Hàn Đông

FILI

|