|

PVT, DRI, HQC liệu có khả quan?

Các công ty chứng khoán (CTCK) khuyến nghị theo dõi PVT nhờ triển vọng kinh doanh hồi phục trong năm 2021; mua DRI triển vọng khả quan của thị trường cao su hậu đại dịch Covid-19; khuyến nghị kém khả quan với HQC do kết quả kinh doanh 2016-2020 sụt giảm cùng cơ cấu tài sản chưa được tối ưu.

Theo dõi PVT với giá mục tiêu 19,400 đồng/cp

Theo CTCK Dầu khí (HNX: PSI), Tổng CTCP Vận tải Dầu khí (HOSE: PVT) có doanh thu 2021 được dự phóng đạt 8,148 tỷ đồng, với doanh thu cốt lõi từ mảng vận tải đạt 5,597 tỷ đồng. Kết quả này, theo PSI, là nhờ giá dầu đang hồi phục tốt, PVT có thể không phải duy trì chia sẻ khó khăn với các đối tác như trong năm 2020. Cùng với đó, nhu cầu tiêu thụ trong nước tích cực trong bối cảnh Việt Nam tiếp tục là quốc gia kiểm soát tốt dịch Covid-19. Cộng với giá cước vận tải dầu thô, sản phẩm hóa chất quốc tế đang có dấu hiệu hồi phục kể từ đầu tháng 2/2021 đến nay, chỉ số giá cước vận tải dầu thô Baltic đã tăng 33% sau khoảng thời gian ít biến động và duy trì ở mức thấp trong phần lớn thời gian 2020 sẽ tạo tiền đề cho PVT tăng doanh thu. Cuối cùng, nhu cầu vận chuyển của Nhà máy lọc dầu Dung Quất dự kiến sẽ trở lại ổn định trong năm 2021.

Dấu hiệu phục hồi của PVT bắt đầu từ cuối năm 2020 khi Công ty đạt 7,458 tỷ đồng doanh thu và 760 tỷ đồng lãi sau thuế, vượt 75.5% chỉ tiêu lợi nhuận được giao cho cả năm (so với năm 2019, doanh thu và lãi sau thuế giảm lần lượt 4% và 7.8%). Riêng tháng 12/2020, PVT đã nhận bàn giao tàu chở dầu sản phẩm PVT Venus và sẽ tiếp nhận tàu dầu sản phẩm PVT Azura đầu tháng 2/2021. Với nguồn tài chính tích cực hơn, nhiều khả năng PVT sẽ ưu tiên đầu tư tàu VLCC/Aframax để vận chuyển dầu thô cho Nhà máy lọc dầu Nghi Sơn, vì thời điểm hiện tại PVT vẫn đang thuê tàu VLCC từ SK Shipping (Hàn Quốc) để vận chuyển dầu nhập khẩu tuyến Kuwait – Nghi Sơn.

Qua đó, PSI khuyến nghị theo dõi PVT với giá mục tiêu 19,400 đồng/cp.

Xem thêm tại đây

Mua DRI với giá mục tiêu 10,600 đồng/cp

Theo CTCK MB (HNX: MBS), CTCP Đầu tư Cao su Đắk Lắk (UPCoM: DRI) được hưởng lợi khi thị trường hàng hóa nói chung, trong đó có cao su dần hồi phục trong bối cảnh những lo ngại về dịch Covid-19 được đẩy lùi nhờ vaccine phòng bệnh sẽ được phổ biến rộng rãi hơn vào nửa cuối năm 2021.

Ngân hàng Thế giới (WB) dự báo giá cao su sẽ tăng hơn 3% trong năm 2021 khi nhu cầu tiêu thụ được ước tính cải thiện 10.2% so với năm trước nhờ sự tăng trưởng trở lại của ngành công nghiệp ô tô Trung Quốc – quốc gia tiêu thụ cao su lớn nhất thế giới. Cùng với đó là những lo ngại về thiếu hụt nguồn cung cao su trong điều kiện thiếu hụt lao động do đại dịch, bất ổn chính trị tại Thái Lan và bệnh nấm lá ở cây cao su tại Indonesia, Thái Lan và Sri Lanka khiến năng suất cao su sẽ giảm đáng kể trong 2 năm 2021-2022. Ngoài ra, giá dầu tăng cũng sẽ hỗ trợ giá cao su tăng.

MBS dự phóng sản lượng tiêu thụ cao su của DRI sẽ tăng khoảng 15% trong năm 2021. Doanh thu từ mảng kinh doanh cao su cũng được dự báo sẽ tăng khoảng 20% khi DRI đã ghi nhận tăng trưởng trở lại từ quý 3/2020 nhờ sự hồi phục của giá cao su.

Qua đó, MBS khuyến nghị mua DRI với giá mục tiêu 10,600 đồng/cp.

Xem thêm tại đây

Kém khả quan HQC với giá mục tiêu 2,361 đồng/cp

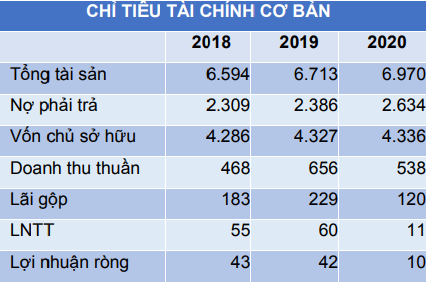

Theo CTCK An Bình (ABBS), CTCP Tư vấn Thương mại Dịch vụ Địa Ốc Hoàng Quân (HOSE: HQC) đã ghi nhận sự lao dốc trong kết quả kinh doanh trong giai đoạn 2016-2020 khi chưa năm nào hoàn thành kế hoạch. Trong năm 2020, HQC ghi nhận doanh thu đạt 538.1 tỷ đồng, lợi nhuận sau thuế đạt 9.6 tỷ đồng, lần lượt giảm 18% và 76.9% so với thực hiện trong năm 2019. Mặc dù kinh doanh đi xuống nhưng dòng tiền hoạt động kinh doanh chính trong năm lại dương tới 170.2 tỷ đồng ( cùng kỳ dương gần 14 tỷ đồng). Điều này cho thấy trong năm doanh nghiệp đã tạo ra tiền từ hoạt động kinh doanh chính.

Nguyên nhân dòng tiền hoạt động kinh doanh chính dương chủ yếu nhờ trong năm Công ty đã giảm tồn kho và giảm khoản phải thu ngắn hạn. Tuy nhiên, giá trị các khoản phải thu chiếm tỷ trọng rất lớn trong cơ cấu tài sản, với 2,882 tỷ đồng phải thu ngắn hạn và 1,398 tỷ đồng các khoản phải thu dài hạn, tính tại thời điểm 31/12/2020. Tổng hai khoản mục này chiếm đến 61% giá trị tổng tài sản. Công ty dự phòng khá ít đối với các khoản phải thu này từ đó sẽ dẫn đến rủi ro cho cơ cấu tài sản của doanh nghiệp.

|

Một số chỉ tiêu tài chính của HQC trong 3 năm gần đây. Đvt: Tỷ đồng

Nguồn: ABBS

|

Mặt khác, lượng tiền mặt của HQC đang ở mức thấp khi chỉ đạt 29.14 tỷ đồng chiếm chưa tới 1% cơ cấu tổng tài sản. Việc duy trì lượng tiền mặt ở mức thấp sẽ khiến doanh nghiệp gặp khó khăn trong việc hoạt động kinh doanh cũng như thanh toán nợ vay. Đồng thời, quy mô vốn của HQC nhỏ sẽ khiến doanh nghiệp gặp khó khăn trong việc tiếp cận và triển khai các dự án mới. Với các dự án cũ, tiến độ thực hiện đang bị chậm do chịu tác động tiêu cực từ ảnh hưởng của đại dịch Covid-19.

Tốc độ tăng vốn của HQC diễn ra nhanh và mạnh trong giai đoạn 2013-2017 khi từ 900 tỷ đồng tại năm 2013 lên 4,766 tỷ đồng vào năm 2017. Việc tăng vốn nhanh và mạnh sẽ khiến tốc độ tăng trưởng kết quả kinh doanh không thể bắt kịp so với tốc độ tăng vốn.

Năm 2021, HQC đứng trước cơ hội mới khi thị trường bất động sản năm nay được kỳ vọng sẽ có nhiều khởi sắc do một số thông tư nghị định trong lĩnh vực bất động sát và xây dựng mới được ban hành, tháo gỡ những khó khăn vướng mắc về mặt pháp lý cho các dự án.

ABBS khuyến nghị kém khả quan HQC với giá mục tiêu 2,361 đồng/cp.

Xem thêm tại đây

Hà Lễ

FILI

|