|

SBT - Còn nhiều nỗi lo

Tăng trưởng ngành không hấp dẫn cùng áp lực cạnh tranh ngày càng lớn tại thị trường nội địa đã khiến giá cổ phiếu của các doanh nghiệp ngành mía đường nói chung và của CTCP Thành Thành Công - Biên Hòa (HOSE: SBT) nói riêng chưa thể bứt phá.

Tăng trưởng ngành ở mức thấp

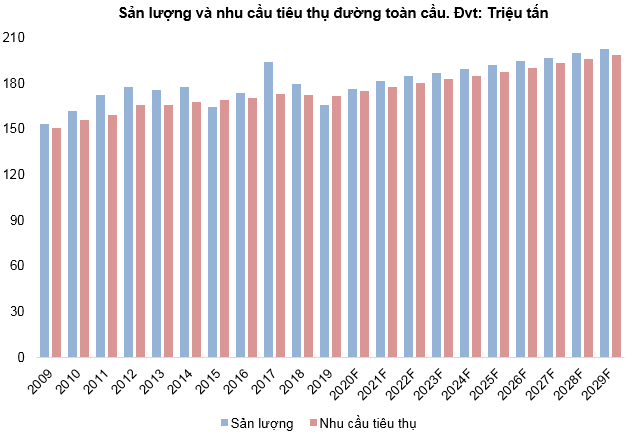

Theo số liệu của Tổ chức Hợp tác và Phát triển Kinh tế (The Organisation for Economic Co-operation and Development - OECD) và Bộ Nông nghiệp Mỹ (United States Department of Agriculture - USDA), tốc độ tăng trưởng của ngành đường là 1.4% trong 10 năm qua.

Giới chuyên gia dự báo tốc độ này sẽ chỉ đạt khoảng 1.4%-2% trong vòng 10 năm tới. Đây được đánh giá là một tỷ lệ tăng trưởng khá thấp và cho thấy ngành đường thế giới bắt đầu có dấu hiệu bão hòa.

Nguồn: OECD và USDA

Áp lực cạnh tranh lớn

Cạnh tranh gay gắt với đường nhập khẩu. Theo Hiệp hội Mía đường Việt Nam (VSSA) giá đường sản xuất từ mía ở trong nước (tùy phẩm cấp) các nhà máy bán ra đối với đường kính trắng bình quân dao động ở mức 12,000-12,600 đồng/kg; đường tinh luyện từ 12,700-14,000 đồng/kg. Trong khi đó, giá đường nhập khẩu bán trên thị trường bình quân chỉ từ 12,100-12,800 đồng/kg. Điều này khiến cho các doanh nghiệp sản xuất đường trong nước (trong đó có SBT) khó có thể cạnh tranh với với đường nhập khẩu.

Áp lực cạnh tranh sẽ trở nên khốc liệt hơn trong niên vụ 2020/2021 khi mà ATIGA (Hiệp định Thương mại hàng hóa ASEAN) chính thức được thực thi. Bên cạnh đó, sản lượng đường toàn cầu được dự báo sẽ phục hồi trở lại.

Mối nguy cơ từ đường lỏng. Những năm gần đây, đường lỏng (High-Fructose Corn Syrup – HFCS) nhập từ Trung Quốc, Hàn Quốc về Việt Nam là khá nhiều. Theo số liệu của Tổng cục Hải quan, lượng nhập khẩu HFCS đã tăng liên tục từ 82 nghìn tấn năm 2017 lên 150 nghìn tấn năm 2018 và tiếp tục tăng lên 190 nghìn tấn năm 2019.

Do có giá rẻ hơn 10% nhưng độ ngọt lại cao hơn 1.2 lần so với đường trắng trong nước, nên các cơ sở kinh doanh và nhà máy nhỏ đã bắt đầu sử dụng đường lỏng này làm phụ gia tạo ngọt trong chế biến thực phẩm.

Chính vì vậy trong thời gian tới, nếu các biện pháp bảo hộ ngành mía đường trong nước vẫn chưa được áp dụng thì sẽ gây nhiều thiệt hại cho các doanh nghiệp sản xuất đường tinh luyện trong nước.

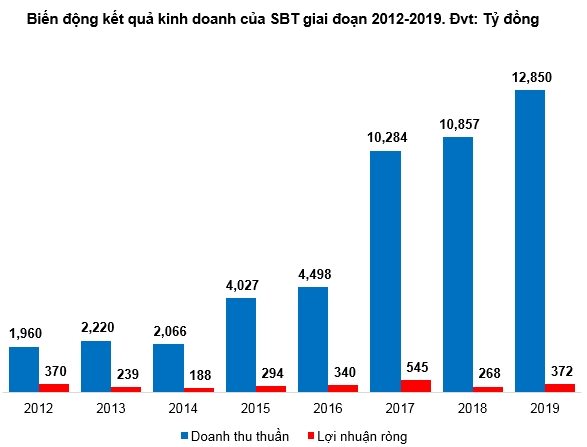

Doanh thu tăng trưởng ấn tượng nhưng lợi nhuận “lẹt đẹt”

Kể từ sau khi sáp nhập với CTCP Đường Biên Hòa, kết quả kinh doanh của SBT vẫn chưa được giới phân tích đánh giá cao. Dù doanh thu thuần tăng gần gấp 3 so với trước khi sát nhập nhưng lợi nhuận ròng của doanh nghiệp này vẫn chưa cho thấy sự bứt phá. Thậm chí, lợi nhuận ròng của năm 2019 chỉ ngang ngửa với năm 2012.

Điều này khiến cho các chỉ tiêu về hiệu quả sinh lời như ROEA, ROAA đều đi xuống trong những năm gần đây.

Nguồn: VietstockFinance

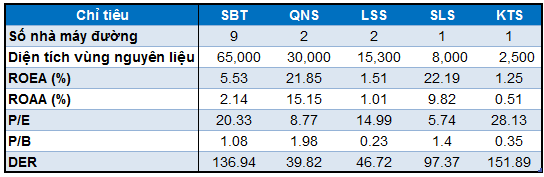

Mặt khác, nợ vay của SBT cũng là một trong những điều khiến giới đầu tư lo lắng. Tỷ lệ DER (Debt-to-Equity Ratio) hiện tại của SBT ở mức hơn 130%. Vì vậy, trong trường hợp lãi suất cho vay trên thị trường tăng mạnh thì sẽ gây sức ép lớn cho doanh nghiệp.

Nguồn: VietstockFinance

Chiến lược đầu tư

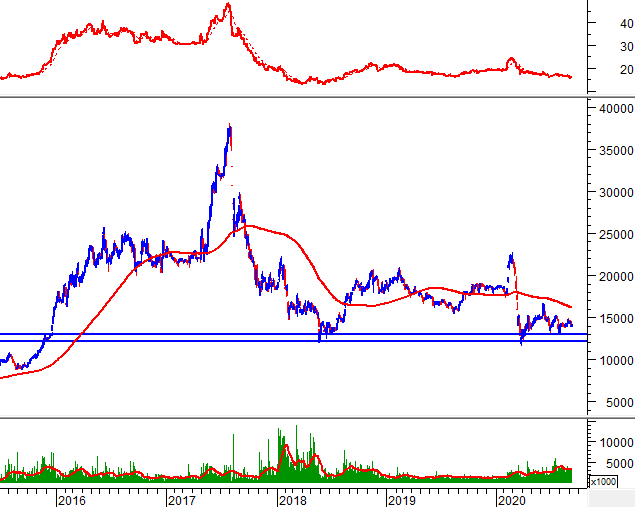

SBT đã có nhịp phục hồi tốt sau khi test vùng hỗ trợ 12,000-13,000 (đáy cũ tháng 06/2018). Tuy nhiên, xu hướng giảm dài hạn vẫn đang chi phối SBT khi cổ phiếu này đang nằm dưới MA 200 ngày.

Mặt khác, chỉ báo Relative Strength thường xuyên đi xuống và nằm dưới đường trung bình 20 phiên kể từ giữa tháng 03/2020 đến nay. Điều này cho thấy cổ phiếu đang yếu hơn thị trường chung (underperform). Nếu tình trạng này không được cải thiện trong thời gian tới thì việc mua vào SBT không được ủng hộ.

Trong trường hợp SBT chuyển sang trạng thái outperform thì nhà đầu tư có thể mua vào khi giá về gần vùng 12,000-13,000.

Nguồn: VietstockUpdater

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI

|