|

Chọn cổ phiếu nào cho tuần cuối tháng 7?

Các CTCK khuyến nghị mua IMP nhờ nhà máy Dược CNC Vĩnh Lộc và Bình Dương giúp IMP hoàn thiện chuỗi sản xuất từ quý 4/2020, mua HDC do lợi thế từ quỹ đất sạch với giá vốn thấp, tích lũy LTG do Covid-19 ảnh hưởng tiêu cực đến triển vọng ngắn hạn của Tập đoàn.

Mua IMP với giá mục tiêu 55,800 đồng/cp

Theo CTCK Mirae Asset, trong nửa đầu năm 2020, CTCP Dược phẩm Imexpharm (HOSE: IMP) thông báo lãi sau thuế tăng trưởng mạnh, đạt hơn 88 tỷ đồng (tăng 28% so với cùng kỳ) bất chấp doanh thu chỉ tăng trưởng nhẹ, đạt 592 tỷ trọng (tăng 6%).

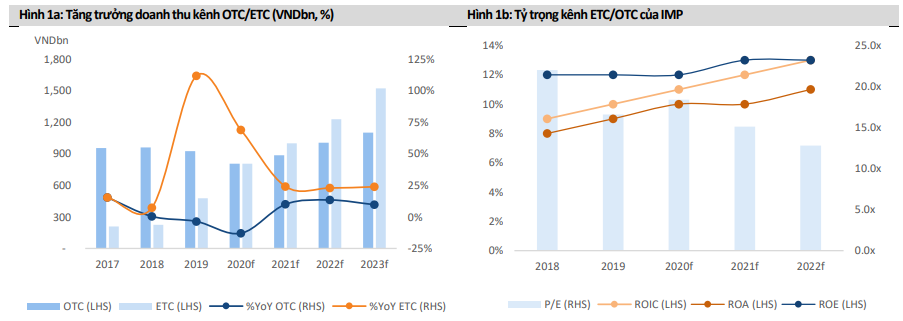

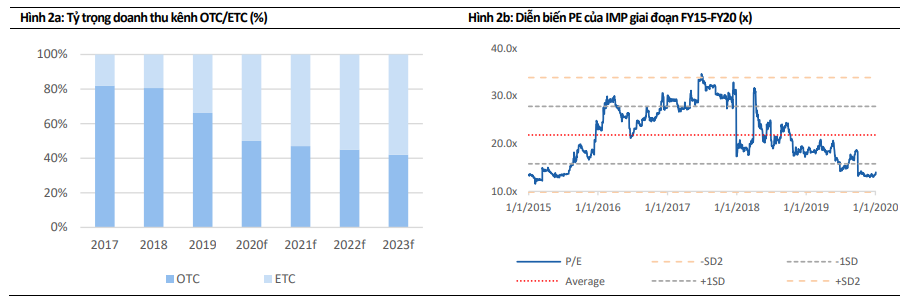

Lãi sau thuế của IMP tăng nhanh hơn doanh thu do biên lợi nhuận từ hoạt động kinh doanh cải thiện nhờ Công ty tăng tỷ trọng bán hàng trên kênh ETC (bán hàng qua đấu thầu, bán buôn), ước tính tỷ trọng kênh ETC năm 2020 đạt 50%.

Chú thích: OTC (bán hàng trực tiếp qua các nhà thuốc)

Nguồn: Mirae Asset

|

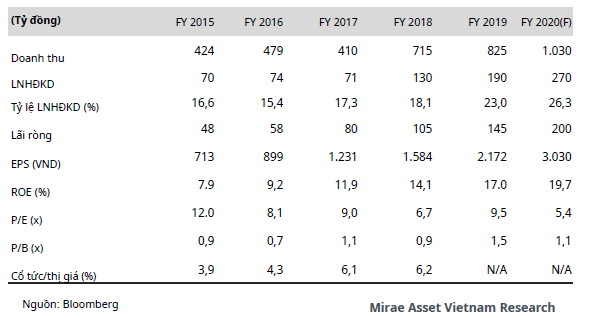

Với kết quả kinh doanh trên, IMP trở thành điểm sáng trong các công ty niêm yết khi duy trì lợi nhuận tăng trưởng năm năm liên tục (2015-2020).

Mirae Asset cho rằng IMP tiếp tục hưởng lợi song song từ 2 yếu tố là bảo hiểm y tế ưu tiên các dòng thuốc nội địa có chất lượng tốt và dịch bệnh khiến nguồn cung thuốc nhập khẩu ngắt quãng, đồng thời gây ra tâm lý đầu cơ thuốc trong nước.

Theo dự phóng của Mirae Asset, doanh thu và lãi sau thuế năm 2020 của IMP tăng trưởng mạnh nhờ đóng góp từ các dòng thuốc kháng sinh và đặc trị, lần lượt đạt 1,610 tỷ đồng (tăng 17% so với năm trước) và 195 tỷ đồng (tăng 20% ).

Với triển vọng tích cực ở cả hai kênh OTC bà ETC, dự phóng doanh thu IMP giai đoạn 2020-2025 tăng trưởng với mức CAGR (tốc độ tăng trưởng kép hằng năm) 14.7%, tương ứng doanh thu năm 2025 đạt 3,215 tỷ đồng (tăng 9.4% so với cùng kỳ).

Ngoài ra, 2 nhà máy Dược CNC mới là Vĩnh Lộc (IMP 2) và Bình Dương (IMP 4) dự kiến vận hành thương mại từ quý 4/2020, IMP sẽ có bốn nhà máy thuốc chất lượng EU-GMP với khả năng sản xuất thuốc chất lượng cao, giúp IMP cạnh tranh đấu thầu nhóm 1 & 2 kênh bệnh viện (ETC).

Thêm nữa, việc mở rộng danh mục thuốc trúng thầu kênh ETC của quỹ thanh toán bảo hiểm y tế đã giúp IMP trúng thầu kênh ETC rất cao trong 6 tháng đầu năm 2020. Mirae Asset ước tính doanh thu ETC của IMP năm 2020 sẽ tăng rất mạnh, đạt 810 tỷ đồng (tăng 70% so với năm trước) với động lực tăng trưởng chính nhờ các dòng thuốc Penicillin và Cephasporin. Cho tới năm 2025, với các dòng thuốc đặc trị mới từ nhà máy IMP2 và IMP4, Mirae Asset dự phóng doanh thu IMP đạt 1,929 tỷ đồng (tăng 9.6% so với năm trước).

Qua đó, Mirae Asset khuyến nghị mua IMP với giá mục tiêu 55,800 đồng/cp.

Xem thêm tại đây

Tích lũy LTG với giá mục tiêu 22,300 đồng/cp

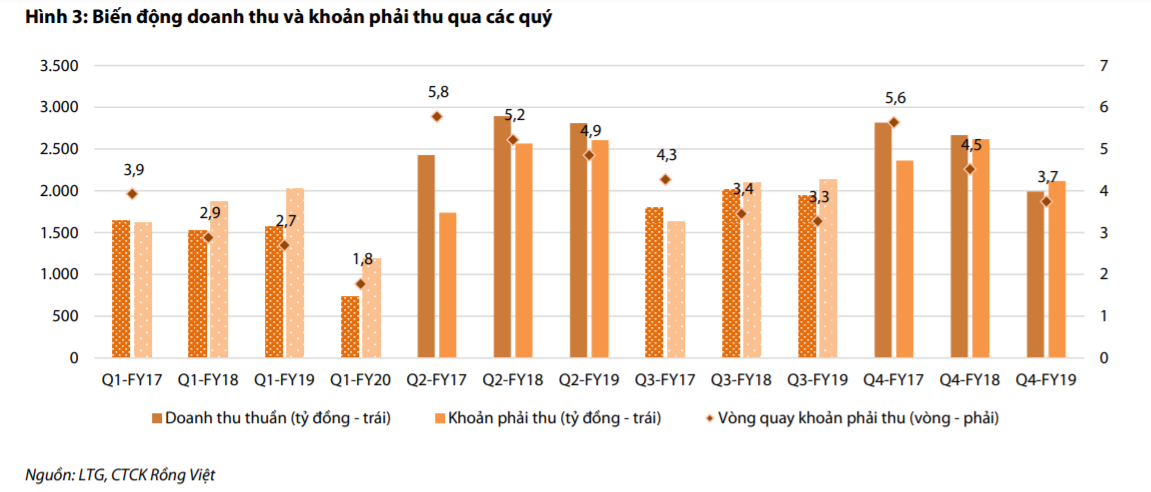

Theo CTCK Rồng Việt (VDSC), việc cơ cấu lại mảng gạo từ nửa cuối năm 2019 (ngừng bán gạo không thương hiệu, tập trung vào gạo có thương hiệu) đã giúp CTCP Tập đoàn Lộc Trời (UPCoM: LTG) thu hẹp quy mô hàng tồn kho.

Bên cạnh đó, LTG đang nỗ lực siết chặt chính sách thu nợ với các đơn vị phân phối thuốc bảo vệ thực vật (BVTV), từ đó giúp giá trị khoản phải thu giảm.

Tuy nhiên, trong ngắn hạn, VDSC nhận thấy việc tinh giảm hàng tồn kho và khoản phải thu chủ yếu do doanh thu sụt giảm thay vì cải thiện vòng quay hàng tồn kho hay khoản phải thu. Điểm tích cực trong năm nay là nợ vay ngắn hạn sẽ giảm, giúp giảm chi phí lãi vay và rủi ro đòn bẩy tài chính.

Về tình hình sản xuất và kinh doanh, VDSC dự kiến doanh thu và lợi nhuận của LTG sẽ bị ảnh hưởng tiêu cực trong nửa đầu năm và sẽ hồi phục trở lại từ quý 3 năm nay. VDSC dự phóng LTG có thể đạt 6,917 tỷ đồng doanh thu thuần (giảm 16.8% so với năm trước) và 283 tỷ đồng lãi sau thuế cổ đông công ty mẹ (giảm 14.3%) trong năm 2020.

VDSC đánh giá cao nỗ lực cải thiện chất lượng quản lý hàng tồn kho và khoản phải thu mà LTG đã bắt đầu rốt ráo thực hiện từ nửa cuối năm 2019. Mặc dù điều kiện kinh doanh không thuận lợi trong nửa đầu năm 2020 có thể làm chậm lại quá trình tái cấu trúc này, VDSC kỳ vọng hiệu quả quản lý vốn lưu động cũng như chất lượng khoản phải thu sẽ có sự cải thiện trong các năm tiếp theo. Ngoài ra, VDSC kỳ vọng kết quả kinh doanh của LTG sẽ bắt đầu cải thiện từ quý 3/2020 theo cùng đà hồi phục của ngành nông nghiệp. Do đó, giai đoạn thấp điểm về kết quả kinh doanh là thời điểm nhà đầu tư có thể bắt đầu quan sát LTG và có thể cân nhắc tích lũy nếu giá cổ phiếu giảm về vùng hấp dẫn.

Qua đó, VDSC khuyến nghị tích lũy LTG với giá mục tiêu 22,300 đồng/cp.

Xem thêm tại đây

Mua HDC với giá mục tiêu 19,900 đồng/cp

Theo CTCK Mirae Asset, CTCP Phát triển Nhà Bà Rịa - Vũng Tàu (HOSE: HDC) là doanh nghiệp bất động sản đầu ngành của tỉnh Bà Rịa - Vũng Tàu, Công ty đã tích lũy được quỹ đất rộng 400 ha, trong đó gần 100 ha đất sạch với giá vốn thấp tại các dự án: Hải Đăng (The Light) (49ha), Khu nhà ở Tây đường 3/2 (6.3ha), Ecotown Phú Mỹ (6ha), Khu biệt thự đồi Ngọc Tước (14.3 ha) và khu Đại Dương (19.6ha), 300 ha còn lại nằm ở dự án Phước Thắng 76 ha và dự án Wonderland 224 ha.

Cùng với sự cải thiện trong kết quả kinh doanh, giá trị quỹ đất hiện hữu của HDC cũng được đánh giá đã tăng mạnh cùng với thị trường, thể hiện ở việc HDC đã bán khu đất không sử dụng với diện tích 10,000 m2 có giá trị ghi sổ hơn 14 tỷ đồng để ghi nhận hơn 35 tỷ đồng lãi trước thuế đóng góp trong quý 1/2020.

Ngoài ra, HDC đã chính thức khởi công dự án Hải Đăng (The Light) giai đoạn 1 với quy mô 27.2 ha vào cuối năm 2019, Mirae Asset nhận thấy dự án Hải Đăng có số dư tồn kho lớn nhất với 533 tỷ đồng thể hiện đây là dự án quan trọng nhất của HDC trong năm nay. HDC cũng nhận góp vốn từ đối tác 168.5 tỷ đồng để hợp tác triển khai dự án này.

Theo Mirae Asset, dự án Tây đường 3/2 nhiều khả năng sẽ khởi công trong năm 2020 và tiếp tục là nguồn thu cho HDC trong giai đoạn 2021 – 2023. Thêm nữa, HDC cũng quyết định mua lại 100% vốn góp dự án Đại Dương, đây là dự án nằm ở vị trí đắc địa tại thành phố Vũng Tàu có mức vốn đầu tư hơn 3,300 tỷ đồng, việc chuyển nhượng đã hoàn tất trong năm 2019.

|

Dự kiến kế hoạch kinh doanh năm 2020 của HDC

|

Về kế hoạch 2020, HDC đặt mục tiêu doanh thu đạt 1,030 tỷ đồng, tăng 25% và lãi sau thuế đạt 200 tỷ đồng, tăng 37% thực hiện năm trước. Trong năm 2020, HDC tiếp tục triển khai xây dựng hạ tầng kỹ thuật các dự án như Ecotown Phú Mỹ, Khu nhà ở phía Tây đường 3/2, Khu nhà ở Hải Đăng (The Light City); triển khai đầu tư các dự án: Đại Dương (Antares), chung cư đường Thống Nhất, HODECO Seavillage…

Qua đó, Mirae Asset khuyến nghị mua HDC với giá mục tiêu 19,900 đồng/cp.

Xem thêm tại đây

Minh Hồng

FILI

|