|

Mua cổ phiếu nào cho tuần cuối tháng 3?

Các CTCK khuyến nghị mua SCS nhờ vào lo ngại về Covid-19 đang đưa cổ phiếu về mức định giá hấp dẫn, mua VCB nhờ vào nguồn lực tốt để vượt qua khó khăn ngắn hạn, mua VIC nhờ vào lợi nhuận ổn định đến từ mảng bán bất động sản và cho thuê cùng với cải thiện từ mảng khách sạn nghỉ dưỡng sẽ bù đắp cho khoản lỗ từ mảng công nghiệp.

Mua SCS với giá mục tiêu 122,500 đồng/cp

Theo CTCK Rồng Việt (VDSC), lãi sau thuế năm 2019 của CTCP Dịch vụ Hàng hóa Sài Gòn (HOSE: SCS) duy trì ở mức tăng trưởng hai chữ số nhưng ở tốc độ chậm hơn.

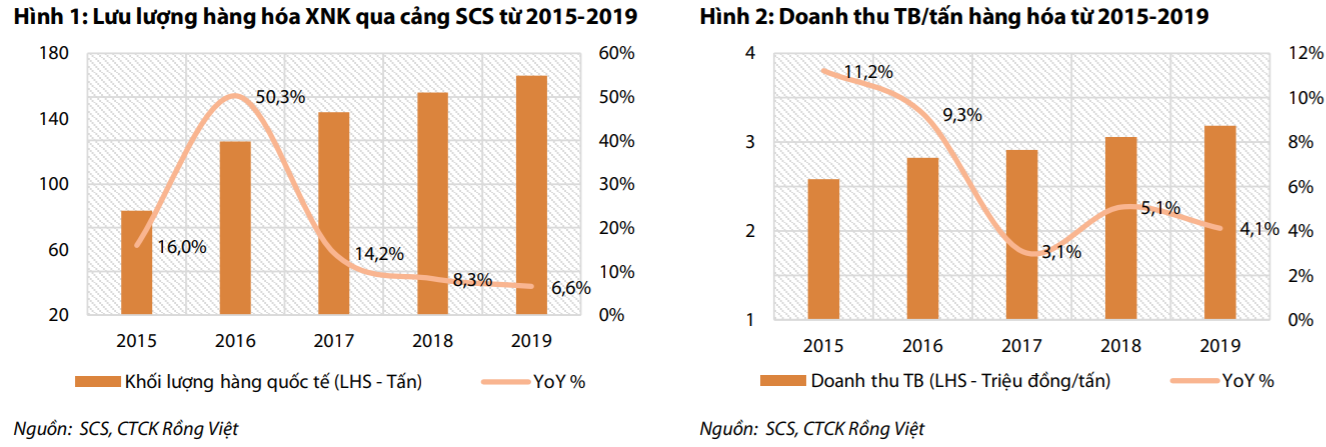

Cụ thể, lưu lượng hàng quốc tế 2019 của SCS đạt 166 ngàn tấn (tăng 6.6% so với năm trước). Đồng thời, biên lợi nhuận gộp của SCS tiếp tục cải thiện lên 79.5%, do chi phí giá vốn hàng bán của SCS chỉ tăng 3.2% so với năm trước, thấp hơn nhiều so với mức tăng của doanh thu 2019 là 10.8% so với năm trước. Kết thúc năm 2019, SCS ghi nhận lãi sau thuế đạt 503 tỷ đồng (tăng 15% so với năm trước). Cụ thể, lưu lượng hàng quốc tế 2019 của SCS đạt 166 ngàn tấn (tăng 6.6% so với năm trước). Đồng thời, biên lợi nhuận gộp của SCS tiếp tục cải thiện lên 79.5%, do chi phí giá vốn hàng bán của SCS chỉ tăng 3.2% so với năm trước, thấp hơn nhiều so với mức tăng của doanh thu 2019 là 10.8% so với năm trước. Kết thúc năm 2019, SCS ghi nhận lãi sau thuế đạt 503 tỷ đồng (tăng 15% so với năm trước).

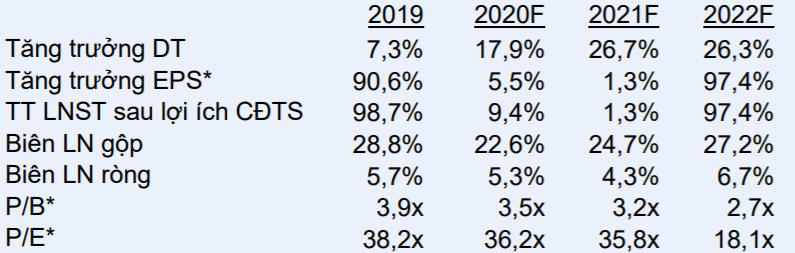

VDSC dự phóng doanh thu năm 2020 của SCS đạt 773 tỷ đồng (tăng 3.3% so với năm trước) và lãi sau thuế đạt 525 tỷ đồng (tăng 4.4% so với năm trước), tương ứng EPS điều chỉnh (sau trích lập cổ tức ưu đãi và các quỹ) là 8,975 đồng.

|

CHỨNG KHOÁN PHÁI SINH – KIẾM LỜI KHI THỊ TRƯỜNG ĐI XUỐNG

- Khai giảng: 07/4/2020 (Tp.HCM)

- Giảng viên: CMT-Charterholder

- Đăng ký 3 - tính tiền 2

- Đăng ký 5 - tính tiền 3

🖰 Đăng ký ngay

|

VDSC kỳ vọng những tác động của dịch corona lên kết quả kinh doanh của SCS mang tính chất ngắn hạn. Sau khi dịch được kiểm soát và chuỗi cung ứng cũng như các đường bay được nối lại, VDSC kỳ vọng lưu lượng hàng quốc tế sẽ quay trở lại quỹ đạo tăng trưởng ổn định ở mức hai chữ số trong những năm tới, đặc biệt là trong 2021 nhờ mức cơ sở thấp của năm 2020. Bên cạnh đó, hiệp định EVFTA, dự kiến có hiệu lực trong quý 2/2020, cũng sẽ mở ra cơ hội tăng trưởng cho SCS khi mà các mặt hàng xuất nhập khẩu chủ lực giữa Việt Nam và EU như điện thoại, linh kiện điện tử, máy móc thiết bị, dược phẩm phần lớn được vận chuyển bằng đường hàng không. Do đó, VDSC cho rằng đợt giảm giá gần đây là cơ hội tốt để tích lũy cổ phiếu.

Qua đó, VDSC khuyến nghị mua SCS với giá mục tiêu 122,500 đồng/cp.

Xem thêm tại đây

Mua VCB với giá mục tiêu 86,200 đồng/cp

Theo CTCK VNDirect, cả thu nhập lãi và phí 2019 của Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank, HOSE: VCB) đều tăng mạnh, tăng 21.7% và 26.6% so với năm trước.

Đồng thời, dư nợ cho vay của VCB trong năm 2019 tăng 16.3% so với năm 2018, cùng với NIM tăng 34 điểm cơ bản nhờ mở rộng cho vay bán lẻ giúp thu nhập lãi tăng mạnh. Trong khi đó, chi phí hoạt động của VCB 2019 chỉ tăng 16.2% so với năm trước, trong khi chi phí dự phòng giảm 8.2%. Do đó, lãi ròng năm 2019 của VCB tăng 26.8%, lên mức 18,514 tỷ đồng.

Bên cạnh đó, hiệu quả của công tác quản lý tài sản của VCB thể hiện qua việc tỷ lệ nợ xấu giảm và mức độ dự phòng tăng qua mỗi năm. Tỷ lệ nợ xấu giảm từ mức 1.1% cuối 2017 xuống 1% cuối 2018 và xuống 0.8% cuối 2019. Tỷ lệ dự phòng/nợ xấu của VCB tăng lên 182% vào cuối 2019, từ mức 165.4% cuối 2018. Đặc biệt, VCB đã giảm được chi phí dự phòng trong năm 2019, trong khi mức độ dự phòng tiếp tục tăng, cho thấy nợ xấu mới tăng khá chậm.

Tuy nhiên, VNDirect đánh giá dịch bệnh Covid-19 sẽ ảnh hưởng tới VCB trong ngắn hạn. Do hoạt động kinh doanh của nhiều doanh nghiệp bị gián đoạn, tăng trưởng tín dụng sẽ bị ảnh hưởng và nợ xấu có xu hướng tăng. Chính phủ đã kêu gọi các ngân hàng miễn giảm lãi suất, cơ cấu lại nợ cho các doanh nghiệp bị ảnh hưởng bởi Covid-19. Thu nhập lãi sẽ bị ảnh hưởng tiêu cực, do đó gây áp lực tới NIM. Tuy nhiên VCB cho biết ngân hàng sẽ điều chỉnh hoạt động cho vay để duy trì NIM. VNDirect hạ dự báo NIM của VCB cho năm 2020-2021, nhưng kỳ vọng NIM sẽ tăng trở lại trong 2021-2022.

VNDirect cho rằng dịch bệnh sẽ tạo ra khó khăn trong 2020 nhưng VCB sẽ sớm khôi phục lại từ năm 2021.

Theo VNDirect, tâm lý thị trường bất ổn đã khiến giá cổ phiếu VCB giảm xuống dưới định giá cơ bản, do đó tạo cơ hội đầu tư giá trị cho dài hạn. Rủi ro giảm định giá đến từ việc dịch Covid-19 kéo dài hơn 6 tháng, đây là mức giả định trong dự báo hiện tại của VNDirect. Cơ hội tăng định giá đến từ việc ghi nhận phí đại lý trong thời gian ngắn hơn dự báo, nhờ đó tăng lợi nhuận năm 2020-2022.

Qua đó, VNDirect khuyến nghị mua cổ phiếu VCB với giá mục tiêu 86,200 đồng/cp.

Xem thêm tại đây

Mua VIC với giá mục tiêu 119,000 đồng/cp

Theo CTCK Bản Việt (VCSC), mảng công nghiệp của CTCP Tập đoàn Vingroup (HOSE: VIC) tiếp tục triển khai mạnh mẽ chiến dịch marketing nhằm gia tăng thị phần. Theo ước tính của VCSC, VinFast chiếm 5% thị phần trong năm 2019 của VIC (15,300 xe đã bàn giao trong tổng số 300,000 xe đã bán ra ở Việt Nam). Do doanh số xe hơi bán lẻ thấp tại Việt Nam trong 2 tháng đầu năm 2020, VCSC điều chỉnh giảm dự phóng doanh số xe hơi VinFast bán ra trong năm 2020 còn 25,100 xe (khoảng 7% thị phần).

VCSC cho rằng thị phần của VinFast tăng chủ yếu nhờ triển khai mạnh mẽ chiến dịch khuyến mãi và kế hoạch mở rộng mạng lưới phân phối (40 cửa hàng trưng bày và đại lý ủy quyền tính đến tháng 2/2020). VCSC điều chỉnh dự báo lỗ từ hoạt động kinh doanh của mảng này đạt 12 ngàn tỷ đồng so với mức 11 ngàn tỷ đồng trước đây, chủ yếu do chi phí khấu hao cao hơn và giả định giá bán trung bình thấp hơn.

|

Dự báo tốc độ tăng trưởng của VIC qua các năm

Nguồn: VCSC

|

VCSC điều chỉnh tăng dự báo lãi sau thuế năm 2020 của VIC thêm 36% đạt 8.2 ngàn tỷ đồng (tăng 9% so với năm trước) chủ yếu đến từ việc VCSC bắt đầu ghi nhận tác động của việc thoái vốn khỏi VinCommerce (VCM), giúp bù đắp cho các tác động từ việc VCSC cắt giảm dự báo lợi nhuận cho mảng khách sạn nghỉ dưỡng và công nghiệp.

Bên cạnh đó, VCSC dự báo tốc độ tăng trưởng kép (CAGR) lợi nhuận từ hoạt động kinh doanh của VIC đạt 60% và CAGR lãi sau thuế đạt 30% trong giai đoạn 2019-2022 khi lợi nhuận ổn định đến từ mảng bán bất động sản và cho thuê cùng với cải thiện từ mảng khách sạn nghỉ dưỡng sẽ bù đắp cho khoản lỗ từ mảng công nghiệp.

Ngoài ra, VCSC dự phóng lợi nhuận từ hoạt động kinh doanh của mảng cho thuê trong năm 2020 sẽ tăng 19% so với năm trước đạt 3.6 ngàn tỷ đồng, chủ yếu đến từ đóng góp đầy đủ cả năm của các trung tâm thương mại (TTTM) đã mở trong năm 2019. Vincom Retail (VRE) đã công bố gói hỗ trợ lên đến 300 tỷ đồng thông qua hình thức giảm giá tiền thuê cho một số khách thuê và phiếu giảm giá cho khách hàng đến các TTTM của Công ty. Theo trao đổi của VCSC với VRE, khoản giải ngân ngay lập tức sẽ đạt xấp xỉ 150-170 tỷ đồng thực hiện trong giai đoạn tháng 2 và tháng 3/2020.

Qua đó, VCSC khuyến nghị mua VIC với giá mục tiêu 119,000 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Minh Hồng

FILI

|