|

Cạnh tranh phí thẻ tín dụng giữa ngân hàng nội và ngoại

Nêu rõ các khoản phí mà người sử dụng thẻ tín dụng cần phải thanh toán là ưu điểm của các ngân hàng ngoại hơn hẳn so với các ngân hàng nội.

Hiện nay, thẻ tín dụng (credit card) của các ngân hàng ngoại có mức phí “nhỉnh hơn” so với ngân hàng nội.

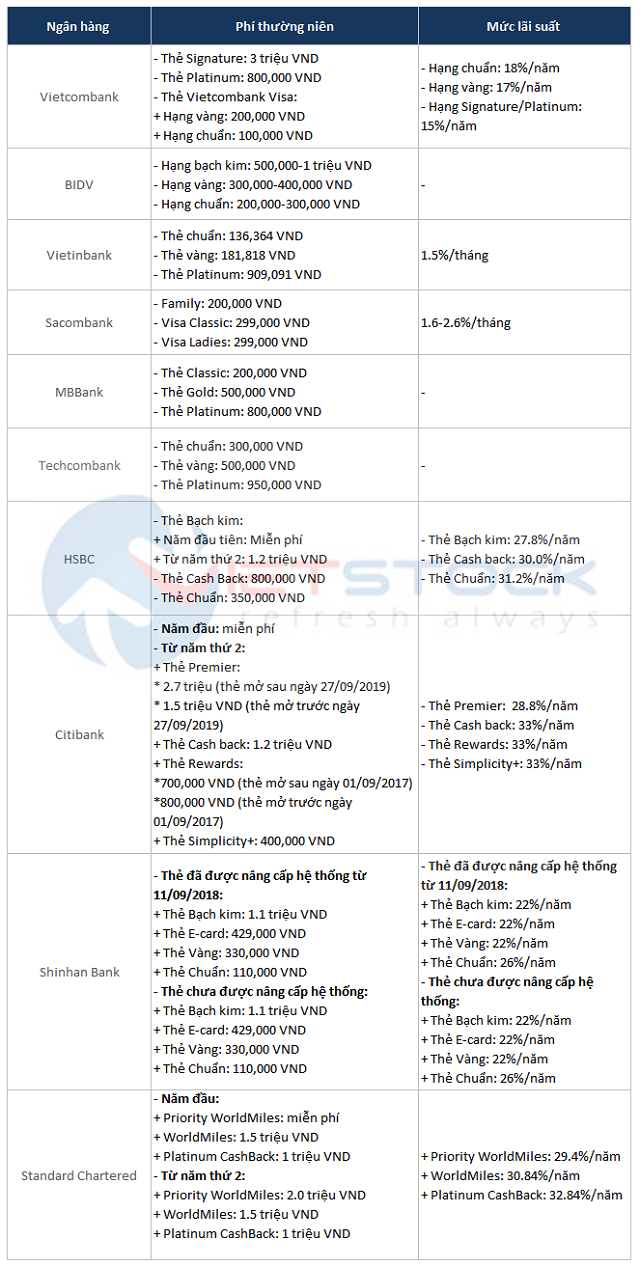

Điển hình như phí thường niên, HSBC thu phí thẻ hạng chuẩn là 350,000 đồng, còn mức phí của Citibank là 400,000 đồng. Shinhan Bank có mức phí thấp hơn với 110,000 đồng.

Đặc biệt, Standard Charted có mức phí khá “chát” từ 1-2 triệu đồng đối với các hạng thẻ VIP và không có loại thẻ chuẩn như các ngân hàng ngoại khác.

Trong khi đó, các ngân hàng nội có phí thường niên đối với thẻ chuẩn từ 100,000-300,000 đồng.

Về lãi suất thẻ tín dụng, khi các ngân hàng ngoại đều công bố rõ mức lãi phải trả theo năm, thì các ngân hàng nội quy định mức lãi suất theo tháng. Riêng BIDV, MBBank, Techcombank lại không công bố lãi suất cho người sử dụng được biết.

Nếu không có khoản tiền mặt nào được ứng trước và toàn bộ số dư trên tài khoản được thanh toán trước ngày đáo hạn mỗi tháng, thì khách hàng sẽ không bị áp lãi suất này.

Nguồn: Tác giả tổng hợp

|

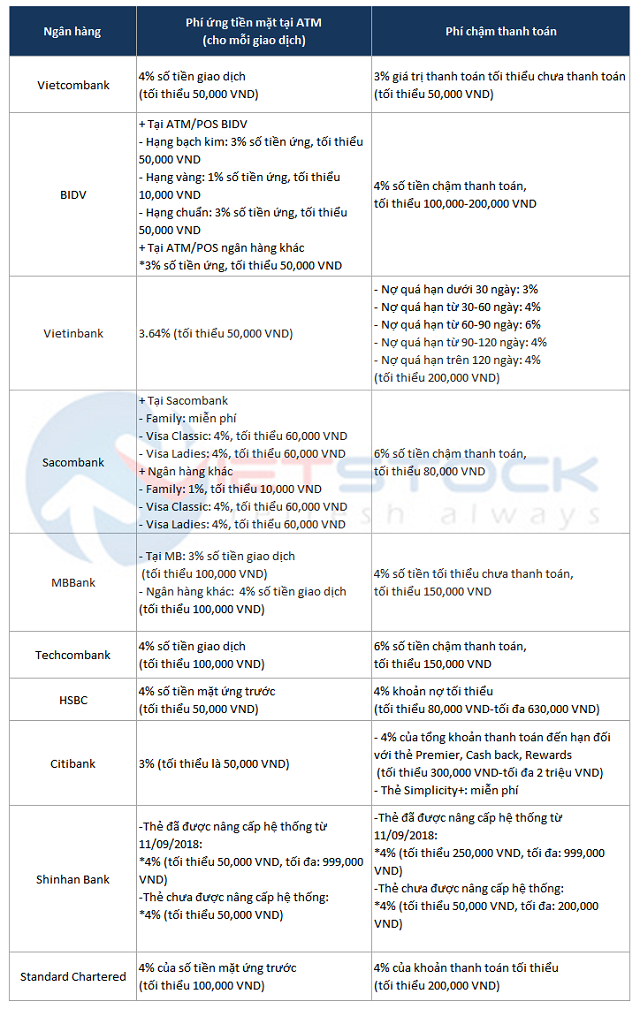

Phí rút tiền mặt là khoản tiền mà ngân hàng thu của chủ thẻ tín dụng khi rút tiền mặt tại cây ATM. Phí rút tiền khá cao, dao động khoảng 4%/số tiền rút với mức phí tối thiểu là 50,000 đồng tùy ngân hàng. Riêng BIDV và Citibank chỉ lấy phí 3% số tiền mặt tương ứng, tối thiểu 50,000 đồng.

Người sử dụng thẻ tín dụng có thể rút tiền mặt đến 50% hạn mức tín dụng được cấp. Tuy nhiên, vì thẻ tín dụng được ngân hàng cấp nhằm khuyến khích thanh toán không dùng tiền mặt, nên chỉ khi nào thật cần thì chủ thẻ mới nên sử dụng tính năng này của thẻ tín dụng.

Nguồn: Tác giả tổng hợp

|

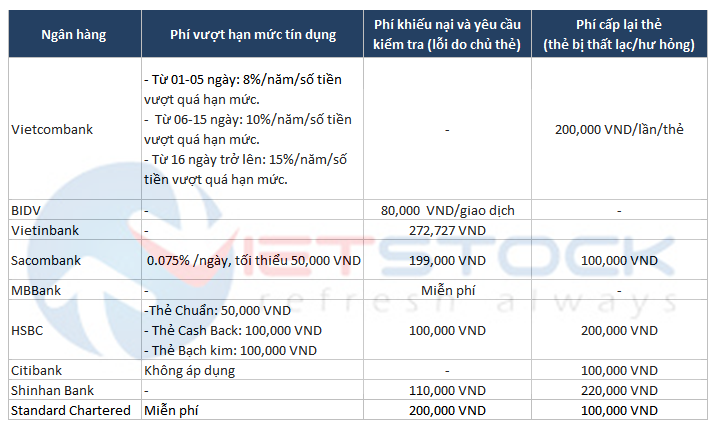

Đối với phí chậm thanh toán, hầu hết các ngân hàng ngoại và nội đều quy định mức 4% trên số tiền chậm thanh toán. Chỉ có Techcombank là có mức phí 6% trên số tiền chậm thanh toán với số tiền tối thiểu là 150,000 đồng.

Standard Chartered lại có quy định khác hơn về mức phí chậm thanh toán. Theo đó, phí phạt là 4% của khoản thanh toán tối thiểu.

Theo Standard Chartered, khoản thanh toán tối thiểu bao gồm 5% số dư nợ (tối thiểu 50,000 đồng) và khoản trả góp hàng tháng (nếu có) và nợ quá hạn hoặc khoản vượt hạn mức tín dụng (tùy thuộc vào khoản nào lớn hơn tại thời điểm lập bảng sao kê). Trong đó, số dư nợ là số dư nợ cuối kỳ sau khi đã trừ đi khoản trả góp hàng tháng.

Nguồn: Tác giả tổng hợp

|

Mỗi loại thẻ tín dụng dù là nội địa hay quốc tế, đều có một hạn mức tín dụng quy định (tối thiểu 10 triệu đồng) từ phía ngân hàng phát hành thẻ. Việc chi tiêu quá đà vượt hạn mức tín dụng vẫn thường xuyên xảy ra và điều này đồng nghĩa với việc khách hàng phải trả phí cho ngân hàng. Mức phí này gọi là phí vượt hạn mức tín dụng dựa trên số tiền đã tiêu quá hạn.

Hiện nay, ngân hàng có mức phí vượt hạn tín dụng cao nhất là Vietcombank với quy định tỷ lệ % theo số ngày vượt quá hạn mức. Còn HSBC lại quy định cụ thể mức tiền từ 50,000 -100,000 đồng đối với từng hạng thẻ.

Đa phần, các ngân hàng đều quy định phí khiếu nại và yêu cầu kiểm tra khi lỗi thuộc về người sử dụng thẻ tín dụng. VietinBank có mức phí cao nhất là 272,727 đồng, trong khi MBBank miễn phí cho khách hàng. Vietcombank và Citibank thì không quy định loại phí này.

Nguồn: Tác giả tổng hợp

|

Ngoài ra, các ngân hàng nội và ngoại cũng sẽ thu phí cấp lại thẻ trong trường hợp thẻ bị thất lạc hoặc hư hỏng, với mức phí từ 100,000-220,000 đồng. Riêng BIDV, VietinBank và MBBank không có loại phí này.

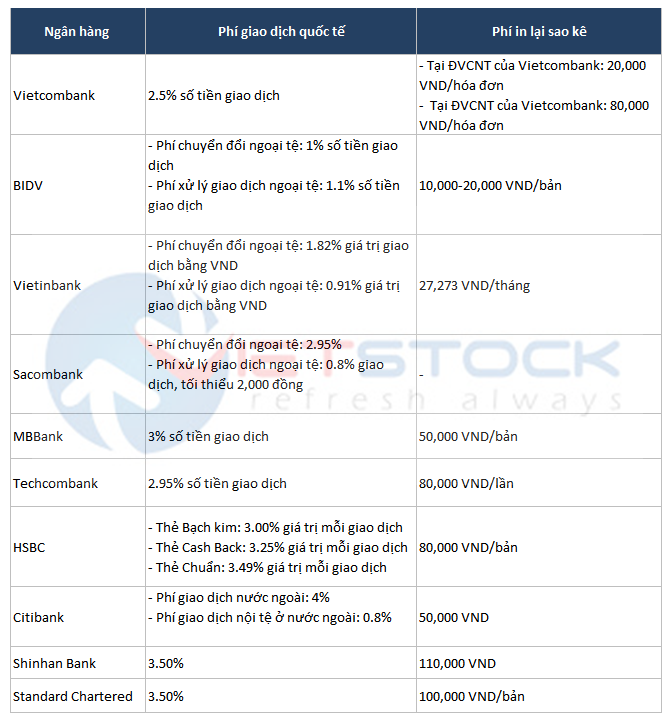

Nhìn chung, các ngân hàng ngoại quy định cụ thể và rõ ràng các mức phí mà người sử dụng thẻ tín dụng phải chịu. Với mức phí nhỉnh hơn các ngân hàng nội, các ngân hàng ngoại xác định cạnh tranh bằng dịch vụ và đặc biệt, họ có lợi thế trong cung cấp dịch vụ thanh toán khi giao dịch ở nước ngoài. Tuy nhiên, trên thị trường nội địa, các ngân hàng này vẫn chưa thể hiện rõ ưu thế so với các ngân hàng trong nước.

Ái Minh

FILI

|