|

Gần 30% trái phiếu doanh nghiệp bất động sản được mua bởi ngân hàng và công ty chứng khoán

Bất động sản là lĩnh vực tiềm ẩn nhiều rủi ro, do đó lãi suất trái phiếu của nhóm doanh nghiệp này vào loại cao nhất thị trường. Các ngân hàng và công ty chứng khoán đang là người mua lớn của những trái phiếu này.

* Là bên bán lớn nhất, các ngân hàng cũng đang sở hữu chéo trái phiếu của nhau?

Theo Báo cáo Chuyên đề Thị trường Trái phiếu doanh nghiệp Việt Nam của SSI, bất động sản là lĩnh vực tham gia chào bán trái phiếu doanh nghiệp (TPDN) đông đảo nhất trong 8 tháng đầu 2019.

Tổng lượng chào bán TPDN BĐS là 47,804 tỷ đồng và 36,946 tỷ đồng là con số được phát hành. Trong đó, An Quý Hưng (5,300 tỷ đồng chia làm 2 đợt, do Chứng khoán Kỹ Thương (TCBS) tư vấn phát hành) và Sunrise Real Estate - một thành viên của Bitexco (820 tỷ đồng do VPBS tư vấn phát hành) là 2 doanh nghiệp huy động trái phiếu bất thành. Còn lại, tất cả có 59 đợt phát hành có dư bán (chưa bán toàn bộ) và 76 đợt phát hành được mua hết toàn bộ.

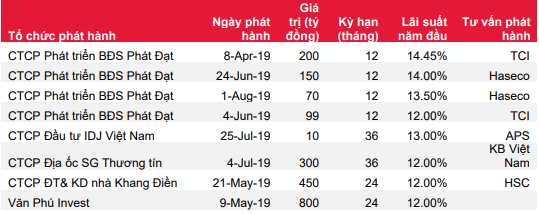

SSI đánh giá rằng BĐS là lĩnh vực kinh doanh yêu cầu vốn lớn và tiềm ẩn nhiều rủi ro, do đó lãi suất TPDN BĐS thuộc nhóm cao nhất là điều dễ hiểu. Lãi suất bình quân của tất cả các TPDN BĐS phát hành 8 tháng đầu năm 2019 là 10.01%/năm. Chỉ có 4 doanh nghiệp huy động được trái phiếu có lãi suất từ 8% trở xuống, nếu loại trừ các khoản này, lãi suất huy động bình quân tăng lên 10.3%/năm.

|

Các trái phiếu có lãi suất từ 8% trở xuống

Nguồn: SSI

|

Các trái phiếu có lãi suất từ 10% đến dưới 11%/năm chiếm tỷ trọng lớn nhất (15,277 tỷ đồng, tương đương 41.5%). Tiếp theo là các trái phiếu có lãi suất từ 11% đến dưới 12%/năm (7,874 tỷ đồng, 21.5%). Như vậy, 94.3% TPDN BĐS phát hành có lãi suất dưới 12%/năm.

|

Các trái phiếu có lãi suất 12% trở lên

Nguồn: SSI

|

Trong tổng số 36,876 tỷ đồng TPDN BĐS được phát hành, có 7,410 tỷ đồng (20.1%) được mua bởi các NHTM, 3,250 tỷ đồng (8.8%) được mua bởi các CTCK và 22,664 tỷ đồng (61.5%) chỉ có thông tin chung chung là do nhà đầu tư trong nước mua.

Nguồn: SSI

|

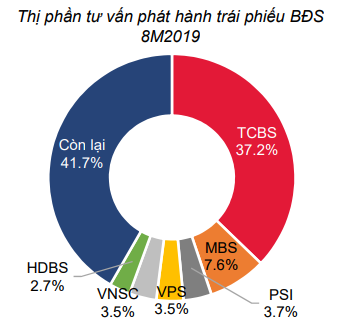

SSI cho rằng, các CTCK đóng vai trò quan trọng trong sự sôi nổi của thị trường trái phiếu BĐS.

Nguồn: SSI

|

Cụ thể, TCBS chính là tổ chức tư vấn phát hành lớn nhất đối với TPDN BĐS, công ty này đã thu xếp phát hành thành công cho gần 13,7 nghìn tỷ đồng TPDN BĐS, tập trung vào các công ty liên quan đến Vingroup (HOSE: VIC) như Vinpearl, CTCP Đầu tư và Phát triển Du lịch Phú Quốc; ngoài ra còn thu xếp phát hành cho Cáp treo Bà Nà, NewCo, BĐS Tân Liên Phát Sài Gòn, Tân Liên Phát Tân Cảng.

CTCP Chứng khoán MB (HOSE: MBS) thời gian gần đây cũng đẩy mạnh mảng trái phiếu, công ty này là trung gian thu xếp phát hành thành công cho 2,792 tỷ đồng TPDN BĐS, trong đó có trái phiếu của NovaLand (HOSE: NVL), Tập đoàn FLC (HOSE: FLC) và một số công ty khác. Đáng lưu ý, Ngân hàng TMCP Quân Đội (HOSE: MBB) và MBS cũng chính là người mua của hơn một nửa số TPDN BĐS này.

Thừa Vân

FILI

|