|

Là bên bán lớn nhất, các ngân hàng cũng đang sở hữu chéo trái phiếu của nhau?

Với mức lãi suất trung bình chỉ 6.72%/năm, trái phiếu của các ngân hàng thương mại hầu hết không hấp dẫn với nhà đầu tư thông thường. Thêm vào đó, đối tượng mua chủ yếu là các công ty chứng khoán nên rất có thể các NHTM đã sở hữu chéo các trái phiếu của nhau.

Thị trường trái phiếu doanh nghiệp sôi động với sức nóng tăng lên từ cả phía cung lẫn cầu, lời dẫn tại Báo cáo Chuyên đền thị trường trái phiếu doanh nghiệp vừa mới được công bố của CTCP Chứng khoán SSI.

Nghị định 163 đã tạo hành lang pháp lý thông thoáng hơn cho thị trường trái phiếu doanh nghiệp (TPDN). Cùng với đó, các chính sách từ Ngân hàng Nhà nước (NHNN) đã tạo ra sự dịch chuyển của các doanh nghiệp từ kênh huy động tín dụng ngân hàng sang kênh phát hành trái phiếu.

Theo số liệu từ Bộ Tài chính, năm 2018 có 224,000 tỷ đồng TPDN phát hành, tăng 94.5% so với 2017. Sự sôi động đó tiếp tục được duy trì trong năm 2019, căn cứ thông tin phát hành riêng lẻ trên Sở GDCK Hà Nội (HNX) và công bố thông tin của các doanh nghiệp, SSI ước tính tổng lượng chào bán TPDN trong 8 tháng đầu 2019 là 129,016 tỷ đồng và lượng phát hành là 117,142 tỷ đồng, tỷ lệ phát hành thành công toàn thị trường là 90.8%, quy mô thị trường tăng mạnh lên mức khoảng 10.2% GDP.

Ngân hàng là tổ chức phát hành lớn nhất và huy động thành công nhất

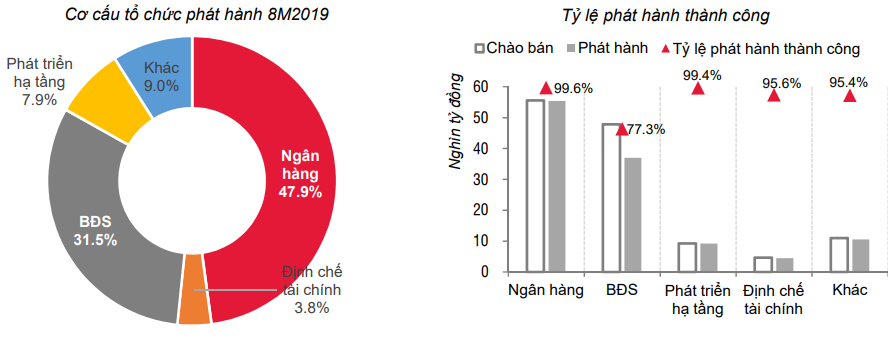

Các ngân hàng thương mại (NHTM) với tổng giá trị phát hành TPDN là 56,060 tỷ đồng (chiếm 47.9% thị trường); tiếp đó là các doanh nghiệp bất động sản (BĐS) phát hành 36,946 tỷ đồng (chiếm 31.5%). Các doanh nghiệp phát triển hạ tầng phát hành 9,207 tỷ đồng (chiếm 7.9% thị trường); các định chế tài chính phi ngân hàng phát hành 4,423 tỷ đồng (chiếm 3.8%); còn lại là các doanh nghiệp khác.

Nguồn: HNX, SSI tổng hợp

|

Ngân hàng cũng là nhóm có tỷ lệ phát hành thành công cao nhất (99.6%), ngoại trừ Seabank có 2 lô phát hành ngày 08/05 và 19/06/2019 lần lượt là 1,000 tỷ đồng và 900 tỷ đồng không bán hết (lượng phát hành tương ứng 950 tỷ đồng và 700 tỷ đồng), tất cả 10 NHTM còn lại đều bán hết 100% lượng trái phiếu chào bán.

5 NHTM phát hành nhiều nhất, chiếm tới 83% tổng giá trị phát hành 8 tháng đầu 2019 của nhóm ngân hàng là: VPB (13,860 tỷ đồng, trong đó có 300 triệu USD trái phiếu quốc tế); HDB (11,600 tỷ đồng); ACB (7,850 tỷ đồng); VIB (6,450 tỷ đồng) và LPB (6,100 tỷ đồng).

Tính bình quân gia quyền theo giá trị phát hành trong 8 tháng đầu năm 2019, lãi suất trái phiếu trung bình là 8.3%/năm và kỳ hạn trái phiếu bình quân là 3.4 năm. Có tới 62.7% trái phiếu phát hành là lãi suất cố định (tức là 73,000 tỷ đồng), còn lại là lãi suất thả nổi. Tuy nhiên, nếu loại trừ trái phiếu ngân hàng thì cơ cấu này có sự đảo ngược với 66% là thả nổi và 34% là cố định.

Hầu hết trái phiếu ngân hàng có lãi suất cố định và trả lãi hàng năm; trong đó lãi suất và kỳ hạn bình quân của nhóm ngân hàng là 6.75%/năm và 3.3 năm. Nếu loại trừ nhóm ngân hàng, mức lãi suất bình quân các nhóm còn lại là 9.72%/năm, trong đó cao nhất là lãi suất trái phiếu của các doanh nghiệp BĐS (10.01%/năm và chủ yếu là lãi suất thả nổi), rồi đến nhóm phát triển hạ tầng (9.79%/năm); nhóm định chế tài chính (8.64%/năm).

Công ty chứng khoán là bên mua trong nước lớn nhất

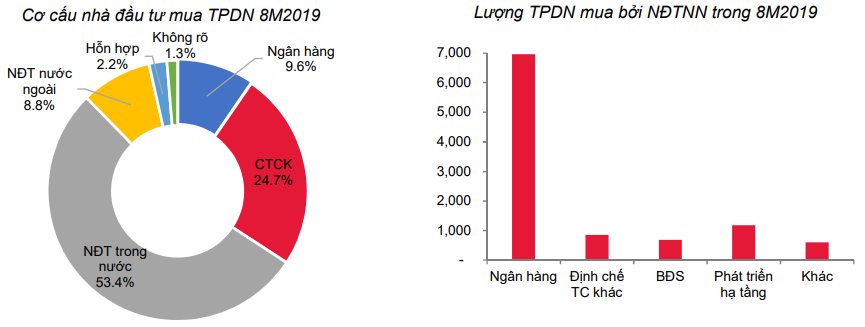

Trong 8 tháng đầu 2019, nhà đầu tư nước ngoài tham gia khá tích cực vào thị trường trái phiếu Việt Nam khi mua vào khá nhiều cả trả phiếu Chính phủ (TPCP) và TPDN Việt Nam. Cụ thể, khối ngoại mua ròng hơn 13,000 tỷ đồng TPCP và mua sơ cấp TPDN 10,266 tỷ đồng (8.8% tổng lượng TPDN phát hành). Trong đó, lớn nhất là lô 300 triệu USD (tương đương khoảng 6,960 tỷ đồng) trái phiếu quốc tế kỳ hạn 3 năm của Ngân hàng TMCP Việt Nam Thịnh Vượng (HOSE: VPB) phát hành thành công vào 17/07/2019 với lãi suất cố định 6.25%/năm và được niêm yết trên sàn SGX-ST (Singapore).

Trong khối các nhà đầu tư trong nước, các công ty chứng khoán (CTCK) là bên mua lớn nhất với tổng lượng mua 29,447 tỷ đồng (25.4% tổng lượng phát hành), trong đó mua 22,900 tỷ đồng trái phiếu do các NHTM phát hành. Đáng lưu ý, SSI cho biết lượng mua này quá lớn so với quy mô vốn các CTCK, bản thân các đơn vị này cũng phải huy động trái phiếu để tăng vốn nên khả năng cao các CTCK chỉ là trung gian, tham gia mua sơ cấp để bán lại thứ cấp chứ không phải là người mua cuối cùng.

Các NHTM cũng mua vào 10,210 trái phiếu, tương đương 8.8% tổng lượng phát hành trong đó chủ yếu là mua các trái phiếu BĐS và phát triển hạ tầng.

Nguồn: SSI

|

Ngân hàng đang sở hữu chéo trái phiếu của nhau?

SSI cho biết, theo BCTC bán niên 2019 của 18 NHTM niêm yết, trong 6 tháng đầu 2019, lượng trái phiếu của các tổ chức tín dụng mà các NHTM nắm giữ tăng thêm tới 56,400 tỷ đồng, con số khá tương đồng với lượng trái phiếu các NHTM đã phát hành. Với mức lãi suất trung bình chỉ 6.72%/năm, tức là chỉ tương đương lãi suất huy động của các NHTM lớn - nhóm có lãi suất huy động thấp nhất thì trái phiếu của các NHTM hầu hết không hấp dẫn với các nhà đầu tư thông thường.

Thêm vào đó, đối tượng mua chủ yếu là các CTCK nên rất có thể các NHTM đã sở hữu chéo các trái phiếu của nhau, mục đích là để gia tăng nguồn huy động và nâng cao tỷ trọng vốn trung và dài hạn, đối phó với yêu cầu giảm tỷ trọng vốn ngắn hạn cho vay trung vào dài hạn của NHNN.

Thừa Vân

FILI

|