|

VCS - Tăng trưởng đi kèm rủi ro

CTCP Vicostone (HNX: VCS) đã tăng trưởng tốt trong những năm qua và dự kiến sẽ duy trì được đà tăng này trong những năm tới. Tuy nhiên, mức giá hiện tại của VCS không quá hấp dẫn.

Chứng khoán cơ bản - Định hướng đúng, đầu tư thành công

Học phân tích kỹ thuật với những chuyên gia hàng đầu

Triển vọng ngành rất khả quan

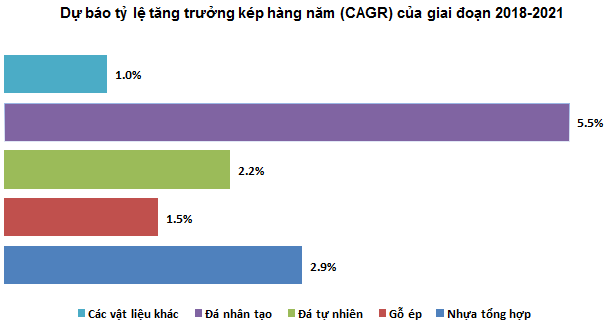

Nhu cầu thị trường vật liệu bề mặt toàn cầu được The Freedonia Group dự báo sẽ tiếp tục tăng trưởng 2.3%/năm trong giai đoạn 2019-2021 và đạt mức gần 500 triệu m2 vào năm 2021. Trong đó, tổng nhu cầu sử dụng đá nhân tạo đạt 53 triệu m2 trong năm 2018 và sẽ tiếp tục tăng trưởng khoảng 5.5%/năm trong giai đoạn 2018-2021.

Nguồn: World Countertops Report của The Freedonia Group

Theo thống kê của Houzz (website hàng đầu về kiến trúc, thiết kế nội thất, trang trí và cải tạo nhà cửa), đá nhân tạo là vật liệu bề mặt được dùng nhiều nhất do nhu cầu về đá tự nhiên giảm liên tiếp trong những năm qua.

Đá thạch anh nhân tạo cũng là vật liệu được đánh giá có tiềm năng tăng trưởng cao nhất trong số các loại vật liệu bề mặt khác như nhựa tổng hợp (solid surfaces), gỗ ép, đá tự nhiên,…

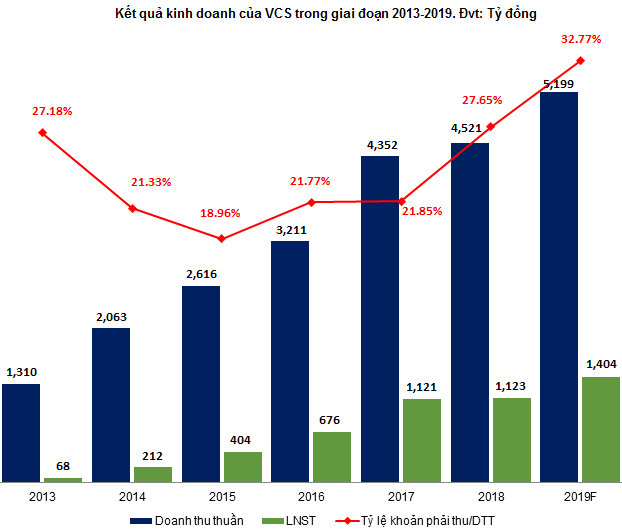

Doanh thu tăng trưởng tốt

Tỷ lệ tăng trưởng kép hàng năm (CAGR - Compounded Annual Growth Rate) của doanh thu thuần trong suốt giai đoạn 2013-2018 luôn được duy trì ở mức cao 28.11%.

Tuy nhiên, tốc độ tăng trưởng của khoản phải thu kể từ năm 2016 đến nay đều trên 30%/năm. Riêng năm 2018 khoản này đã chiếm hơn 27% doanh thu. Điều này cho thấy nguồn vốn của VCS đang bị chiếm dụng khá nhiều và trở thành vấn đề cần được chú ý trong thời gian tới.

Nếu tỷ lệ Khoản phải thu/Doanh thu thuần tiếp tục tăng và vượt mức 30% trong năm 2019 thì nhà đầu tư cần thận trọng.

Nguồn: VietstockFinance

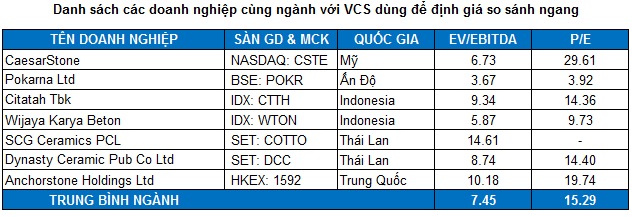

Định giá cổ phiếu

Do VCS đang sở hữu vị trí dẫn đầu trong lĩnh vực đá nhân tạo nói riêng và vật liệu bề mặt nói chung ở Việt Nam nên không có so sánh tương đương từ các cổ phiếu đang giao dịch trên HOSE, HNX và UPCoM. Việc sử dụng các cổ phiếu nội địa làm mẫu so sánh ngang để định giá VCS sẽ không được hợp lý và toàn diện.

Người viết sử dụng các doanh nghiệp cùng ngành trên thế giới có mức vốn hóa thị trường thích hợp để làm cơ sở tính giá trị hợp lý của cổ phiếu VCS. Để đảm bảo tính phù hợp, các doanh nghiệp được chọn chủ yếu nằm trong khu vực Châu Á.

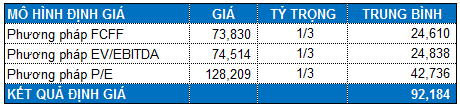

Mức P/E và EV/EBITDA trung bình của nhóm cổ phiếu cùng ngành là 15.29 và 7.45. Với kết quả này thì giá hợp lý của doanh nghiệp là 92,184. Do đó, với mức giá hiện tại của VCS, chúng tôi đánh giá cơ hội kiếm lời không lớn. Thậm chí, việc mua vào là khá rủi ro trong ngắn hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FiLi

|