|

Về cuối năm, “xuống tiền” cho cổ phiếu nào?

Báo cáo của các công ty chứng khoán (CTCK) gần đây đưa ra khuyến nghị mua đối với các cổ phiếu TCM, TNG, VPB.

TCM: Mua với giá mục tiêu 29,986 đồng/cp

Theo CTCK Phú Hưng (PHS), CTCP Dệt may – Đầu tư – Thương mại Thành Công (HOSE: TCM) là doanh nghiệp dệt may có lợi thế sở hữu chuỗi sản xuất khép kín “từ sợi trở đi” và mạnh dạn giảm công suất tại mảng sợi nhằm hạn chế sức ép từ khâu nhập khẩu nguyên liệu. Nhờ đó, biên lợi nhuận gộp của TCM cũng đã được cải thiện lên mức gần 18% trong 9 tháng đầu 2018, cao nhất trong nhiều năm trở lại đây và cao hơn nhiều so với mức 13% của trung bình ngành.

Lũy kế 9 tháng đầu 2018, TCM đạt 2,827 tỷ đồng doanh thu và 213 tỷ đồng lợi nhuận sau thuế, tăng trưởng 15% và 25% so với cùng kỳ năm trước, qua đó lần lượt hoàn thành 89% kế hoạch doanh thu và vượt 13% chỉ tiêu lợi nhuận sau thuế đề ra cho năm 2018.

Theo PHS, về vấn đề đối tác Sears nộp đơn phá sản, ông Trần Như Tùng - Thành viên HĐQT của TCM cho biết, Sears vừa nhận hỗ trợ 300 triệu USD từ một đối tác để tiếp tục hoạt động kinh doanh. Vì vậy, nhìn chung khoản 95 tỷ chưa thực sự là một khoản nợ xấu. Bên cạnh đó, TCM đang đàm phán với Sears để thay đổi phương thức thanh toán trả sau thành phương thức L/C và sẽ tiếp tục phát triển đơn hàng cho Sears nếu đạt được thống nhất về phương thức thanh toán. Nhìn chung, số thiệt hại mà TCM gánh chịu không quá lớn và kết quả kinh doanh của TCM sẽ không ảnh hưởng quá nhiều từ sự kiện này.

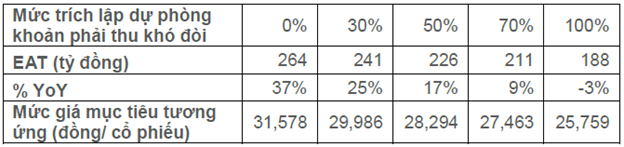

Theo quan điểm của PHS, lợi nhuận sau thuế của TCM cuối năm 2018 có thể sẽ thay đổi phụ thuộc vào tỷ lệ trích lập dự phòng.

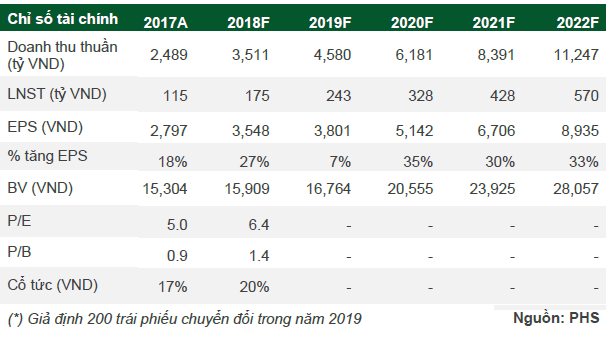

Dự phóng lợi nhuận sau thuế của TCM cuối năm 2018 theo từng giả định

Nguồn: PHS

|

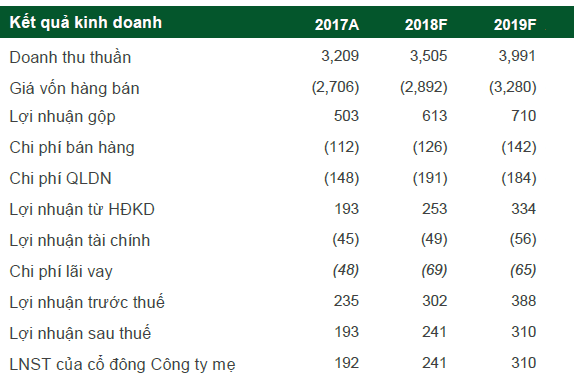

PHS cũng đưa ra dự báo rằng, trong giai đoạn cuối năm 2018 và sang 2019, hoạt động kinh doanh của TCM vẫn sẽ duy trì được sự tích cực nhờ kỳ vọng từ Hiệp định EVFTA và CPTPP sẽ chính thức có hiệu lực.

Dự phóng kết quả kinh doanh của TCM giai đoạn 2018 - 2019

Đvt: tỷ đồng

Nguồn: PHS

|

Theo đánh giá của PHS, tiềm năng tăng trưởng của ngành dệt may vẫn còn khá tích cực đặc biệt khi TCM là doanh nghiệp đầu ngành, sở hữu lợi thế từ chuỗi sản xuất khép kín “sợi – vải – may” và đa dạng trong nhóm khách hàng. Vì vậy mà sự cố Sears nộp đơn phá sản có thể chỉ gây ảnh hưởng trong ngắn hạn đối với TCM.

Với những luận điểm trên, PHS đưa ra khuyến nghị mua đối với cổ phiếu TCM với giá mục tiêu là 29,986 đồng/cp.

Xem thêm tại đây

TNG: Mua với giá mục tiêu 22,705 đồng/cp

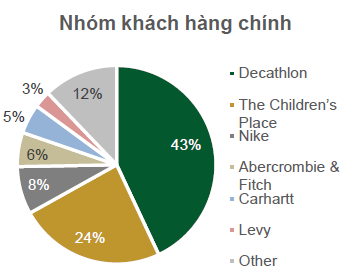

Theo CTCK Phú Hưng (PHS), CTCP Đầu tư và Thương mại TNG (HOSE: TNG) là doanh nghiệp có lợi thế sở hữu các hợp đồng gia công cho các nhãn hàng nổi tiếng như ZARA, MANGO, GAP, CK, Decathlon, The Children’s Place,…

Nguồn: PHS

|

Lũy kế 9 tháng đầu năm 2018, TNG đạt 2,727 tỷ đồng doanh thu và 130 tỷ đồng lợi nhuận sau thuế, đều tăng trưởng 48% so với cùng kỳ năm trước, qua đó lần lượt thực hiện 99% chỉ tiêu doanh thu và vượt 2% kế hoạch lợi nhuận đề ra năm 2018. Bên cạnh đó, biên lãi gộp Công ty cũng duy trì ở mức 18%, tương đương so với cùng kỳ năm 2017. Kết quả tích cực này có được nhờ trong năm TNG gặp nhiều thuận lợi trong việc tìm kiếm các đơn hàng số lượng lớn và dòng sản phẩm phù hợp thế mạnh, từ đó hỗ trợ tăng hiệu quả kinh doanh.

PHS cho biết, TNG dự kiến sẽ tối đa hóa công suất sản xuất tại các nhà máy hiện tại, đồng thời xây dựng thêm 2 nhà máy TNG Phú Lương và TNG Võ Nhai, kỳ vọng sẽ đáp ứng được nhu cầu gia tăng trong thời gian tới, qua đó giúp doanh thu tăng trưởng. Cùng với đó, TNG có bước chuyển dịch từ phương thức sản xuất truyền thống CMT sang hình thức FOB và ODM có biên lãi gộp cao hơn từ 8 - 25%.

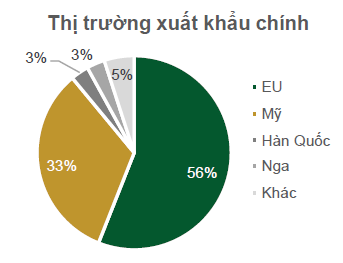

PHS cũng kỳ vọng khi hiệp định EVFTA chính thức được ký kết, ngành dệt may sẽ được hưởng lợi từ ưu đãi thuế quan, đặc biệt đối với TNG khi thị trường EU là thị trường xuất khẩu chủ lực (chiếm 56% doanh thu xuất khẩu của TNG).

Nguồn: PHS

|

Tuy nhiên, đâu đó vẫn hiện hữu những rủi ro liên quan đến tình hình tài chính của TNG, khi mà tỷ lệ nợ/ tổng tài sản của Công ty khá lớn, cùng với mức duy trì khoản phải thu và hàng tồn kho của TNG cũng khá cao so với trung bình ngành. Thêm vào đó, hai khách hàng lớn là Decathlon và The Children’s Place chiếm tỷ trọng trên 60% doanh thu Công ty, khiến rủi ro về việc quá tập trung vào số ít khách hàng cũng cần phải tính đến. Đồng thời cũng nên chú ý tới rủi ro từ pha loãng cổ phiếu trong năm 2019.

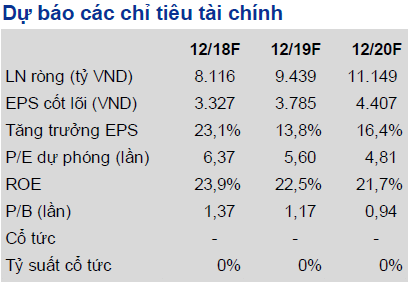

Dự phóng một số chỉ tiêu hoạt động của TNG giai đoạn 2018 - 2020

Nguồn: PHS

|

Tuy nhiên xét những tiềm năng tăng trưởng khả quan của TNG, PHS khuyến nghị mua cổ phiếu TNG với giá mục tiêu 22,705 đồng/cp.

Xem thêm tại đây

VPB: Mua với giá mục tiêu 32,500 đồng/cp

CTCK Vndirect (VND) cho biết, lợi nhuận quý 3/2018 của Ngân hàng TMCP Việt Nam Thịnh Vượng (HOSE: VPB) giảm do tín dụng giảm tốc và chi phí dự phòng tăng mạnh.

Quý 3/2018, tăng trưởng cho vay hợp nhất của VPB giảm xuống còn 19.3% so với mức tăng 29% trong quý 3/2017, với tăng trưởng tín dụng tại cả ngân hàng mẹ và công ty con tài chính tiêu dùng – FE Credit đều chậm lại, do Ngân hàng Nhà nước Việt Nam thắt chặt kiểm soát tín dụng. Đặc biệt, tăng trưởng tín dụng giảm mạnh tại FE Credit khi mà công ty này vốn là bên cung cấp các khoản cho vay lãi suất cao. Do đó, biên lãi ròng (NIM) của VPB trong quý 3/2018 giảm 49 điểm cơ bản so với cùng kỳ năm trước.

Thu nhập lãi thuần của VPB trong quý 3/2018 chỉ tăng 11.9% so với cùng kỳ năm trước; trong khi đó, thu nhập ngoài lãi tăng 74.8%, nhờ thu nhập từ kinh doanh ngoại hối và thu hồi nợ xấu cải thiện.

VND cho biết thêm, thu nhập từ hoạt động kinh doanh VPB trong quý 3/2018 tăng 21.1% so với cùng kỳ 2017, nhưng vẫn thấp hơn mức tăng đến 69.1% của chi phí dự phòng, khiến cho lợi nhuận trước thuế quý 3/2018 giảm 26.2% so với quý 3/2017.

Lũy kế 9 tháng, thu nhập lãi thuần tăng 21.7% so với cùng kỳ năm trước. So với cuối năm 2017, dư nợ cho vay hợp nhất tại thời điểm 30/09/2018 tăng 9.5%, trong đó dư nợ của ngân hàng mẹ tăng 11.3%, trong khi dư nợ của FE Credit tăng khá khiêm tốn ở mức 4.2%. Thu nhập ngoài lãi 9 tháng đầu 2018 tăng 49.1% so với cùng kỳ năm 2017 nhờ thu hồi nợ xấu tăng mạnh, lãi từ kinh doanh ngoại hối và khoản phí bancassurance (850 tỷ đồng) trả trước bất thường từ AIA. Thêm vào đó, tỷ lệ nợ xấu tăng ở cả ngân hàng mẹ và FE Credit, khiến cho tỷ lệ nợ xấu hợp nhất tăng từ 3.1% (30/09/2017) lên 4.7% (30/09/2018).

Tăng trưởng tín dụng sụt giảm cùng với nợ xấu tăng đã khiến tỷ lệ nợ xấu tăng mạnh. Trước diễn biến đó, VPB đã tăng cường xóa nợ và trích lập dự phòng, dẫn đến chi phí dự phòng tăng 45.8% so với cùng kỳ năm 2017. Ngoài ra, tăng trưởng tín dụng giảm tốc cũng ảnh hưởng đến doanh thu, do đó khả năng xóa bỏ nợ xấu của ngân hàng cũng bị hạn chế.

Nguồn: Vndirect

|

VND khuyến nghị mua cổ phiếu VPB với giá mục tiêu 32,500 đồng/cp. Luận điểm cho khuyến nghị này là động lực tăng giá cổ phiếu sẽ đến từ sự phục hồi của tăng trưởng tín dụng mà điều này sẽ giúp doanh thu cải thiện. Tuy nhiên, VND cho biết thêm vẫn có rủi ro cổ phiếu VPB giảm giá đến từ việc nợ xấu tiếp tục tăng sẽ khiến chi phí tín dụng tăng.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Vĩnh Thịnh

FILI

|