|

Giải ngân cổ phiếu nào trong tuần đầu tháng 11?

Báo cáo của các công ty chứng khoán (CTCK) đưa ra khuyến nghị mua đối với các cổ phiếu LPB, MBB và SHP.

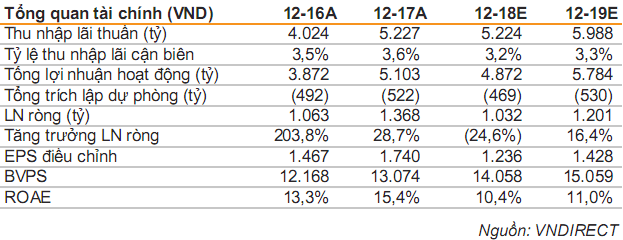

LPB: Mua với giá mục tiêu 13,500 đồng/cp

CTCK VNDirect (VND) cho rằng năm 2018, Ngân hàng TMCP Liên Việt (HOSE: LPB) sẽ hoàn thành mục tiêu lợi nhuận. Đồng thời, LPB vẫn duy trì tỷ suất cổ tức cao dù lợi nhuận sụt giảm.

Quý 3/2018, biên lãi ròng (NIM) của LPB giảm 17 điểm cơ bản so với quý trước do tỷ lệ CASA (tiền gửi không kỳ hạn/tổng tiền gửi) tiếp tục giảm. Việc Ngân hàng mở rộng mạng lưới đã nhanh chóng thu hút lượng tiền gửi có kỳ hạn từ khách hàng cá nhân, làm giảm tỷ lệ CASA từ 21.9% trong quý 2/2018 xuống 16.1% trong quý 3/2018. Thu nhập lãi thuần quý 3/2018 giảm 7% so với cùng kỳ năm trước do NIM giảm. Cùng với đó, chi phí hoạt động tăng 21% do mở rộng mạng lưới khiến lợi nhuận trước thuế của LPB trong quý 3/2018 giảm 33.5% so với cùng kỳ năm trước.

Luỹ kế 9 tháng đầu 2018, thu nhập lãi thuần giảm 8.1% so với cùng kỳ năm trước, do NIM giảm 60 điểm cơ bản. Bên cạnh đó, đợt tăng lãi suất huy động trong tháng 3/2018 (lãi suất tăng từ 0.1-0.3%) tạo thêm áp lực cho NIM.

Trong bối cảnh kết quả kinh doanh kém tích cực, chi phí dự phòng 9 tháng đầu 2018 giảm 25.8% so với cùng kỳ năm trước, trong khi tỷ lệ nợ xấu tăng từ 1.2% (thời điểm 30/09/2017) lên 1.3% (30/09/2018). Qua đó, tỷ lệ dự phòng/nợ xấu giảm từ 105.3% (30/09/2017) xuống còn 84.9% (30/09/2018).

Kết quả luỹ kế 9 tháng đầu 2018, LPB đạt lợi nhuận trước thuế 1,014 tỷ đồng, giảm 29.2% so với cùng kỳ năm trước, hoàn thành 85% kế hoạch năm 2018. Tuy nhiên, LPB hiện đang trích lập dự phòng khá chậm cho trái phiếu VAMC; trong 9 tháng đầu 2018, Ngân hàng chỉ mới trích lập 56% khoản dự phòng cần trích lập cho cả năm. Qua đó, VND tin rằng chi phí dự phòng sẽ tăng trong quý 4/2018.

Mặc dù kết quả kinh doanh 9 tháng đầu 2018 kém khả quan, VND vẫn cho rằng định giá hiện tại của LPB khá hấp dẫn do những yếu tố sau: (1) việc mở rộng mạng lưới sẽ cho thấy hiệu quả trong trung hạn, (2) tiềm năng tăng tăng trưởng thu nhập phí dịch vụ từ hợp đồng bancassurance độc quyền, (3) kế hoạch chuyển niêm yết sang HOSE sẽ cải thiện thanh khoản và công tác công bố thông tin, (4) tỷ suất cổ tức cao 10.9% (cổ tức tiền mặt 10% cho năm 2018).

VND khuyến nghị mua cố phiếu LPB với giá mục tiêu 13,500 đồng/cp. Theo VND, đợt điều chỉnh giá LPB gần đây là phản ứng của thị trường trước sự sụt giảm lợi nhuận tạm thời của Ngân hàng.

Xem thêm tại đây

MBB: Mua với giá mục tiêu 33,400 đồng/cp

CTCK Vndirect (VND) cho biết, trong quý 3/2018, Ngân hàng TMCP Quân Đội (HOSE: MBB) đạt doanh thu hoạt động kinh doanh tăng 32.1% và thu nhập lãi thuần tăng 28.1% so với cùng kỳ năm trước. Mặc dù, tăng trưởng cho vay chậm lại trong quý 3/2018 khiến dư nợ cho vay không tăng so với quý 2/1018 do MBB đang gần chạm tới hạn mức tín dụng, việc chuyển hướng sang cho vay bán lẻ vẫn giúp cho biên lãi ròng (NIM) tăng 8 điểm cơ bản so với quý 2/2018.

Luỹ kế 9 tháng đầu 2018, thu nhập lãi thuần tăng 30.8% so với cùng kỳ năm trước nhờ NIM tăng 43 điểm cơ bản lên 4.5% do cho vay bán lẻ tăng mạnh. Tỷ lệ cho vay bán lẻ/tổng cho vay tăng từ 33.0% (thời điểm 30/09/2017) lên 36.4% (30/09/2018). Cùng với đó, VND cho biết thêm, thu nhập ngoài lãi của MBB trong 9 tháng 2018 cũng tăng mạnh 66.5% so với cùng kỳ 2017.

Theo VNDS, tăng trưởng cho vay của MBB trong 9 tháng 2018 đạt 16.2%, thấp hơn mức 21.1% cùng kỳ 2017, do Ngân hàng Nhà nước Việt Nam thắt chặt tăng trưởng tín dụng. Đồng thời, tăng trưởng tiền gửi của MBB cũng giảm xuống theo tăng trưởng tín dụng, với tiền gửi khách hàng trong 9 tháng 2018 tăng 10% so với cùng kỳ năm trước, con số này vào cùng kỳ năm 2017 là 13.3%.

VND cho biết, tỷ lệ nợ xấu của MBB tăng từ 1.3% (30/09/2017) lên 1.6% (30/09/2018) do nợ xấu tăng 37.3% trong khi tăng trưởng cho vay giảm tốc xuống còn 16.2% so với cùng kỳ năm trước. Ngoài ra, tỷ lệ xóa nợ của MBB cũng giảm từ 0.6% dư nợ cho vay bình quân trong quý 3/2017 xuống còn 0.5% trong quý 3/2018.

Tuy nhiên, theo đánh giá của VND, dấu hiệu tích cực là mặc dù nợ xấu tăng nhưng MBB đẩy mạnh trích lập dự phòng để tăng tỷ lệ dự phòng/nợ xấu từ 87% (30/09/2018) lên 106% (30/09/2018).

Lũy kế 9 tháng đầu năm 2018, lợi nhuận trước thuế của MBB tăng 50.3% so với cùng kỳ năm trước.

VND cho rằng động lực tăng giá của cổ phiếu MBB có thể đến từ các đợt thoái vốn khỏi CTCP Địa ốc MB (MBLand) và Tổng CTCP Bảo hiểm Quân Đội (MIG). Đương nhiên vẫn có những rủi ro giảm giá cổ phiếu, bao gồm nợ xấu tăng vì rủi ro trong mảng cho vay bán lẻ cao hơn và lạm phát gia tăng có thể làm giảm tăng trưởng tín dụng.

Nguồn: VNDS

|

Với những luận điểm trên, VND khuyến nghị mua cổ phiếu MBB với giá mục tiêu 33.400 đồng/cp.

Xem thêm tại đây

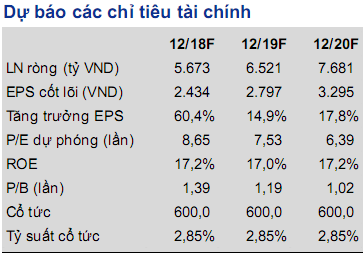

SHP: Mua với giá mục tiêu 26,600 đồng/cp

Theo đánh giá của CTCK FPT (FPTS), nhu cầu điện trong nước tiếp tục tăng (dự báo bình quân 10%/năm trong giai đoạn 2018 2030), tình trạng cung không đủ cầu, đặc biệt vào mùa cao điểm giúp lượng điện sản xuất của các nhà máy điện được đảm bảo tiêu thụ.

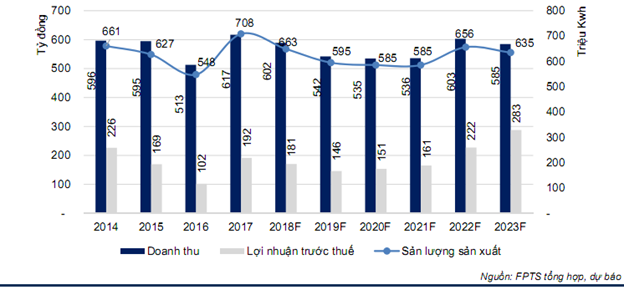

Đối với CTCP Thuỷ điện Miền Nam (HOSE: SHP), FPTS cho biết, hoạt động kinh doanh có nhiều thuận lợi nhờ vị trí địa lý, điều kiện khí hậu thủy văn. Các nhà máy của SHP nằm tại Lâm Đồng - một trong những khu vực có lượng mưa cao nhất cả nước, giúp số giờ phát điện bình quân cao hơn các nhà máy thủy điện tại miền Bắc và miền Trung. Đồng thời, lợi thế về vị trí cũng giảm hao phí truyền tải do các nhà máy của SHP được đặt gần khu vực Nam Bộ, nơi có nhu cầu tiêu thụ điện cao nhất cả nước.

Tuy nhiên, FPTS đánh giá rằng, vẫn luôn có rủi ro thời tiết đối với những doanh nghiệp thuỷ điện như SHP. Đặc biệt, vào mùa khô tại khu vực Lâm Đồng (từ tháng 12 năm trước đến tháng 4 năm sau), hai nhà máy Đa Siat và Đa Dâng 2 chỉ có hồ chứa điều tiết ngày đêm, không có khả năng dự trữ nước và hoàn toàn phụ thuộc vào lưu lượng nước về trong ngày từ thượng nguồn.

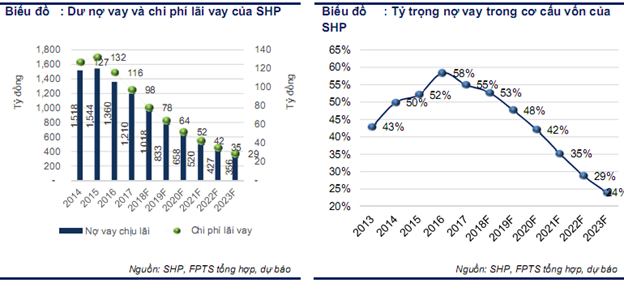

Về tình hình tài chính của SHP, nợ vay phải trả lãi giảm và cơ cấu vốn của Công ty đang cải thiện theo hướng tích cực. FPTS cho biết, dòng tiền hoạt động kinh doanh của SHP hiện chủ yếu sử dụng trả cổ tức cho cổ đông và nợ vay. Với tốc độ giảm nợ hiện nay, FPTS đánh giá rằng mỗi năm SHP có thể tiết kiệm 13-15 tỷ đồng lãi vay, giúp tăng lợi nhuận.

Cũng theo FPTS, SHP là doanh nghiệp thường xuyên duy trì chi trả cổ tức tiền mặt ổn định. Giai đoạn 2014 - 2017, SHP trả cổ tức tiền mặt từ 1,500 đồngH/cp – 1,700 đồng/cp. Năm 2018, cổ tức tiền mặt mà SHP dự kiến chi trả là 1,600 đồng/cp. Theo tính toán của FPTS, tỷ suất cổ tức/thị giá bình quân của cổ phiếu SHP đạt 7.5% - 8%/năm. FPTS cũng dự rằng chính sách cổ tức tiền mặt của SHP sẽ tiếp tục duy trì ổn định trong những năm tới.

Dự phóng kết quả kinh doanh của SHP giai đoạn 2018 - 2023

|

Với những phân tích trên, FPTS khuyến nghị mua cổ phiếu SHP với giá mục tiêu 26,600 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Vĩnh Thịnh

FILI

|