|

Bluechip nào đáng “đồng tiền bát gạo”?

Các công ty chứng khoán (CTCK) đưa ra khuyến nghị tích cực đối với các mã bluechip như VJC, MWG nhờ tiềm năng tăng trưởng và REE với nền tảng hoạt động vững chắc.

VJC: Tích lũy với giá mục tiêu 170,000 đồng

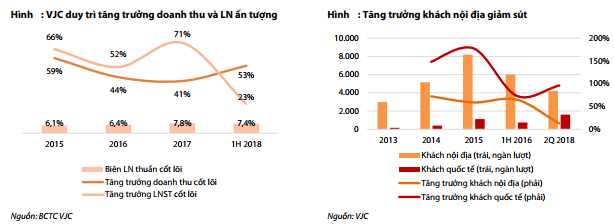

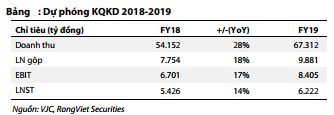

Theo CTCK Rồng Việt (VDS), kết quả kinh doanh bán niên 2018 duy trì tăng trưởng thần tốc, doanh thu và lợi nhuận sau thuế hoạt động cốt lõi tăng trưởng lần lượt 53% và 23% so với cùng kỳ 2017. Hiệu suất khai thác tàu bay cao và doanh thu phụ trợ/hành khách cải thiện là chìa khóa chống lại đà tăng mạnh của nhiên liệu. Tuy nhiên, tăng trưởng của VJC ngày càng phụ thuộc nhiều hơn vào các đường bay quốc tế là yếu tố cần theo dõi sát sao.

VDS cũng nhận định lượng hành khách vẫn tăng trưởng tốt trong các năm 2018 và 2019, qua đó đảm bảo tần suất bay của VJC được duy trì ở mức cao. Thêm nữa, việc tiếp tục nhận và khai thác các tàu bay A321 (từ 220 - 230 chỗ ngồi) thay thế cho tàu bay A320 (chỉ 180 chỗ) sẽ nâng cao hiệu suất khai thác của VJC. Điều này, cùng với sự cải thiện doanh thu phụ trợ sẽ giúp hãng chống chọi được đáng kể đà tăng của giá nhiên liệu. Đặt trong một kịch bản giá dầu giảm, VJC sẽ hưởng lợi rất lớn.

Với mức tăng trưởng của hoạt động kinh doanh cốt lõi liên tục được duy trì ở mức trên 40% trong 5 năm trở lại đây. Cổ phiếu VJC cũng vì vậy được giao dịch ở mức P/E dự phóng 2018 (đã điều chỉnh cho hoạt động bán tái mua) lên tới 26x. Dù vậy, VDS lo ngại tăng trưởng hành khách kể từ 2020 có thể giảm tốc, trong khi hiệu quả hoạt động có thể suy giảm do đội bay mở rộng quá lớn, giá dầu tăng hay biến động tỷ giá.

Theo đó, VDS cho rằng mức P/E 18x ở thời điểm 2019 là phù hợp với VJC. Kết hợp với mức EV/EBITDAR điều chỉnh là 8x, giá mục tiêu của VJC là 170,000 đồng. VDS khuyến nghị tích lũy đối với VJC với mức sinh lời kỳ vọng là 19%.

Xem thêm tại đây

MWG: Mua với giá mục tiêu 160,000 đồng

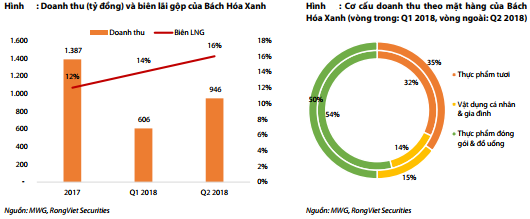

Sau VJC, VDS đánh giá cao cổ phiếu MWG nhờ chuỗi bán lẻ thực phẩm Bách Hóa Xanh. Chuỗi này được MWG xác định là trọng tâm phát triển của tập đoàn trong trung và dài hạn. VDS đánh giá Bách Hóa Xanh đang cho thấy những chuyển biến tích cực, đặc biệt từ khi MWG điều chỉnh chiến lược mở chuỗi trong quý 2 năm nay. Hầu hết các cửa hàng mở mới đều đạt được yêu cầu lưu lượng khách cũng như doanh số chỉ trong thời gian ngắn. Chuỗi cũng ngày càng đến gần hơn với mục tiêu hòa vốn EBITDA.

Dù còn cần thêm điều chỉnh, VDS tin rằng với kinh nghiệm của một nhà bán lẻ hàng đầu cùng sự nhanh nhạy của Ban lãnh đạo, MWG có thể nhân rộng thành công mô hình này vượt ngoài phạm vi thành phố Hồ Chí Minh trong 2 - 3 năm tới.

Tới 2022, trong kịch bản cơ sở, VDS cho rằng Bách Hóa Xanh có thể đạt được 4,500 cửa hàng và 94,000 tỷ đồng doanh thu, đóng góp vào gần 50% doanh thu toàn tập đoàn. Trước mắt, Thế Giới Di Động sẽ đóng góp doanh thu ổn định, trong khi Điện Máy Xanh vẫn sẽ là trụ cột tăng trưởng ngắn hạn nhờ dư địa còn lại của thị trường điện máy.

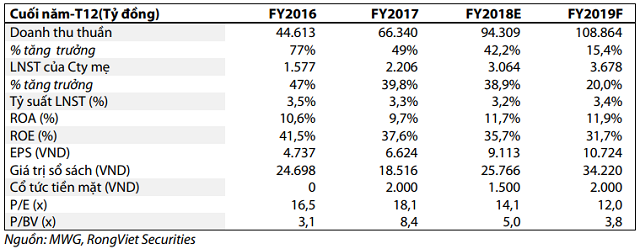

Một số chỉ tiêu tài chính quan trọng của MWG

|

Áp dụng mức P/E lần lượt là 5 lần và 12 lần cho chuỗi Thế Giới Di Động và chuỗi Điện Máy Xanh, kết hợp với FCFE (chiết khấu dòng tiền thuần vốn chủ) cho chuỗi Bách Hóa Xanh, VDS ước tính giá mục tiêu cho MWG là 160,000 đồng/cổ phiếu. Cộng thêm cổ tức tiền mặt 1,500 đồng/cổ phiếu, mức sinh lời ước tính là 25% so với mức giá đóng cửa ngày 04/10/2018. Vì vậy, VDS đưa ra khuyến nghị mua với cổ phiếu MWG.

Xem thêm tại đây

REE: Mua với giá mục tiêu 44,800 đồng/cp

Theo nhận định của CTCK KB Việt Nam (KBSV), REE là công ty có nền tảng hoạt động vững chắc với bốn mảng kinh doanh chính tạo ra nguồn doanh thu và lợi nhuận ổn định: (1) Dịch vụ xây lắp cơ điện công trình M&E, (2) Kinh doanh điện gia dụng với thương hiệu Reetech, (3) Cho thuê văn phòng, và (4) Đầu tư chiến lược tập trung ngành tiện ích.

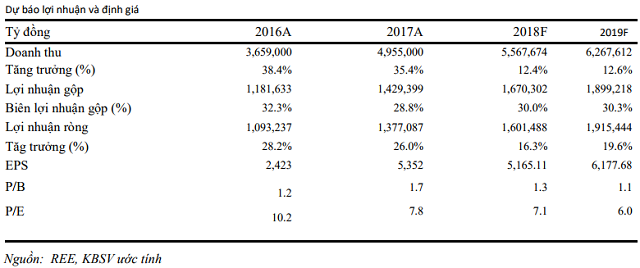

KBSV dự báo doanh thu thuần đạt 5,567 tỷ đồng và lợi nhuận sau thuế của REE đạt 1,601 tỷ đồng trong năm 2018, lần lượt tăng trưởng 11.5% và 16% so với năm trước.

Đánh giá triển vọng tiếp tục tích cực cho REE trong năm 2019, KBSV dự phóng doanh thu và lợi nhuận sau thuế của REE lần lượt đạt 6,267 tỷ đồng và 1,914 tỷ đồng, tương ứng tăng trưởng 12.6% và 19.6% so với năm trước. Nhờ sự đóng góp tích cực trở lại của mảng M&E và tỷ lệ lấp đầy Etown Central tăng lên 98% trong năm 2019, ngược lại KBSV ước tính mảng thủy điện sẽ bị chững lại do tình hình thủy văn năm sau được dự báo sẽ hạn hán trở lại.

Dựa trên kết quả định giá và phân tích, KBSV đưa ra khuyến nghị mua đối với cổ phiếu REE với mức giá mục tiêu 44,800 đồng/cổ phiếu.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Vĩnh Thịnh

FILI

|