|

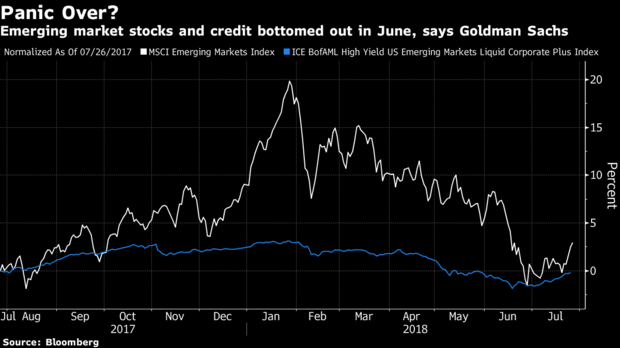

Goldman Sachs: Các thị trường mới nổi có lẽ đã chạm đáy

Giá của các tài sản ở thị trường mới nổi có lẽ đã chạm đáy trong tháng trước và đà tăng trong tháng 7/2018 có lẽ chỉ mới là khởi đầu của một đà hồi phục bền vững hơn trong 6 tháng cuối năm nay, dựa trên một bài phân tích của Goldman Sachs Group.

Diễn biến trong năm 2018 chẳng có gì là bất thường khi xem xét với quá khứ, hai chuyên gia phân tích của Goldman Sachs, Caesar Maasry và Ron Gray, viết trong báo cáo. Họ kết luận rằng, số liệu tăng trưởng – thường được xem là chỉ báo tốt hơn là mức định giá – gần đây cho thấy dấu hiệu của sự ổn định.

Ngoài ra, ngày càng nhiều chiến lược gia và chuyên gia quản lý tài sản có tiếng sẵn sàng phân bổ thêm vốn vào các thị trường mới nổi sau làn sóng bán tháo trong quý 2/2018. Goldman Sachs cho biết việc gọi đâu là đáy là một “nhiệm vụ khó nhằn”, đồng thời nói rõ việc định sai thời điểm có thể mang lại kết quả tồi tệ.

Trong bài phân tích dữ liệu từ năm 1988, Goldman Sachs cho biết, làn sóng rút vốn gần đây không hề bất thường. Mức suy giảm bình quân hàng năm trong giai đoạn đó là khoảng 19% đối với cổ phiếu và 9% đối với ngoại hối. Trong khoảng thời gian đó, một đợt bán tháo điển hình thường dẫn tới chênh lệch tín dụng gia tăng 130 điểm cơ bản.

“Các tài sản ở thị trường mới nổi thường biến động mạnh và những kiểu điều chỉnh như thế này xảy ra mỗi năm”, hai chuyên gia Maasry và Gray cho biết trong báo cáo. “Diễn biến trong năm nay cũng trùng khớp những gì đã diễn ra trong quá khứ”.

Liệu đây có phải là thời điểm hợp lý để rót vốn trở lại các thị trường mới nổi hay chưa? Điều này còn tùy thuộc từng loại tài sản. Thông thường, kết quả sẽ tệ hơn khi tham gia sớm vào cổ phiếu hoặc tiền tệ, trong khi thị trường tín dụng mang lại sự đánh đổi giữa rủi ro và phần thưởng tốt hơn.

“Chiến lược bắt đáy dựa trên sự ổn định của giá có thể không phải là chiến lược chiến thắng, nhất là khi rủi ro bắt nhầm đáy và đối mặt với đà giảm mạnh có thể mang lại kết quả cực kỳ tệ”, trích từ báo cáo của Goldman Sachs.

Goldman Sachs khuyến nghị những tài sản sau:

- Cổ phiếu và tiền tệ của khu vực Mỹ Latinh

- Các thị trường trái phiếu nội địa tốt nhất bao gồm Brazil, Peru and Colombia – nhưng nơi đường cong lợi suất tương đối dốc hơn.

- Khuyến nghị đầu tư vào tất cả tài sản Nam Phi ngoại trừ cổ phiếu.

- Khuyến nghị tránh thị trường trái phiếu Thổ Nhĩ Kỳ vì các rủi ro chính trị.

- Giảm bớt tỷ trọng cổ phiếu châu Á khi căng thẳng thương mại với Mỹ tiếp diễn.

Vũ Hạo (Theo Bloomberg)

FiLi

|