|

Ngồi im cũng là chiến lược đầu tư

Hình ảnh những nhà đầu tư năng động, mua vào bán ra liên tục luôn gây ấn tượng mạnh đối với công chúng. Tuy nhiên, sự thực là những nhà đầu tư hàng đầu thế giới đều không phải là những người thích giao dịch nhiều.

Giao dịch nhiều là một sở thích nguy hiểm

Đôi khi các nhà đầu tư giao dịch chỉ đơn giản là để người ta biết mình đang làm việc. Thậm chí, các chuyên viên đầu tư hay các nhà quản lý quỹ cũng thế. Mình ngồi canh thị trường cả ngày không lẽ lại ngồi im? Không mua không bán thì đến văn phòng làm gì?

Nhưng thực tế cho thấy, giao dịch nhiều sẽ tốn chi phí. Nguy hiểm hơn, một bộ phận không nhỏ các nhà đầu tư cá nhân coi giao dịch cổ phiếu là một sở thích. Theo nhà tâm lý học Mark Griffiths ở Đại học Nottingham Trent thì nghiện cờ bạc, nghiện chụp ảnh tự sướng (selfie), nghiện facebook và nghiện giao dịch chứng khoán đều có chung cái gọi là “ảo giác kiểm soát”.

Trong trường hợp của giao dịch chứng khoán thì nhà đầu tư nghĩ mình càng chủ động giao dịch thì sẽ càng kiếm được nhiều tiền và càng thể hiện được sự ảnh hưởng của mình lên thị trường. Mặc dù thực sự thì họ chẳng thể áp đặt sự kiểm soát hay ảnh hưởng được gì lên thị trường như họ vẫn ảo tưởng.

George Soros từng nói rằng: “Nếu đầu tư là một hoạt động giải trí và nếu bạn tìm thấy niềm vui thì có lẽ bạn sẽ không kiếm được nhiều tiền. Đầu tư tốt là một công việc buồn tẻ”. Đây có lẽ là một lời khuyên vô cùng bổ ích cho những ai vẫn đang nghĩ rằng phải giao dịch nhiều thì mới lời nhiều. Nhà đầu tư cần phải giao dịch và đầu tư một cách nghiêm túc, thận trọng chứ không thể hành động theo kiểu “mình thích thì mình làm thôi”.

Nguồn: The Daily Telegraph

Những cơ hội thực sự hiếm khi xuất hiện nhiều lần trong năm

Nếu bạn cho rằng việc mua bán liên tục sẽ làm cho bạn nhìn có vẻ thông minh hay đẳng cấp hơn thì bạn đã lầm. Các nhà đầu tư đẳng cấp thường giao dịch khá ít. Các huyền thoại như Warren Buffett, Irving Kahn… không mấy khi “đảo hàng” hay lướt sóng danh mục của họ.

Liệu những nhà đầu cơ trẻ trung, năng động có giao dịch nhiều hơn để tăng xác suất thành công của họ lên thay vì chơi từ từ, chậm chạp như những ông già đầu tư thụ động? Hãy đọc nhận xét của một đối tác của quỹ Centaurus về John Arnold: “Arnold chỉ thực hiện 1-2 vụ giao dịch mỗi năm. Nhưng mỗi lần đánh cược, anh ta đánh rất lớn và số tiền kiếm được sau mỗi lần là cả một gia tài”. John Arnold là tỷ phú trẻ tuổi nhất thế giới trong lĩnh vực tài chính và cũng là một trong những nhà đầu cơ nổi tiếng nhất.

Nguồn: Forbes Magazine

Nhận xét trên cho chúng ta thấy rằng không chỉ có những nhà đầu tư thụ động mà ngay cả những nhà đầu tư chủ động, những thiên tài đầu cơ trẻ tuổi nhất cũng không giao dịch nhiều lần trong năm. Họ chờ đợi những cơ hội đáng giá đến và đánh cược với số tiền lớn.

Áp dụng phân tích kỹ thuật không có nghĩa là sẽ giao dịch nhiều hơn

Một hiểu lầm khá tai hại trên thị trường là cứ áp dụng phân tích kỹ thuật nghĩa là nhà đầu tư sẽ giao dịch nhiều hơn. Đây là một cách nghĩ hoàn toàn sai vì giao dịch nhiều hay ít là tùy thuộc vào nhà đầu tư.

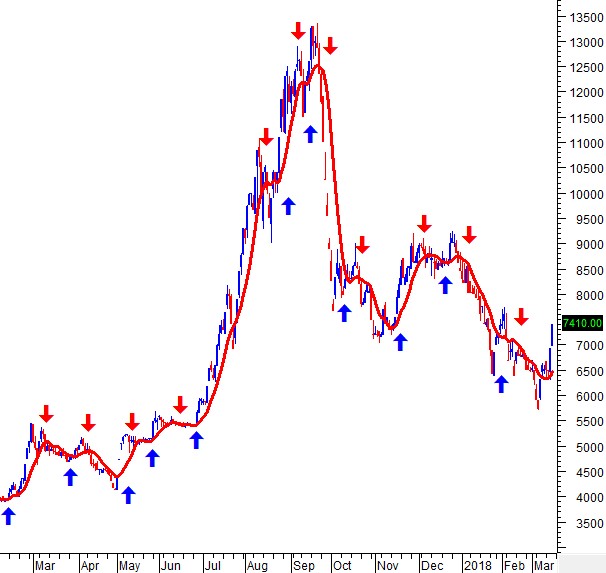

Hai nhà đầu tư A và B cùng sử dụng một loại công cụ và đầu tư vào cùng một cổ phiếu nhưng họ hoàn toàn có thể giao dịch với tần suất rất khác nhau. Giả sử họ cùng sử dụng Moving Average ở mã FIT từ đầu năm 2017 đến nay.

Nhà đầu tư sử dụng MA 10 ngày thì sẽ cho tổng cộng 11 cặp tín hiệu mua bán (đánh dấu bằng các mũi tên).

Nguồn: VietstockUpdater

Nhà đầu tư sử dụng MA 50 ngày thì sẽ cho tổng cộng 3 cặp tín hiệu mua bán (đánh dấu bằng các mũi tên).

Nguồn: VietstockUpdater

Tỷ suất sinh lời của hai nhà đầu tư này không có nhiều chênh lệch (khoảng 90%-100%). Như vậy, giao dịch nhiều hay ít là do bản thân nhà đầu tư chọn số kỳ tính toán và tính chất của công cụ sử dụng chứ không hẳn là do phương pháp.

Nói tóm lại, ngồi im không làm gì trong một giai đoạn nhất định cũng là một chiến lược đầu tư. Các cơ hội hấp dẫn không phải ngày nào hay tuần nào cũng xuất hiện. Đôi khi nhà đầu tư phải chờ đợi trong vòng nhiều tháng để có được những thương vụ đầu tư đáng giá và điều này đòi hỏi sự kiên nhẫn rất cao.

Thế Phong

FILI

|