|

Kiếm lời từ 3 thương vụ IPO lớn đầu năm?

Đầu năm 2018, ba ông lớn ngành dầu khí gồm Tổng Công ty Dầu Việt Nam (PVOil), Tổng Công ty Điện lực Dầu khí Việt Nam (PVPower) và Công ty TNHH Lọc – Hóa dầu Bình Sơn (BSR) sẽ thực hiện chào bán cổ phiếu lần đầu ra công chúng. Theo các công ty chứng khoán (CTCK) đây là thương vụ tốt để nhà đầu tư có thể thu lời.

Tăng cường M&A, PVOil tiếp tục tăng trưởng

Theo CTCK Ngân hàng Á Châu (ACBS), xét về hiệu quả kinh doanh cũng như năng lực thì hiện PVOil vẫn còn cách khá xa đơn vị dẫn đầu là Tập đoàn Xăng Dầu Việt Nam (HOSE: PLX). Thứ nhất, 62% sản phẩm của PVOil hiện được phân phối qua kênh đại lý/tổng đại lý – kênh có biên lợi nhuận thấp nhất và số lượng cửa hàng trực thuộc chỉ bằng 1/5 PLX. Bên cạnh đó, nguồn cung lấy từ nhà máy lọc dầu Dung Quất – nơi có giá kém cạnh tranh hơn so với nguồn hàng nhập khẩu trong giai đoạn trước 2017 do các chênh lệch về thuế.

Nguồn: PVOil

|

Tuy nhiên, ACBS đánh giá tốc độ tăng trưởng của PVOil sẽ cao hơn các doanh nghiệp cùng ngành thông qua các thương vụ M&A,trong khi PLX sẽ khó tăng trưởng bằng phương thức này với thị phần 49% hiện tai. Theo đó, PVOil dự kiến nâng thị phần phân phối xăng dầu từ 22% lên khoảng 30-35% trong 3-5 năm tới nhờ mở rộng nhanh chóng số lượng cây xăng thuộc sở hữu lên 1,550 vào năm 2022 (gấp 3 lần con số hiện nay).

Ngoài ra với việc thoái vốn Nhà nước xuống còn 35%, PVOil sẽ chủ động hơn trong việc lựa chọn đối tượng khách hàng cũng như chiến lược kinh doanh phù hợp. Do đó, tiềm năng tăng trưởng doanh thu và biên lợi nhuận gộp của PVOil trong thời gian tới khá hấp dẫn, ACBS nhấn mạnh.

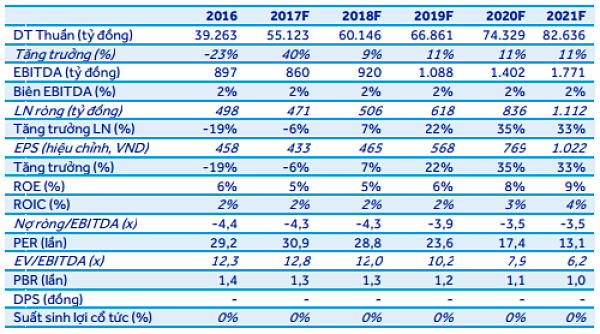

Trong 2018, với giá dầu hồi phục, ACBS dự phóng doanh thu 2018 sẽ tiếp tục được cải thiện đáng kể đạt 60,147 tỷ đồng, tăng trưởng 9.1%. Lợi nhuận sau thuế tăng song tốc độ chậm hơn, đạt 505 tỷ đồng, tăng 7%. Như vậy, biên lợi nhuận sẽ chưa cải thiên nhiều được mà PVOil sẽ phải tăng mua xăng dầu từ nhà máy lọc dầu Nghi Sơn (chịu thu điều tiết giống nhà máy lọc dầu Dung Quất giai đoạn trước 2017) do PVN đã cam kết bao tiêu đầu ra.

Dự phóng kết quả hoạt động kinh doanh của PVOil

Nguồn: ACBS

|

Với triển vọng dài hạn lạc quan, ACBS khuyến nghị mua vào PVOil với giá mục tiêu là 15,630 đồng/cp cho năm 2018.

Xem thêm tại đây

BSR: Tiềm năng tăng trưởng dài hạn lớn

Theo ACBS, Lọc – Hóa dầu Bình Sơn (BSR) luôn được dành nhiều ưu đãi từ Chính phủ như tiền thuê đất, thời hạn thuê và đặc biệt là các chính sách thuế. Từ đầu năm 2017, cơ chế thu điều tiết được bãi bỏ giúp cho BSR tự chủ quyết định giá bán mà không phải nộp các khoản thu điều tiết hay thuế nhập khẩu. Trong khi đó, các sản phẩm xăng dầu nhập khẩu vào Việt Nam vẫn phải chịu thuế nhập khẩu với mức thấp nhất là 10% cho các sản phẩm xăng từ Hàn Quốc. Cơ chế này sẽ hỗ trợ mạnh mẽ cho biên lợi nhuận của BSR cho đến tận năm 2024 khi mà thuế nhập khẩu xăng dầu từ ASEAN mới về cùng mức 0%, ACBS cho biết.

Nhìn chung, kết quả kinh doanh của BSR dự kiến sẽ tiếp tục tăng trưởng ấn tượng khi mà nhà máy không phải bảo dưỡng tổng thể như 2017. Cùng với sự hồi phục của giá dầu, ACBS dự phóng doanh thu của BSR sẽ đạt 90,109 tỷ đồng, tăng trưởng 23% so với năm 2017 và lợi nhuận sau thuế tương ứng đạt 8,764 tỷ đồng.

Mặt khác, với dự án Nâng cấp mở rộng nhà máy dự kiến chính thức đi vào vận hành từ 2022 với tổng mức đầu tư 1.8 tỷ USD và tỷ lệ vốn chủ sở hữu/vốn vay là 30%, công suất nhà máy của BSR sẽ tăng thêm 30% đạt 8.5 triệu tấn dầu thô/năm. Theo đó, BSR sẽ không còn bị phụ thuộc vào nguồn dầu thô từ mỏ Bạch Hổ nhờ khả năng linh động hơn trong việc lựa chọn dầu thô đầu vào. Đây được coi là yếu tố hấp dẫn trong bức tranh tăng trưởng dài hạn bền vững của BSR.

Tựu trung, cùng tiềm năng tăng trưởng dài hạn hấp dẫn và các lợi thế từ chính sách nhà nước được duy trì. ACBS khuyến nghị mua đối với cổ phiếu của BSR, giá mục tiêu cho năm 2018 là 19,330 đồng/cp.

Xem thêm tại đây

PVPower: Cơ sở tăng trưởng vững chắc

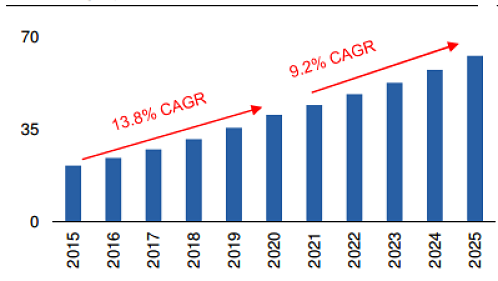

Theo CTCK Bản Việt (VCSC), nhà đầu tư nên chú ý tới cổ phiếu của PVPower trong đợt IPO tới đây. Lý do, trước tiên, tất cả các nhà máy điện khí của PVPower đều nằm ở miền Nam, vốn là khu vực thiếu điện trầm trọng nhất. Cụ thể, tiêu thụ điện tại Đồng Nai và đồng bằng sông Cửu Long dự kiến sẽ tăng trưởng lần lượt 11.5% và 13.8% trong giai đoạn 2016-2020. Tiêu thụ điện ở khu vực Bắc Trung bộ cũng dự kiến tăng trưởng 11.1-14.8%. Bên cạnh đó, PVPower dự kiến sẽ được phê duyệt xây dựng nhà máy Nhơn Trạch 3 và 4, giúp gia tăng thêm 1.5GW công suất. Theo ước tính của VCSC, PVPower có dòng tiền hoạt động khoảng 300 triệu USD/năm, đủ để tài trợ cho hai dự án trên. Đồng thời, PVPower đang có một lợi thế rất lớn khi nắm giữ hợp đồng mua bán điện (PPA) cho tất cả các nhà máy điện trong ít nhất 10 năm, theo đó, sự thay đổi giá khí/than sẽ được chuyển hoàn toàn sang Tập đoàn Điện lực Việt Nam (EVN).

Lượng tiêu thụ điện ở khu vực đồng bằng sông Cửu Long dự báo tới năm 2025

Nguồn: MOIT,FIA, VCSC

|

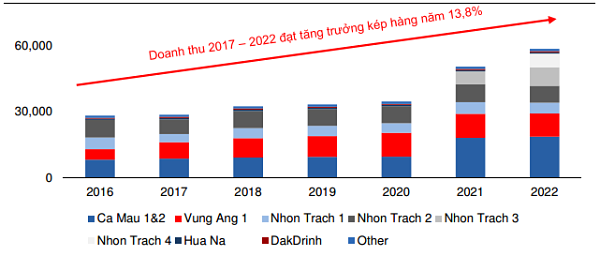

VCSC cho rằng sản lượng của PVPower sẽ tăng nhẹ 1.7% lên 2 tỷ kWh nhờ nhà máy Vũng Áng 1 và các nhà máy thủy điện đạt sản lượng cao. Sản lượng của PVPower từ 2018-2020 sẽ nằm trong khoảng từ 22.5 tỷ kWh-22.9 tỷ kWh/năm. Nhơn Trạch 3 và 4 đi vào hoạt động thương mại lần lượt sẽ giúp tổng sản lượng của PVPower tăng 17% năm 2021 và 13.9% năm 2022.

Doanh thu dự phóng của PVPower tới 2022

Nguồn: VCSC

|

Dự phóng kết quả kinh doanh năm 2018 của PVPower, VCSC cho rằng doanh thu năm 2018 sẽ tăng 13.3% so với năm 2017 lên mức 32,400 tỷ đồng nhờ sản lượng từ Vũng Áng tiếp tục tăng. Doanh thu sẽ tăng nhẹ 2.5% trong năm 2019 và 4% năm 2020 vì hiệu suất hoạt động của Vũng Áng 1 sẽ cải thiện trong khi giá khí tăng sẽ khiến doanh thu nhà máy điện khí tăng theo do được chuyển hoàn toàn cho EVN theo hợp đồng mua bán điện. Tuy nhiên, biên lợi nhuận gộp sẽ giảm xuống 15.7% trong năm 2018 do giá khí và giá than tăng. Biên lợi nhuận gộp sẽ phục hồi vào năm 2020 nhờ hoàn tất khấu hao Nhà máy điện Cà Mau, trong khi chi phí khấu hao Nhơn Trạch 1 giảm. VCSC dự báo lợi nhuận sau thuế của PVPower sẽ tăng 20.2% năm 2018.

Nhờ những luận điểm trên, VCSC cho rằng các nhà đầu tư nên chú ý tới cổ phiếu của PVPower trong đợt IPO sắp tới với giá khởi điểm là 14,400 đồng/cp.

Xem thêm tại đây

..........................................

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Chí Kiên

FILI

|