|

Kỳ 3

Định giá hợp đồng tương lai: Mô hình định giá tương lai

Trong bài viết kỳ trước, chúng ta đã tìm hiểu về mối quan hệ giữa giá cả và giá trị cùng sự vận động của chúng trong thị trường phái sinh. Trong kỳ này, chúng ta sẽ đi sâu vào tìm hiểu cách thức xác định giá tương lai trong một giao dịch hợp đồng tương lai trên thị trường.

Kỳ 1 - Đâu là những điều nhà đầu tư cần lưu ý khi tham gia thị trường phái sinh?

Kỳ 2 - Định giá hợp đồng tương lai: Giá cả có song hành cùng với giá trị?

TTCK phái sinh: Hợp đồng tương lai VN30 và những điều cần biết

Các nhân tố ảnh hưởng đến giá tương lai

Trong một thỏa thuận tương lai, sự hình thành nên giá tương lai sẽ phụ thuộc vào nhiều yếu tố cấu thành. Cụ thể, với bản chất là một thỏa thuận mang yếu tố “tương lai”, sự hình thành giá tương lai tại thời điểm hiện tại sẽ phụ thuộc vào các khoản chi phí phát sinh cùng những kỳ vọng tương lai trong thời kỳ tồn tại của hợp đồng tương lai.

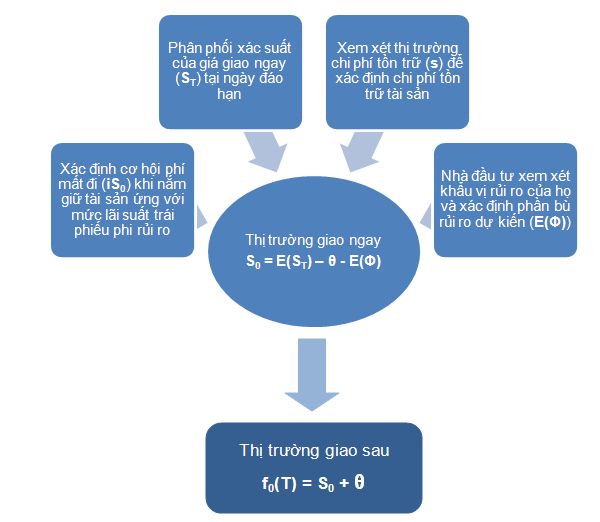

1. Giá giao ngay kỳ vọng (E(ST)): Giá giao ngay kỳ vọng là mức giá giao ngay kỳ vọng của nhà đầu tư tại thời điểm đáo hạn hợp đồng. Thông thường mức giá kỳ vọng này sẽ lớn hơn giá tương lai đối với vị thế giá lên và thấp hơn giá tương lai đối với vị thế giá xuống.

2. Phần bù rủi ro (E(Φ)): Trong giả định thị trường không chắc chắn và nhà đầu tư là người e ngại rủi ro, lúc này nhà đầu tư sẽ thỏa thuận một mức giá tương lai thấp hơn và khoản chiết khấu đó chính là phần bù rủi ro trên tài sản cơ sở.

3. Chi phí tồn trữ (s): Đó là các khoản chi phí tồn trữ, bảo quản tài sản nhằm duy trì lợi ích kinh tế của tài sản trước khi tài sản được chuyển giao cho bên nắm giữ hợp đồng tương lai tại thời điểm đáo hạn hợp đồng. Chi phí này sẽ do bên bán hợp đồng gánh chịu.

4. Chi phí cơ hội (iS0): Chi phí cơ hội chính là khoản tiền lãi phải mất tính trên So đầu tư vào tài sản trong suốt thời kỳ. Mức lãi suất tạm tính trong bài viết sẽ là mức lãi suất phi rủi ro thực trên thị trường.

Bên cạnh đó, đối với các loại tài sản cơ sở tạo ra dòng tiền như cổ phiếu, trái phiếu, chỉ số chứng khoán… thì tài sản cơ sở còn có thể phát sinh các dòng tiền mặt xuyên suốt thời gian tồn tại của hợp đồng (DT) (ví dụ chi trả cổ tức, tiền lãi trái phiếu…) Đối với các các loại tài sản như trên, dòng tiền phát sinh sẽ làm giảm đi chi phí cơ hội mất đi trên mỗi tài sản và vì vậy, chi phí cơ hội lúc này sẽ phải trừ đi cho bất kỳ dòng tiền mặt nào nhận được từ tài sản trong thời gian tồn tại của hợp đồng. Hiệu số này (iS0 – DT) được gọi là lãi ròng. Mức lãi ròng này có thể mang giá trị âm nếu dòng tiền nhận được vượt trội hoàn toàn so với cơ hội phí của việc nắm giữ tài sản.

Các nhân tố kể trên sẽ được thể hiện trong một phương trình toán học thể hiện mối quan hệ giữa giá giao ngay tương lai và giá giao ngay tài sản hiện tại:

S0 = E(ST) - s – (iS0 - DT) - E(Φ)

Trong phương trình trên, sự kết hợp giữa chi phí tồn trữ (s) và lãi ròng (iS0 – DT) được gọi là chi phí lưu trữ (cost of carry) và được ký hiệu là θ. Chi phí lưu trữ dương nếu chi phí tồn trữ vượt quá phần lãi ròng và chi phí lưu trữ sẽ âm nếu phần lãi ròng này đủ lớn để bù đắp được chi phí tồn trữ.

Lúc này, phương trình quan hệ sẽ được viết lại một cách ngắn gọn hơn:

S0 = E(ST) – θ - E(Φ)

với θ = s + iS0 - DT

Như vậy, giá giao ngay hiện tại sẽ phản ánh các khoản chi phí phát sinh, cơ hội phí, kỳ vọng về giá giao ngay tài sản và những biến động giá tài sản trong tương lai.

Một điểm cần lưu ý là các nhân tố ảnh hưởng đến giá tương lai không phải lúc nào cũng có sự đồng tác động ở tất cả các loại tài sản cơ sở. Với các loại tài sản không lưu kho và giá tài sản không phụ thuộc vào mối quan hệ cung-cầu hiện tại (điện, năng lượng gió, thủy triều…), mối quan hệ giữa các nhân tố này là không xảy ra. Đối với các loại tài sản mà thời gian tồn kho có thể kéo dài vô hạn như cổ phiếu, kim loại, dầu mỏ… thì giá tương lai được xác định chủ yếu dựa trên cung-cầu, chi phí lưu trữ loại bỏ chi phí tồn trữ và phần bù rủi ro trên giá tài sản. Vì vậy, nhà đầu tư cần nắm vững bản chất của tài sản cơ sở để có thể thiết lập nên các mô hình định giá tương lai dựa trên các nhân tố đầu vào phù hợp nhất.

Mô hình định giá tương lai

Để thuận tiện, chúng ta sẽ đưa ra các quy ước về ký hiệu được sử dụng trong mô hình như sau:

S0: Giá giao ngay của tài sản cơ sở tại thời điểm hiện tại

ST: Giá giao ngay của tài sản cơ sở tại thời điểm đáo hạn hợp đồng

f0(T): Giá tương lai của hợp đồng

fT(T): Giá cả của hợp đồng tương lai tại thời điểm đáo hạn

s: Chi phí tồn trữ

iS0: Chi phí cơ hội của việc nắm giữ tài sản

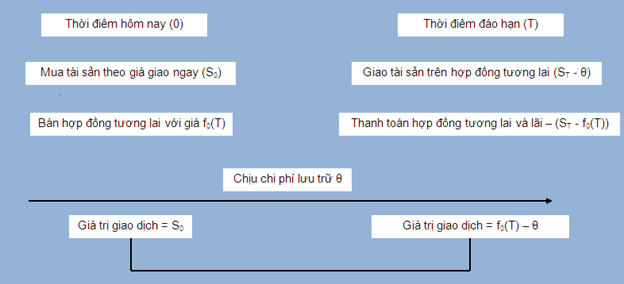

Bây giờ, chúng ta sẽ thực hiện một giao dịch như sau:

- Mua giao ngay một tài sản cơ sở với giá S0

- Bán một hợp đồng tương lai với giá f0(T)

- Trong đó, thời gian nắm giữ tài sản cũng chính là thời gian tồn tại của hợp đồng tương lai

Tại thời điểm ban đầu, giá trị của giao dịch sẽ bằng giá trị của giao dịch giao ngay cộng với giá trị của hợp đồng tương lai. Cụ thể, V0 = S0 + 0 = S0. Trong suốt thời gian tồn tại của hợp đồng, giao dịch sẽ phát sinh chi phí lưu trữ θ = s + iS0 (giả định tài sản không tạo ra dòng tiền). Tại thời điểm đáo hạn hợp đồng, nhà đầu tư sẽ bán giao ngay tài sản và đóng vị thế hợp đồng tương lai. Như vậy, tại thời điểm đáo hạn, giá trị của hợp đồng VT = ST - θ – (ST - f0(T)) = f0(T) – θ.

Mua tài sản, bán giao sau và tồn trữ tài sản

Như vậy, giá trị của giao dịch tại thời điểm đáo hạn sẽ bằng f0(T) – θ. Điểm cần lưu ý là f0(T), S0 θ đều là những con số đã được xác định trước. Do đó, giá cả mà nhà đầu tư phải chi trả để mở vị thế cho giao dịch này phải phản ánh hoàn toàn lợi ích kinh tế f0(T) – θ mà nhà đầu tư nhận được trong tương lai (tại thời điểm đáo hạn). Vì vậy, giá trị giao dịch tại thời điểm ban đầu phải bằng với hiện giá của giá trị giao dịch tại thời điểm đáo hạn với tỷ lệ chiết khấu chính là lãi suất phi rủi ro.

Tuy vậy, cần nhớ rằng chi phí lưu trữ đã phản ánh đầy đủ cơ hội phí mất đi khi đầu tư vào giao dịch này, do đó việc điều chỉnh hiện giá đã hoàn toàn được thực hiện trong suốt thời gian tồn tại của hợp đồng. Do đó, chúng ta không cần thực hiện bước tính hiện giá như đã nói ở trên.

f0(T) = S0 + θ

Như vậy, thông qua giao dịch mô phỏng như trên, chúng ta đã thiết lập nên một mô hình định giá tương lai cho một hợp đồng tương lai tổng thể. Giá tương lai bằng với giá giao ngay cộng với chi phí lưu trữ. Nếu nhà đầu tư phát hiện sự tồn tại của sự mất cân đối của mối quan hệ này trên thị trường, các hoạt động Arbitrage (kinh doanh chênh lệch giá) sẽ được thực hiện ngay lập tức.

Cụ thể, nếu f0(T) > S0 + θ, nhà đầu tư sẽ mua giao ngay tài sản và bán một hợp đồng tương lai. Giao dịch này sẽ mang lại một khoản lợi nhuận dương bằng f0(T) - S0 - θ. Nhiều nhà đầu tư cùng thực hiện hoạt động này sẽ khiến giá tương lai sụt giảm và giá tài sản gia tăng, và khiến khoản lợi nhuận thu được từ giao dịch này nhanh chóng biến mất. Ở chiều ngược lại, nếu f0(T) < S0 + θ, một giao dịch với vị thế ngược lại sẽ được kích hoạt. Lúc này nhà đầu tư sẽ mua một hợp đồng tương lai và bán giao ngay tài sản. Hoạt động Arbitrage này cũng sẽ khiến giá tương lai và giá giao ngay tài sản cân bằng trở lại và lợi nhuận của giao dịch theo đó sẽ nhanh chóng biến mất.

Phương trình định giá tương lai

f0(T) = S0 + θ

Trong đó:

f0(T): Giá tương lai của hợp đồng

S0: Giá giao ngay của tài sản cơ sở tại thời điểm hiện tại

θ: Chi phí lưu trữ, θ = s + iS0

s: Chi phí tồn trữ

iS0: Chi phí cơ hội của việc nắm giữ tài sản

Định giá tương lai dựa trên mô hình lưu trữ tài sản

Mô hình định giá tương lai đối với tài sản cơ sở tạo ra dòng tiền

Trong phần này, chúng ta sẽ đi vào cụ thể việc định giá một hợp đồng tương lai với tài sản cơ sở tạo ra dòng tiền. Trong đó, với sản phẩm phái sinh đầu tiên được phép giao dịch tại Việt Nam là hợp đồng tương lai trên chỉ số cổ phiếu, chúng ta sẽ chỉ đề cập cụ thể đến mô hình định giá tương lai của một hợp đồng tương lai chỉ số cổ phiếu.

Như đã đề cập ở những phần trên, với đặc thù không có chi phí tồn trữ nên việc duy trì một hợp đồng tương lai chỉ số cổ phiếu sẽ không phát sinh chi phí tồn trữ (s). Bên cạnh đó, bản chất của chỉ số cổ phiếu chính là một thước đo đại diện cho một danh mục đầu tư gồm nhiều loại cổ phiếu được chọn lựa theo những tiêu chuẩn cụ thể. Vì vậy việc nắm giữ hợp đồng tương lai chỉ số cổ phiếu còn mang lại cho chúng ta những dòng tiền cổ tức xuyên suốt thời kỳ tồn tại của hợp đồng (Dt).

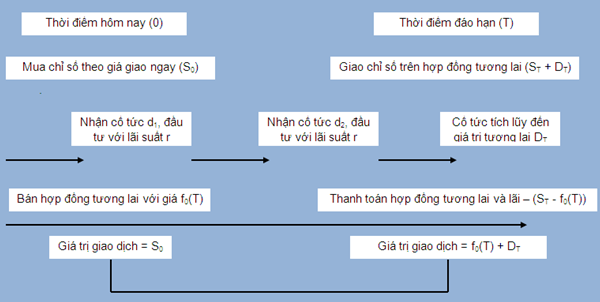

Bây giờ, chúng ta sẽ quay lại với giao dịch đã được đề cập trong mô hình định giá tổng quát:

- Mua giao ngay một chỉ số cổ phiếu với giá S0

- Bán một hợp đồng tương lai trên chỉ số cổ phiếu này với giá f0(T)

- Trong đó, thời gian nắm giữ chỉ số cổ phiếu cũng chính là thời gian tồn tại của hợp đồng tương lai.

Giá trị giao dịch tại thời điểm ban đầu sẽ bằng giá trị của giao dịch giao ngay cộng với giá trị của hợp đồng tương lai. Cụ thể, V0 = S0 + 0 = S0. Trong suốt thời gian tồn tại của hợp đồng, giao dịch sẽ không phát sinh chi phí lưu trữ nhưng sẽ mang lại thu nhập cổ tức cho người nắm giữ. Tại thời điểm đáo hạn hợp đồng, nhà đầu tư sẽ bán giao ngay chỉ số cổ phiếu và đóng vị thế hợp đồng tương lai. Như vậy, tại thời điểm đáo hạn giá trị của hợp đồng VT = ST + DT – (ST - f0(T)) = f0(T) + DT.

Mô hình chi phí lưu trữ đối với hợp đồng tương lai chỉ số cổ phiếu

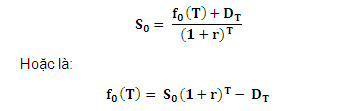

Như vậy, giá trị của giao dịch tại thời điểm đáo hạn sẽ bằng f0(T) + DT. Giá trị này là một con số đã được xác định trước. Như vậy, giá trị của giao dịch tại thời điểm ban đầu sẽ bằng với hiện giá của giá trị giao dịch tại thời điểm đáo hạn với tỷ lệ chiết khấu chính là lãi suất phi rủi ro.

Tuy vậy, lúc này ta không được phép bỏ qua phép toán chiết khấu vì chi phí cơ hội đã không được phản ánh trong thời gian tồn tại của giao dịch, do đó chúng ta phải điều chỉnh hiện giá nhằm phản ánh chi phí cơ hội mất đi trong suốt thời gian tồn tại của giao dịch. Như vậy:

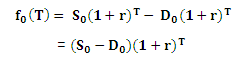

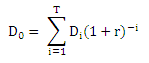

Trong đó, DT là giá trị tương lai của tất cả các dòng cổ tức nhận được trong thời kỳ tồn tại của giao dịch. Chúng ta sẽ điều chỉnh công thức một lần nữa nhằm phản ánh rõ hiện giá của các dòng cổ tức này.

Với D0 là hiện giá của tất cả các dòng cổ tức về thời điểm ban đầu:

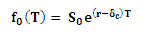

Với giả định là việc chi trả cổ tức sẽ được thực hiện liên tục với tỷ suất cổ tức không đổi δc được ghép lãi liên tục. Lúc này, công thức định giá tương lai còn được viết lại ngắn gọn như sau:

Thông qua mô hình này, chúng ta có thể dễ dàng thấy được sự tác động của hoạt động chi trả cổ tức lên sự biến động của giá tương lai. Cụ thể, nếu tỷ lệ chi trả cổ tức (δc) cao hơn lãi suất phi rủi ro, việc chi trả cổ tức sẽ làm giảm giá tương lai hay nói cách khác, người mua sẽ đòi hỏi một mức chi trả thấp hơn vì chi phí lưu trữ đã được bù đắp bằng một sự gia tăng trong thu nhập cổ tức. Ngược lại, nếu tỷ lệ chi trả cổ tức (δc) thấp hơn lãi suất phi rủi ro, việc chi trả cổ tức sẽ làm gia tăng mức giá tương lai của hợp đồng.

Kết luận: Như vậy, chúng ta đã hoàn tất việc tìm hiểu các phương pháp định giá một hợp đồng tương lai. Đối với một hợp đồng tương lai thông thường, giá tương lai sẽ được xác định dựa trên những kỳ vọng và ước tính về giá giao ngay tương lai, chi phí lưu trữ, cơ hội phí và khẩu vị rủi ro của nhà đầu tư. Đối với một hợp đồng tương lai chỉ số cổ phiếu, sự biến động của giá tương lai còn phụ thuộc vào thu nhập cổ tức nhận được trên chỉ số cổ phiếu đó cũng như sự tương quan của nó đối với giá trị cơ hội phí tương ứng. Do đó, nhà đầu tư cần nắm rõ bản chất của các loại tài sản cơ sở nhằm xác định cho mình một mức giá tương lai hợp lý trong từng giao dịch./.

(*) Bài viết có sử dụng nguồn tham khảo từ Tác phẩm “An Introduction to Derivatives and Risk Management” của tác giả Don M.Chance và Robert Brooks

|