|

Chứng khoán Bản Việt sắp phát hành 300 tỷ đồng trái phiếu đợt 2/2017

CTCP Chứng khoán Bản Việt (VCSC) vừa công bố Nghị quyết HĐQT thông qua việc phát hành 300 tỷ đồng trái phiếu đợt 2 năm 2017. Ngày phát hành dự kiến từ tháng 5/2017, cụ thể sẽ do Tổng Giám đốc quyết định.

Việc phát hành nhằm tăng quy mô hoạt động cho nghiệp vụ môi giới, đáp ứng nguồn vốn cho hoạt động cho vay giao dịch ký quỹ của Công ty. Ban lãnh đạo VCSC cho biết, việc bổ sung vốn cho hoạt độngcho vay giao dịch ký quỹ là cần thiết để tăng năng lực cạnh tranh với các công ty chứng khoán khác, đồng thời đảm bảo giữ vững thị phần trong top 3 cho Công ty.

Theo đó, VCSC sẽ phát hành 30,000 trái phiếu tín chấp với giá phát hành bằng mệnh giá 10 triệu đồng/trái phiếu, kỳ hạn 2 năm. Đây là loại trái phiếu ghi danh, không chuyển đổi.

Việc phát hành được chia thành nhiều đợt trong năm tài chính 2017 theo quyết định của Ban Tổng Giám đốc; phương thức phát hành riêng lẻ cho dưới 100 nhà đầu tư là các cá nhân, tổ chức trong và ngoài nước, không giới hạn nhà đầu tư chứng khoán chuyên nghiệp.

Lãi suất của trái phiếu là lãi suất của từng đợt phát hành tùy thuộc tình hình hoạt động của Công ty và quyết định của Ban Tổng Giám Đốc nhưng tối đa không quá mức lãi suất tiền gửi trung hạn bình quân của BIDV và VietinBank cộng 4.5%/năm.

Khoản nợ gốc của các trái phiếu sẽ được thanh toán vào ngày đến hạn, ngày thực hiện việc mua lại trước hạn. Lãi của các trái phiếu sẽ được thanh toán cùng lúc với khoản nợ gốc của trái phiếu. Chủ sở hữu trái phiếu được quyền yêu cầu VCSC mua lại trái phiếu sau 7 ngày phát hành.

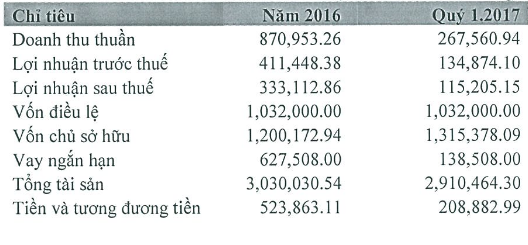

Quý 1/2017, Công ty ghi nhận doanh thu thuần gần 270 tỷ đồng, lợi nhuận sau thuế 115 tỷ đồng. Tổng tài sản tính đến thời điểm cuối quý 1 ghi nhận hơn 2,900 tỷ đồng, giảm nhẹ so với thời điểm đầu năm.

Kết quả sản xuất kinh doanh quý 1/2017

Đơn vị tính: Triệu đồng

|

|