|

Tổng công ty Vận tải Thủy sẽ nắm 65% vốn Hãng phim truyện Việt Nam

Công ty TNHH MTV Hãng phim truyện Việt Nam (VFS) sẽ bán đấu giá 525,000 cp lần đầu ra công chúng (IPO) với giá khởi điểm là 10,200 đồng/cp. Ngoài ra, VFS cũng sẽ chào bán 65% vốn cho nhà đầu tư chiến lược là Tổng công ty vận tải thủy (VIVASO) cũng với mức giá khởi điểm đàm phán là 10,200 đồng/cp.

* Bộ GTVT thoái 22.4% vốn công ty nắm 25% thị phần vận tải đường sông miền Bắc

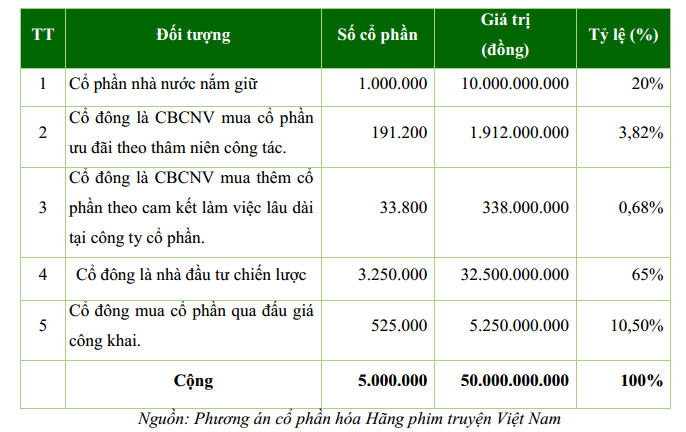

VFS sẽ tổ chức IPO vào ngày 14/04/2016 để chào bán 525,000 cp ra công chúng với mức giá khởi điểm 10,200 đồng/cp. Dự kiến sau khi cổ phần hóa, VFS sẽ có vốn điều lệ 50 tỷ đồng (tương đương 5 triệu cp), trong đó tỷ lệ sở hữu của Nhà nước là 20%, nhà đầu tư chiến lược là 65%.

Cơ cấu vốn của VFS sau cổ phần hóa

|

Bán 65% vốn cho Tổng Công ty Vận tải thủy

Về phương án chào bán cho nhà đầu tư chiến lược, VFS dự kiến bán cho Tổng Công ty Vận tải thủy – VIVASO 250,000 cp, tương đương 65% vốn theo hình thức thỏa thuận trực tiếp trước khi bán đấu giá công khai tại mức giá khởi điểm 10,200 đồng/ cp.

Được biết, VIVASO được cổ phần hóa và IPO vào tháng 5/2014. Tổng công ty có vốn điều lệ 320 tỷ đồng.

Vào tháng 4/2015, Nhà nước đã thoái gần 6.6 triệu cp VIVASO thông qua chào bán thỏa thuận, giảm tỷ lệ sở hữu xuống 22.42%, tương đương 7.35 triệu cp. Trong khi đó, cổ đông lớn còn lại tại VIVASO là Công ty Liên hợp Xây dựng Vạn Cường nâng tỷ lệ sở hữu lên 77.1% vốn.

Mới đây, Bộ Giao thông Vận tải vừa bán đấu giá thành công 7.35 triệu cp VIVASO với giá khởi điểm 10,119 đồng/cp cho một nhà đầu tư.

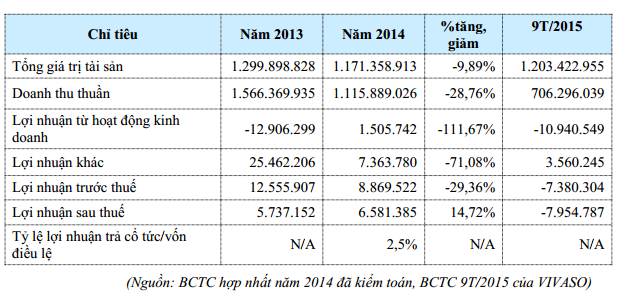

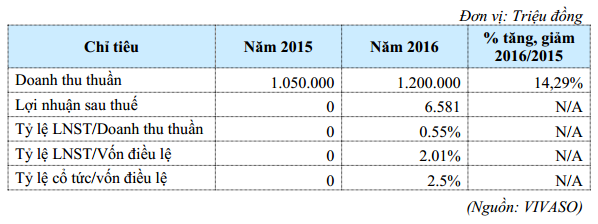

Kết quả kinh doanh của VIVASO ghi nhận trong năm 2014 đạt doanh thu 1,116 tỷ đồng, lãi sau thuế 6.6 tỷ đồng. Tuy nhiên 9 tháng đầu năm 2015, doanh thu đạt trên 706 tỷ đồng nhưng kết quả lỗ đến 8 tỷ đồng. Theo kế hoạch thì năm 2015, Tổng Công ty kinh doanh ở mức hòa vốn. Năm 2016 ước doanh thu 1,200 tỷ, lãi sau thuế 6.6 tỷ đồng và kỳ vọng cổ tức đạt 2.5%.

Kết quả và kế hoạch kinh doanh của VIVASO

|

VFS lỗ triền miên, kế hoạch có lãi từ 2017

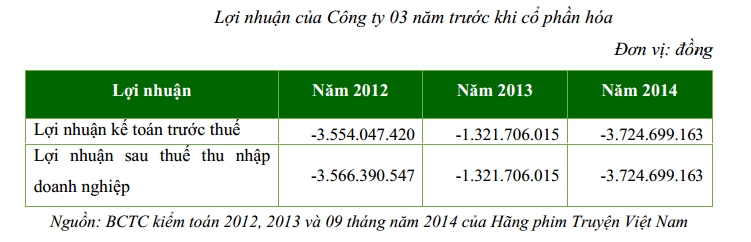

Theo bản công bố thông tin tháng 03/2016, sản xuất phim là nguồn thu chính, đóng góp đến 96% tổng doanh thu giai đoạn 2012-2014 của Công ty TNHH MTV Hãng phim truyện Việt Nam (VFS). VFS cho biết tình hình sản xuất kinh doanh của công ty hiện nay còn yếu kém, thị trường tiêu thụ nhỏ hẹp, chủ yếu là đơn đặt hàng từ các đơn vị Nhà nước. Trong giai đoạn 2012-2014, doanh thu VFS giảm mạnh gần một nửa trên tất cả các mảng kinh doanh, từ 66 tỷ đồng xuống còn 34 tỷ đồng.

Do đặc thù ngành trong lĩnh vực nghệ thuật, kinh phí thực hiện lớn, thời gian đầu tư dài mà doanh thu còn phụ thuộc vào nhiều yếu tố thị trường và thị hiếu khán giả, chi phí giá vốn hàng bán luôn duy trì ở mức cao so với doanh thu. Mặc khác, trình độ công nghệ cũng như hoạt động sản xuất còn chưa tương thích với các rạp chiếu, dẫn đến phát sinh thêm các khoản chi phí hậu kỳ phim, đẩy giá vốn lên cao và phụ thuộc nhiều vào các hãng thuê ngoài. Thêm vào đó, các khoản chi phí bán hàng và chi phí doanh nghiệp không được cải thiện đáng kể khiến lợi nhuận sau thuế trong giai đoạn này cũng luôn duy trì ở mức thua lỗ gần 4 tỷ đồng hằng năm.

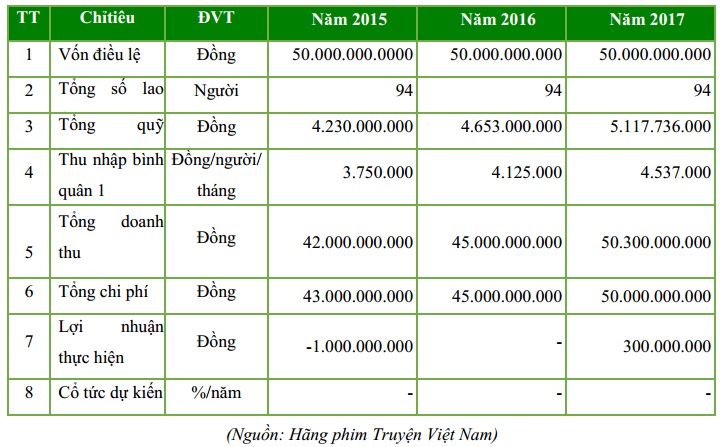

Kế hoạch tài chính VFS từ 2015-2017

|

Theo dự kiến, sau khi cổ phần hóa, VFS đặt mục tiêu tăng trưởng doanh thu khoảng 9.4%/ năm trong 3 năm sau khi cổ phần, đạt 50.3 tỷ đồng trong năm 2017. Đồng thời, công ty cũng đưa ra lộ trình cắt giảm chi phí để bắt đầu có lợi nhuận từ năm 2017.

Tính đến thời điểm xác định giá trị doanh nghiệp 30/09/2014, VFS lỗ luỹ kế 39.6 tỷ đồng. Trong đó, lỗ từ năm 2004 đến 30/09/2014 là 37.7 tỷ đồng, trong đó 34.4 tỷ đồng lỗ từ hoạt động làm phim do Nhà nước đặt hàng và 3.3 tỷ đồng lỗ do hoạt động tự kinh doanh. Số lỗ từ năm 1998 trở về trước là 1.9 tỷ đồng (chưa rõ nguyên nhân). Phần lỗ lũy kế của hoạt động tự doanh không được trừ vào phần vốn Nhà nước và chưa rõ được nguyên nhân được hạch toán là một khoản phải thu khác để đơn vị sau cổ phần hóa kế thừa và xử lý với số tiền là 5.2 tỷ đồng.

|

- Tên tổ chức đấu giá: CÔNG TY TNHH MTV HÃNG PHIM TRUYỆN VIỆT NAM

- Địa chỉ trụ sở chính: Số 04 Thụy Khuê, P. Thụy Khuê, Q. Tây Hồ, Tp. Hà Nội

- Địa chỉ: Số 44 phố Tràng Tiền, phường Tràng Tiền, quận Hoàn Kiếm, Hà Nội

- Vốn điều lệ dự kiến sau cổ phần hóa: 50 tỷ đồng

- Mệnh giá: 10,000 đồng/cổ phần

- Giá khởi điểm: 10,200 đồng/cổ phần

- Số cổ phần đưa ra đấu giá: 525,000 cổ phần, tương đương 10.5% vốn điều lệ

|

|