|

IPO cao su thiên nhiên: Càng lớn càng “ế”

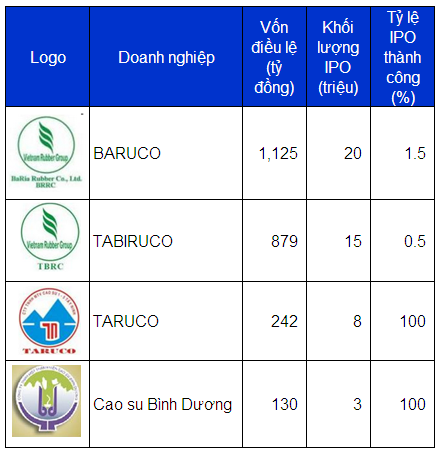

Trong những ngày đầu năm 2016 đã có ồ ạt nhiều đơn vị cao su thiên nhiên thực hiện chào bán cổ phần lần đầu ra công chúng (IPO). Một điểm dễ nhận thấy là các doanh nghiệp quy mô càng lớn càng “ế” nặng và doanh nghiệp quy mô nhỏ hơn lại có vẻ hút khách.

Trong những năm gần đây giá cao su thiên nhiên liên tiếp phá đáy khiến kết quả kinh doanh của các đơn vị trong ngành này suy giảm nghiêm trọng. Bối cảnh kém thuận lợi như vậy khiến cho các doanh nghiệp trong ngành càng trì hoãn việc thực hiện IPO. Tuy nhiên, công cuộc cổ phần hóa, thoái vốn Nhà nước đã đi vào giai đoạn nước rút, năm 2015 là năm kết thúc giai đoạn đầu tái cơ cấu doanh nghiệp Nhà nước giai đoạn 2011-2015 khiến các đơn vị còn lại phải ồ ạt thực hiện IPO.

Thống kê cho thấy xu hướng hiện nay là các doanh nghiệp quy mô càng lớn càng “ế ẩm” và các doanh nghiệp quy mô càng nhỏ thì càng hút khách. Điển hình như Công ty TNHH MTV Cao su Tân Biên (TABIRUCO) có vốn điều lệ 879 tỷ đồng vừa thực hiện IPO gần 15.4 triệu cp với giá 18,700 đồng/cp. Một thực tế đáng buồn đã diễn ra là chỉ có vỏn vẹn 72,210 cp được mua tại mức giá thành công 18,721 đồng/cp, do vậy số tiền thu được từ đợt chào bán này chỉ gần 1.4 tỷ đồng. Có 74 cá nhân và 1 tổ chức đã trúng giá trong đợt IPO của TABIRUCO.

Một đơn vị khác quy mô cũng lớn không kém, Công ty TNHH MTV Cao su Bà Rịa (BARUCO) vốn điều lệ dự kiến sau IPO là 1,125 tỷ đồng. Đơn vị chào bán ra công chúng gần 20 triệu cp với mức giá khởi điểm 12,610 đồng/cp. Kết cục tương tự, chỉ có 305,100 cp BARUCO được đăng ký mua bởi 225 nhà đầu tư cá nhân và 2 tổ chức. Sau buổi đấu giá, BARUCO thu về được 3.8 tỷ đồng với 305,100 cp được mua tại mức giá bình quân 12,616 đồng/cp.

Ở một thái cực khác hẳn, trong đợt IPO của Công ty TNHH MTV Cao su 1-5 Tây Ninh (TARUCO), dù chỉ có 3 nhà đầu tư cá nhân tham gia nhưng tỷ lệ thành công đạt đến 100% và giúp Công ty thu về 78.5 tỷ đồng. Được biết, TARUCO có vốn điều lệ 242 tỷ đồng, thực hiện chào bán 32.2% vốn tức 7.8 triệu cp, giá đấu thành công bình quân là 10,000 đồng/cp.

Hay trường hợp IPO của Công ty TNHH MTV Cao su Bình Dương (CaoSuBinhDuong) thực hiện cách đây gần 1 năm cũng rất mỹ mãn với tỷ lệ thành công 100%. Có 9 nhà đầu tư đã mua trọn vẹn 3 triệu cp IPO tại mức giá đấu thành công bình quân 10,200 đồng/cp, qua đó Công ty thu về 31.6 tỷ đồng. Mức vốn điều lệ của Cao su Bình dương chỉ là 130 tỷ đồng.

Lời giải cho sự kỳ lạ

Tương tự như các doanh nghiệp khác trong ngành, cả 4 doanh nghiệp cao su thiên nhiên vừa mới IPO trên đều có sức khỏe tài chính ổn định, cơ cấu nợ trên vốn chủ sở hữu dưới 50% và không có nợ phải thu phải trả qua hạn thanh toán cho đến thời điểm cổ phần hóa. Đặc biệt là Cao su 1-5 Tây Ninh và Cao su Tân Biên tỷ lệ nợ trên vốn chủ sở hữu chỉ 25% và 13%.

Xét ở khía cạnh hoạt động kinh doanh, trong 4 đơn vị thì Cao su Bình Dương là đơn vị yếu thế hơn cả. Tại mức vốn điều lệ nhỏ 130 tỷ đồng, Công ty chỉ được quản lý 1,213 ha đất gồm cả đất trồng và đất sử dụng mục đích khác, khá thấp so với nhiều đơn vị cùng ngành. Bên cạnh đó, bị ảnh hưởng chung toàn ngành, lãi ròng giai đoạn 2011-2013 giảm mạnh, đến 6 tháng đầu năm 2014 thì đã lỗ 16.6 tỷ đồng.

Tuy nhiên có một điểm đáng chú ý là sau cổ phần hóa, Cao su Bình Dương dự kiến bổ sung ngành nghề kinh doanh mới là đầu tư, kinh doanh cơ sở hạ tầng công nghiệp, dịch vụ, kinh doanh bất động sản. Theo đó, Công ty sẽ chuyển đổi công năng sử dụng đất một phần cho phù hợp với hướng mới và Tổng công ty Đầu tư và Phát triển Công nghiệp – Becamex IDC – Công ty mẹ sẽ hỗ trợ trong hướng đi mới này. Có thể đây là điểm hút khách của Cao su Bình Dương.

Còn với Cao su 1-5 Tây Ninh, bên cạnh giá cao su thiên nhiên giảm đã tác động đến kết quả kinh doanh trong nhiều năm trở lại đây thì việc thực hiện chính sách tái thiết rừng cao su nhằm thay thế các rừng cao su lớn tuổi từ năm 2013 cũng là nhân tố ảnh hưởng lớn. Tính đến năm 2015, Công ty đã thanh lý 374.2 ha và trồng tái cánh 352.43 ha đất. Dự kiến việc tái thiết vườn cao su vẫn diễn ra trong 3 năm tới, diện tích khai thác chỉ khoảng 83.3 ha trong khi diện tích trồng mới là 448.8 ha và đến năm 2019 mới có doanh thu bổ sung. Tuy nhiên, đây là những hạn chế ngắn hạn, trong kế hoạch kinh doanh sau cổ phần hóa cho đến 2017, lợi nhuận trước thuế khoảng 6 đến 7 tỷ đồng sẽ tăng đột biến lên 14.7 tỷ vào năm 2018.

Mặt khác, trước đây Công ty phải chuyển nguyên liệu gia công tại nhà máy Thiên Bích nhưng vào cuối năm 2014 nhà máy chế biến cao su của Công ty tại huyện Hòa Thành, tỉnh Tây Ninh đã được đưa vào khai thác. Điều này sẽ nâng cao sản lượng trong tương lai.

Vốn điều lệ vào hàng khủng nhất hiện nay, Cao su Bà Rịa đang quản lý và sử dụng 86.8 triệu m2, chủ yếu là đất nông nghiệp, phân bổ chính trên địa bàn Vũng Tàu (tính đến 31/12/2014), toàn bộ là quản lý sử dụng theo hình thức thuê đất trả tiền hằng năm. Là đơn vị lớn có thâm niên trong ngành hơn 20 năm qua, sản phẩm của Cao su Bà Rịa có thương hiệu và vị thế cạnh tranh tốt ở thị trường trong nước và nước ngoài. Đặc biệt là thị trường xuất khẩu với tỷ trọng 60% trong cơ cấu doanh thu, các thị trường chính bao gồm Singapore (20%), Đức (20%), Nhật (20%) và một số quốc gia châu Á. Công ty đang mở thêm thị trường mới mà điểm nhấn là Ấn Độ và châu Âu. Công ty có 4 khách hàng chính chiếm 70-85% sản lượng tiêu thụ là R1 International PTE LTD, Weber, Tongteik PTE LTD, Furukawa và Yokohama Việt Nam.

Tuy nhiên, cũng nằm trong xu hướng chung của ngành, sản lượng của Công ty trong giai đoạn 2012-2014 không thay đổi bao nhiêu nhưng giá bán giảm mạnh đã khiến cho doanh thu và lợi nhuận giảm theo. Cụ thể, giá bán cao su giảm từ 66 triệu đồng/tấn xuống còn 39 triệu đồng/tấn giai đoạn 2012-2014 đã làm cho tổng doanh thu giảm từ 725.8 tỷ xuống 401 tỷ đồng, theo đó lợi nhuận sau thuế cũng giảm từ 179.4 tỷ xuống 48 tỷ đồng. Công ty có kế hoạch lãi ròng đạt khoảng 22.3 tỷ đến 45 tỷ đồng trong giai đoạn 2016-2018.

Cùng thuộc Tập đoàn Công nghiệp Cao su Việt Nam bước ra, Cao su Tân Biên cũng có vốn điều lệ khủng 879 tỷ đồng. Nếu như Cao su Bà Rịa có thị trường xuất khẩu chiếm tỷ trọng chủ yếu thì Cao su Tân Biên phân phối trong nước 70% và xuất khẩu 30% với thị trường xuất khẩu chủ yếu là Mỹ, Nga, EU, Anh và Trung Quốc. Đồng thời Công ty cũng có 3 khách hàng lớn chiếm 40% sản lượng là R1 International PTE LTD, Edgepoint Group và Tongteik PTE LTD.

Về kết quả kinh doanh, ước năm 2015 Công ty thực hiện 372 tỷ đồng doanh thu, còn gần 1/3 so với năm 2012 và lãi ròng 25 tỷ đồng, bằng khoảng 8% năm 2012. Trong 3 năm tới (2016-2018), Công ty đặt mục tiêu lãi sau thuế đạt từ 58 tỷ đến 96 tỷ đồng./.

|