|

Tính chu kỳ của ETF và Chiến thuật trading lợi nhuận “khủng” đầu năm

Giới đầu tư Việt Nam hoàn toàn có thể thu được lợi nhuận lớn khi áp dụng chiến thuật trading dựa trên tính chu kỳ giao dịch rõ nét của các quỹ ETF.

* Rạng sáng 13/02, công bố đảo danh mục MSCI Frontier Markets Index

* Những rủi ro cần biết khi đầu tư vào ETF (P3)

* Những lợi ích của Quỹ ETF (P2)

* Quỹ ETF hoạt động như thế nào? (P1)

Hoạt động giao dịch của các quỹ ETF đã không còn quá xa lạ đối với giới đầu tư chứng khoán Việt Nam trong những năm gần đây. Những đợt tái cơ cấu danh mục của các quỹ này đã bị giới đầu tư trong nước bắt bài và không còn tác động mạnh lên thị trường chứng khoán.

Tuy nhiên, tính chu kỳ giao dịch của các quỹ này vẫn chưa được nhiều giới đầu tư biết đến. Việc nhận biết tính chu kỳ giao dịch của các quỹ ETF sẽ phần nào giúp cho giới đầu tư chọn lựa chiến thuật trading phù hợp.

Số liệu thống kê các năm gần đây cho thấy xu hướng dòng tiền và hoạt động giao dịch của các quỹ ETF thường lặp lại theo 3 giai đoạn: (1) Đầu năm đến cuối tháng 5, dòng tiền rót ròng mạnh vào các quỹ ETF đi kèm với trạng thái giao dịch Premium khá lớn, (2) Từ đầu tháng 6 đến cuối tháng 8, dòng tiền bắt đầu rút ròng và trạng thái Premium bắt đầu chuyển sang Discount, (3) Đầu tháng 9 đến cuối tháng 12, dòng tiền rót ròng nhẹ và trạng thái Premium xuất hiện trở lại nhưng ở mức thấp.

Để có thể thấy rõ hơn, chúng ta có sẽ xem xét số liệu thống kê trong 3 năm gần đây – thời gian bùng nổ giao dịch của các quỹ ETF.

Năm 2011: Theo số liệu của IndexUniverse, giai đoạn từ đầu tháng 01 đến ngày 31/5/2011, dòng tiền rót ròng vào quỹ Vietnam Market Vectors ETF (V.N.M) với giá trị 99.74 triệu USD. Giai đoạn từ tháng 6 đến 31/8/2011, dòng tiền rút ròng khoảng 19.95 triệu USD. Sau đó, từ đầu tháng 9 đến tháng 12, dòng tiền rót ròng trở lại với giá trị 12.64 triệu USD.

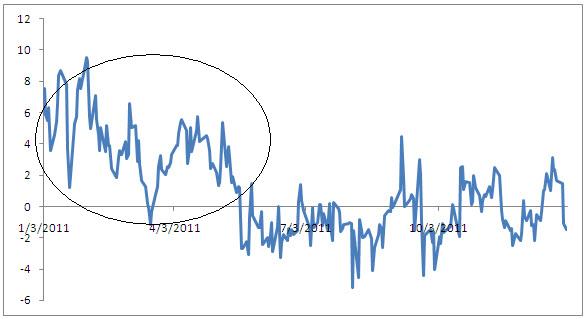

Biểu đồ 1: Premium/Discount của quỹ V.N.M trong năm 2011 (Nguồn: Van Eck Global)

Từ biểu đồ trên, có thể thấy trong giai đoạn từ đầu tháng 01 đến cuối tháng 5, quỹ V.N.M giao dịch với Premium khá cao, trung bình đạt khoảng 3.6%. Tuy nhiên, sau đó, trạng thái Discount bắt đầu xuất hiện từ đầu tháng 6 và kéo dài cho đến cuối tháng 8, với tỷ lệ % Discount trung bình quanh mức 1.3%.

Giai đoạn từ đầu tháng 9 đến cuối tháng 12, trạng thái Premium xuất hiện trở lại xen kẽ với trạng thái Discount. Tỷ lệ % Premium trung bình chỉ dao động quanh mức 0.04%.

Việc dòng tiền rót ròng mạnh vào V.N.M ở giai đoạn đầu năm khiến quỹ này sẽ tiến hành thu mua cổ phiếu thành phần ở trên TTCK Việt Nam. Thêm vào đó, trạng thái Premium lớn xuất hiện cũng tạo điều kiện cho các nhà tạo lập thực hiện Arbitrage, nghiệp vụ này được thực hiện bằng cách mua vào cổ phiếu thành phần và bán ra chứng chỉ quỹ ETF.

Điều này cũng góp phần giải thích giao dịch mua ròng mạnh của khối ngoại trong giai đoạn đầu năm 2011. Cụ thể, theo thống kê của Vietstock, từ đầu tháng 01 đến cuối tháng 5/2011, khối ngoại đã mua ròng tổng cộng đến 2,326.7 tỷ đồng trên HOSE.

Năm 2012: Số liệu thống kê của IndexUniverse cho thấy từ đầu tháng 01 đến 31/5/2012, dòng tiền rót ròng vào quỹ V.N.M đạt giá trị đến 62.65 triệu USD. Giai đoạn từ tháng 6 đến 31/8/2012, dòng tiền lại rút ròng khoảng 13.31 triệu USD. Nhưng từ đầu tháng 9 đến tháng 12, dòng tiền rót ròng trở lại với giá trị 12.53 triệu USD.

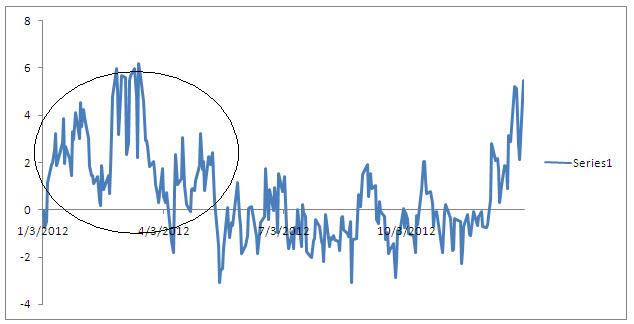

Biểu đồ 2: Premium/Discount của quỹ V.N.M trong năm 2012 (Nguồn: Van Eck Global)

Tương tự như năm 2011, có thể thấy rõ trạng thái Premium duy trì ở mức khá cao liên tục trong giai đoạn từ đầu tháng 01 đến cuối tháng 5, trung bình đạt khoảng 1.8%. Sang giai đoạn sau đó, từ đầu tháng 6 đến cuối tháng 8, quỹ này bắt đầu chuyển sang trạng thái Discount với tỷ lệ trung bình khoảng 0.67%.

Giai đoạn từ đầu tháng 9 đến cuối tháng 12, trạng thái Premium xuất hiện trở lại xen kẽ với trạng thái Discount, tỷ lệ trung bình ở mức 0.2%.

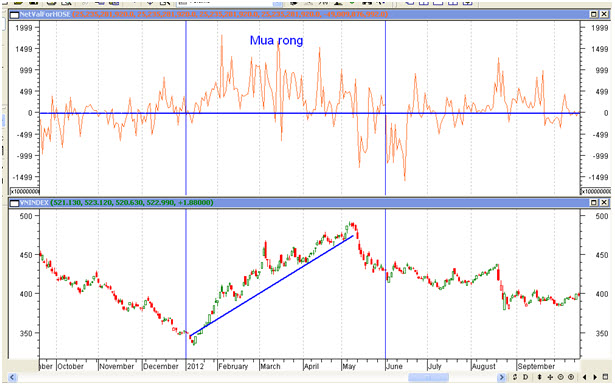

Chúng ta cũng chứng kiến một hiện tượng tương tự là khối ngoại mua ròng mạnh đến 3,612.5 tỷ đồng trên HOSE (đã loại trừ những phiên giao dịch đột biến) trong giai đoạn từ đầu tháng 01 đến cuối tháng 5/2012.

Đáng chú ý là việc mua ròng mạnh của khối ngoại trong giai đoạn này là động lực chính giúp cho chỉ số VN-Index tăng trưởng mạnh mẽ từ 350 điểm (03/01) lên 429.2 điểm (31/5), tương ứng với mức tăng 22.6%.

Biểu đồ 3: Giao dịch của khối ngoại và chỉ số VN-Index trong năm 2012 (Nguồn: VietstockUpdater)

Năm 2013: Hiện tượng của hai năm 2011 và 2012 tiếp tục lặp lại khi dòng tiền rót ròng vào quỹ V.N.M trong giai đoạn đầu tháng 01 đến 31/5/2013 tăng lên mức 93.57 triệu USD. Giai đoạn từ tháng 6 đến 31/8/2013, dòng tiền rút ròng khoảng 54.01 triệu USD ra khỏi quỹ ETF này; nhưng lại rót ròng trở lại với giá trị 27.32 triệu USD từ đầu tháng 9 đến tháng 12.

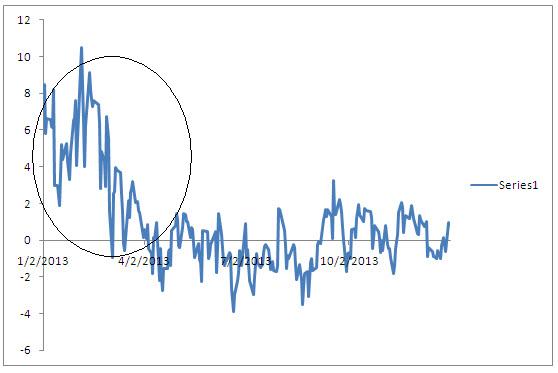

Biểu đồ 4: Premium/Discount của quỹ V.N.M trong năm 2013 (Nguồn: Van Eck Global)

Biểu đồ trên cho thấy trong giai đoạn từ đầu tháng 01 đến cuối tháng 5, trạng thái Premium tiếp tục xuất hiện ở mức trung bình khoảng 2.5%. Từ đầu tháng 6 đến cuối tháng 8, V.N.M giao dịch ở trạng thái Discount trung bình ở mức 1.1%. Từ đầu tháng 9 đến cuối tháng 12, trạng thái Premium xuất hiện trở lại xen kẽ với Discount, tỷ lệ Premium/Discount quanh mức 0.45%.

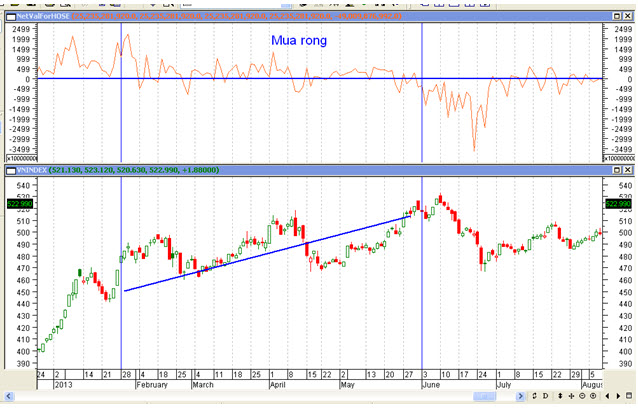

Giống như hai năm trước đó, khối ngoại mua ròng mạnh trong 5 tháng đầu năm trên HOSE với giá trị lên đến 5,403 tỷ đồng. Đây cũng là động lực chính giúp cho chỉ số VN-Index tăng trưởng mạnh từ 418.35 điểm (02/01) lên 518.39 điểm (31/), tương ứng với mức tăng 24%.

Biểu đồ 5: Giao dịch của khối ngoại và chỉ số VN-Index trong năm 2013 (Nguồn: VietstockUpdater)

Kết luận: Thống kê và phân tích trên cho thấy thấy tính chu kỳ khá rõ ràng của quỹ ETF trong 3 năm gần đây. Điều này góp phần giải thích hoạt động mua ròng mạnh của khối ngoại trong giai đoạn 5 tháng đầu năm và cũng là động lực chính giúp TTCK Việt Nam tăng trưởng mạnh mẽ trong thời gian này.

Nhiều khả năng việc mua ròng của khối ngoại trong giai đoạn đầu năm sẽ lặp lại trong năm 2014, khi đã xuất hiện những tín hiệu về tính chu kỳ của quỹ ETF như: (1) Từ đầu năm 2014 đến nay, dòng tiền rót ròng vào quỹ V.N.M đạt 5.74 triệu USD, (2) Trạng thái Premium cũng đã xuất hiện với mức trung bình đạt 2.2%, (3) Khối ngoại đang mua ròng rất mạnh trên HOSE trong giai đoạn này với giá trị 1,382.6 tỷ đồng.

Nếu tính chu kỳ tiếp tục lặp lại thì chiến thuật trading hiệu quả nhất là gom cổ phiếu bluechip, nhất là các mã nằm trong rổ tính chỉ số của quỹ ETF, với kỳ vọng các mã cổ phiếu này sẽ tăng mạnh đến cuối tháng 5.

Hữu Trọng

công lý

|