|

Nhìn lại những cuộc đổi chủ ngân hàng (Phần 5)

Những thương vụ đổi chủ của các ngân hàng khá rầm rộ và tốn không ít giấy mực gần đây gợi nhớ đến những cái tên như VietABank, TienPhongBank, Techcombank, MaritimeBank, GPBank và Sacombank. Khác với sáp nhập hay hợp nhất, việc thay đổi cơ cấu sở hữu và hội đồng quản trị của những đơn vị trên không làm mất đi các thương hiệu, và đây cũng là những hoạt động thường thấy trên các thị trường chứng khoán.

LienVietPostBank và hàng ngàn tỷ đồng tài trợ vốn giá rẻ cho “chính chủ” Him Lam

Quy mô hoạt động của LPB mở rộng đáng kể sau khi sáp nhập với Công ty Dịch vụ Tiết kiệm Bưu điện. Tuy nhiên, quan hệ trong “đại gia đình” Liên Việt cũng phức tạp không kém, và thậm chí ngân hàng này còn đang tài trợ hàng ngàn tỷ đồng vốn giá rẻ cho chính cổ đông sáng lập CTCP Him Lam.

Ra đời theo trào lưu “nhà nhà” thành lập ngân hàng. Cổ đông sáng lập kinh doanh bất động sản, thương mại, hàng không

Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank - LPB) tiền thân là Ngân hàng Liên Việt (LienVietBank), được thành lập theo Giấy phép số 91/GP-NHNN ngày 28/03/2008 của Thống đốc Ngân hàng Nhà nước Việt Nam. Vốn điều lệ khi thành lập là 3,300 tỷ đồng.

Tại thời điểm LienVietBank ra đời, việc thành lập ngân hàng đang là mốt thời thượng và cổ phiếu ngân hàng được coi là cổ phiếu “vua” với mức sinh lời hấp dẫn. Việc kêu gọi vốn từ nhà đầu tư để thành lập ngân hàng cũng trở nên dễ dàng.

Vì vậy, không có gì bất ngờ khi các cổ đông sáng lập của Liên Việt Bank đều là những công ty ngoài ngành tài chính ngân hàng, gồm có:

- CTCP Him Lam

- Tổng Công ty Thương mại Sài Gòn (SATRA)

- Công ty Dịch vụ Hàng không Sân bay Tân Sơn Nhất (SASCO)

Chỉ một năm sau khi thành lập, năm 2009, LPB đã có đợt tăng vốn điều lệ đầu tiên thêm 350 tỷ đồng, từ mức 3,300 tỷ đồng ban đầu lên 3,650 tỷ đồng.

Theo phương án tăng vốn điều lệ năm 2009, cổ đông hiện hữu được quyền mua thêm số cổ phần mới bằng 5% tổng số cổ phần đang sở hữu với giá phát hành bằng mệnh giá (10,000 đồng/cp). Đối tác chiến lược do HĐQT lựa chọn và cán bộ nhân viên có quyền mua 18.5 triệu cổ phần với giá phát hành tối thiểu 10,000 đồng/cp.

Sáp nhập với Dịch vụ Tiết kiệm Bưu điện (VPSC) với giá “4 chấm”

Quy mô của LPB chỉ có bước đột phá sau khi sáp nhập với Công ty Dịch vụ Tiết kiệm Bưu điện (VPSC), trực thuộc Tổng Công ty Bưu chính Việt Nam (VnPost). VnPost trước đây thuộc quyền quản lý của Tập đoàn Bưu chính Viễn thông Việt Nam (VNPT); nhưng vừa được yêu cầu chuyển về Bộ Thông tin và Truyền thông trước ngày 01/01/2013 và đổi tên thành Tổng công ty Bưu điện Việt Nam.

Ngày 21/02/2011, bằng văn bản số 244/TTg-ĐMDN, Chính phủ đã đồng ý chủ trương cho VnPost góp vốn bằng giá trị công ty VPSC và tiền mặt vào LienVietBank, đồng thời đổi tên ngân hàng thành LienVietPostBank.

Việc sáp nhập đã được thực hiện ngay trong tháng 7/2011. VPSC được định giá 360 tỷ đồng (tương đương với phần vốn góp của VnPost) và khi sáp nhập đã giúp vốn điều lệ của LPB tăng tương ứng từ mức 5,650 tỷ lên 6,010 tỷ đồng.

Phó chủ tịch HĐQT LPB, ông Nguyễn Đức Hưởng cho biết ngân hàng này đã phải trả gấp 4 lần mệnh giá để mua được VPSC, sau khi vượt qua 20 ứng viên khác. Đáng lưu ý là sau khi sáp nhập, LBP sẽ phải gánh khoản lỗ 145 tỷ đồng phát sinh trong quá khứ ở VPSC – xem thêm thông tin bên dưới.

Trước đó, LPB cũng đã có đợt tăng vốn từ 3,650 tỷ đồng lên 5,650 tỷ đồng bằng cách chuyển đổi 2,000 tỷ đồng trái phiếu chuyển đổi (TPCĐ) phát hành trong năm 2011.

Theo phương án phát hành TPCĐ này, LPB phát hành 20 triệu trái phiếu; trong đó gồm 10.95 triệu TPCĐ cho cổ đông hiện hữu với tỷ lệ 100:3; 2 triệu trái phiếu cho CBCNV, cán bộ chủ chốt của LPB; 450 ngàn trái phiếu cho CBCNV, cán bộ chủ chốt của VPSC; 6.6 triệu trái phiếu cho các cá nhân, tổ chức khác.

Đầu năm 2012, LPB đã phát hành 450 tỷ đồng vốn cổ phần cho VnPost theo thoả thuận và tăng vốn lên 6,460 tỷ đồng.

Như vậy, sau thương vụ sáp nhập với VPSC, tính đến hiện tại (quý 3/2012) quy mô của LPB đã tăng trưởng mạnh mẽ khi vốn điều lệ tăng gần gấp đôi, tổng tài sản tăng hơn 8 lần so với cuối năm 2008.

Nhận được gì từ Dịch vụ Tiết kiệm Bưu điện (VPSC)?

VnPost góp vốn vào LPB bằng cả tiền mặt (450 tỷ đồng) và giá trị công ty VPSC (360 tỷ đồng). Đây là thương vụ đầu tiên trong lĩnh vực tài chính – ngân hàng mà một tổng công ty nhà nước góp vốn vào một doanh nghiệp cổ phần bằng cả tiền mặt và tài sản. Đồng thời, LPB cũng là mô hình ngân hàng bưu điện đầu tiên được thành lập ở Việt Nam.

VPSC đi vào hoạt động từ tháng 05/1999 và có hơn 10,000 điểm giao dịch khắp các tỉnh thành trên cả nước. LPB rõ ràng có thể tận dụng lợi thế mạng lưới này để đẩy mạnh việc huy động vốn, mà nếu không sáp nhập với VPSC thì phải mất một thời gian rất lâu mới có thể gầy dựng được.

Tuy vậy, không phải tất cả đều tích cực. Mô hình hoạt động đặc thù của VPSC là huy động vốn từ dân cư (theo lãi suất thị trường) và sau đó phải gửi vào Ngân hàng Phát triển Việt Nam và Ngân hàng Chính sách Xã hội để cho vay ưu đãi. Chính điều này đã khiến VPSC phát sinh khoản lỗ đến 145 tỷ đồng trước khi sáp nhập vào LPB.

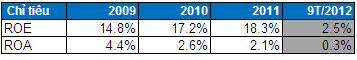

Bên cạnh khoản lỗ từ VPSC, quy mô gia tăng nhanh chóng cũng khiến cho các khoản chi phí tiền lương, quản lý… dễ dàng tăng mạnh và đã ảnh hưởng không nhỏ đến hiệu quả hoạt động của ngân hàng sau sáp nhập. Hiệu quả khai thác tài sản của LPB đã đi xuống rõ rệt trong năm 2011 và đặc biệt là 9 tháng đầu năm 2012.

Cổ đông lớn của LPB là ai? Quan hệ trong “đại gia đình” Liên Việt thế nào?

Tỷ lệ sở hữu của 3 cổ đông sáng lập LPB là CTCP Him Lam, Tổng Công ty Thương mại Sài Gòn (SATRA) và Công ty Dịch vụ Hàng không Sân bay Tân Sơn Nhất (SASCO) cho đến nay vẫn chưa hề được công bố rộng rãi.

Trong một chia sẻ không chính thức cuối năm 2010, ông Dương Công Minh, Chủ tịch HĐQT Him Lam và cũng là Chủ tịch HĐQT LPB nói rằng Him Lam hiện đang nắm giữ hơn 30% vốn điều lệ của LPB.

Trong khi đó, với tổng giá trị 810 tỷ đồng trong hai lần góp vốn, tính đến ngày 30/06/2012, VnPost đang nắm khoảng 12.5% vốn điều lệ của LPB.

Ngoài ra, báo cáo quản trị ngân hàng 6 tháng đầu năm 2012 còn cho thấy Liên Việt Holdings (Ông Dương Công Minh là Chủ tịch HĐQT) đang nắm gần 4.9%, CTCP Đầu tư Tài chính Tô Gi nắm 4.3% và CTCK Liên Việt có tỷ lệ nắm giữ gần 9.5%.

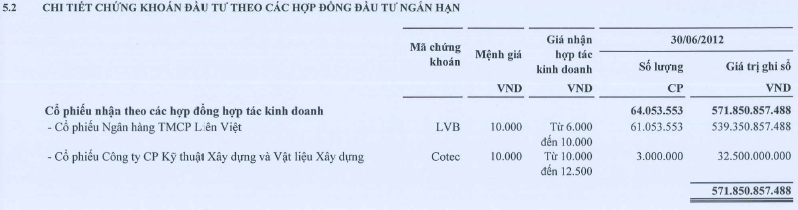

Khoản đầu tư vào LPB của CTCK Liên Việt tương đương 61 triệu cổ phiếu (giá trị ghi sổ là 539 tỷ đồng), được hạch toán dưới khoản mục Đầu tư tài chính ngắn hạn theo hợp đồng hợp tác đầu tư.

Quan hệ trong “đại gia đình” Liên Việt cũng phức tạp không kém các ngân hàng khác khi LPB (tính đến 30/06/2012) đang đầu tư tại CTCK Liên Việt với tỷ lệ nắm giữ 11% vốn điều lệ của công ty này và ông Nguyễn Đức Hưởng (Phó Chủ tịch HĐQT LPB) đang đảm nhiệm chức vụ Phó Chủ tịch HĐQT. Bên cạnh đó, tính đến thời điểm 30/06/2012, LPB cũng đang cho CTCK Liên Việt vay 583.5 tỷ đồng thông qua con đường trái phiếu.

Hàng ngàn tỷ đồng trong những phi vụ tài trợ vốn giá rẻ cho “chính chủ” Him Lam

Thông tin về cơ cấu sở hữu ở trên cho thấy, dường như CTCP Him Lam đang là cổ đông đơn lẻ có tiếng nói “nặng ký” nhất ở LPB; và như đã đề cập, ông Dương Công Minh, Chủ tịch HĐQT Him Lam cũng đang là Chủ tịch HĐQT của LPB.

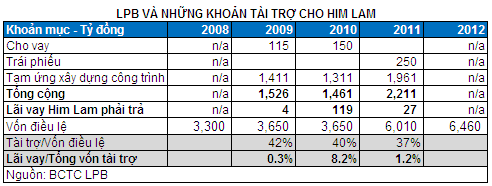

Với thực tế này, không có gì đáng ngạc nhiên khi LPB đang tài trợ hàng ngàn tỷ đồng cho chính cổ đông sáng lập HimLam. Số dư thể hiện trên BCTC kiểm toán hàng năm cho thấy Him Lam được hưởng lợi khá nhiều từ hình thức tài trợ không phải trả lãi suất (hoặc lãi suất rất thấp) là Tạm ứng xây dựng công trình.

Với số dư vốn tài trợ tổng cộng hơn 2,200 tỷ đồng cuối năm 2011 (để ý đây là số dư cuối năm) nhưng chi phí lãi vay mà Him Lam phải trả cho LPB vỏn vẹn chỉ có 27 tỷ đồng, tương ứng tỷ lệ 1.2%!

Điểm đáng chú ý khác là số tiền LPB tài trợ cho Him Lam chiếm khoảng 40% vốn điều lệ, lớn hơn rất nhiều số tiền Him Lam góp vốn vào ngân hàng này.

CTCP Him Lam (cổ đông sáng lập của LPB) đang làm gì?

Được thành lập từ tháng 9/1994, CTCP Him Lam hoạt động chủ yếu trong lĩnh vực bất động sản. Ngoài ra, công ty này còn tham gia vào các lĩnh vực tài chính, phát triển nguồn nhân lực… Vốn điều lệ tính đến năm 2010 là 6,500 tỷ đồng.

Đến năm 2010 Him Lam giữ vai trò công ty mẹ và có 5 đơn vị trực thuộc, 15 công ty thành viên và 8 công ty liên kết.

Tính đến hết tháng 6/2010, Him Lam đã tiến hành đầu tư và xây dựng trên 30 dự án bất động sản. Trong đó, nổi bật nhất là Khu nhà ở Đồng Diều (Phường 4, Quận 8, TPHCM), Khu nhà ở 6A Him Lam (Bình Hưng, Huyện Bình Chánh, TPHCM ) và đặc biệt là Khu đô thị mới Him Lam Kênh Tẻ tại Phường Tân Hưng, Quận 7, TPHCM với quy mô lên đến 58.3 ha…

Ông Dương Công Minh, Chủ tịch HĐQT, hiện đang nắm cổ phần chi phối tại Him Lam. Ông Minh hiện cũng đang là Chủ tịch HĐQT của LPB và Chủ tịch HĐQT của CTCP Liên Việt Holdings.

Duy Nam (Vietstock)

Finfonet

Xem thêm:

* MaritimeBank: Sóng gió biển cả quật ngã một thương hiệu

* VPBank: Cổ đông “lạ” Châu Thổ và sự “biến mất” bí ẩn của Techcombank

* VietABank: Tập đoàn Việt Phương “soán ngôi” Chủ tịch từ S.J.C

* TienPhongBank: Câu chuyện về đứa con đẻ của FPT

|