|

Vui buồn chuyện giảm nợ tăng vốn

Tình trạng lợi ích nhóm trong ngành ngân hàng đang khiến cho dòng vốn cứu trợ doanh nghiệp đi không đúng địa chỉ, thậm chí nảy sinh xu hướng ngân hàng thôn tính doanh nghiệp hay các dự án tiềm năng. Không có vốn, doanh nghiệp phải phá sản hoặc đối mặt với nguy cơ bị các nhóm lợi ích thâu tóm. Đó là lời cảnh báo của một số đại biểu Quốc hội tại phiên họp Quốc hội vào cuối tháng 5 vừa qua.

Lời cảnh báo trên không phải vô căn cứ khi từ đầu năm đến nay, nhiều công ty đã phải bán đi các dự án tiềm năng, hoặc chia sẻ quyền sở hữu doanh nghiệp với ngân hàng để thoát cảnh nợ nần. Chẳng hạn như việc Tập đoàn Thái Hòa đã bán dự án cà phê tại Điện Biên cho ngân hàng để trả nợ, hay kế hoạch chuyển 500 tỉ đồng nợ thành vốn chủ sở hữu của Công ty Thủy sản Bình An (Bianfishco).

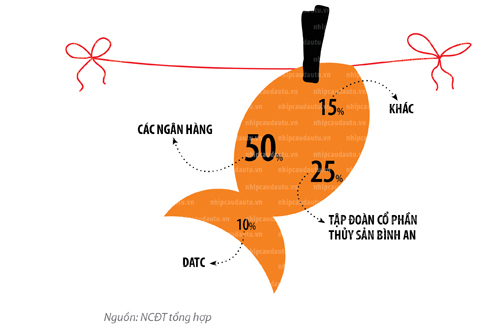

Cơ cấu cổ đông dự kiến của Bianfishco sau tái cơ cấu và tăng vốn điều lệ

|

Bước ngoặt tài chính của Bianfishco

Chuyển nợ thành vốn góp được coi là giải pháp cuối cùng cứu Bianfishco khỏi tình trạng nợ nần hiện nay. Thành lập từ năm 2005, Bianfishco đã tạo nên thương hiệu với các dự án đình đám như nhà máy Collagen đầu tiên tại Việt Nam hay xây dựng Viện Nghiên cứu Thủy sản. Thế nhưng, giờ đây những gì người ta nhớ về Bianfishco chỉ là nợ.

Theo công bố mới nhất, đơn vị này đang nợ các tổ chức tín dụng 988 tỉ đồng, nợ các doanh nghiệp 78 tỉ đồng và nợ các hộ dân nuôi cá 235 tỉ đồng. Để giải quyết khoản nợ này, ông Trần Văn Trí, Tổng Giám đốc Bianfishco, trong buổi làm việc với các chủ nợ vào đầu tháng 6 vừa qua, đã đề nghị chuyển khoản nợ vay 500 tỉ đồng thành vốn góp.

Nếu chuyển đổi thành công, Bianfishco sẽ thoát được cái vòng luẩn quẩn do vay nợ quá nhiều (vay quá nhiều - lợi nhuận không đủ trả lãi - công ty thua lỗ - không vay được vốn - thiếu vốn kinh doanh - tiếp tục thua lỗ).

Khi đó, tỉ lệ nợ/vốn chủ sở hữu của Bianfishco sẽ giảm xuống, giúp Công ty dễ dàng hơn trong việc thương thảo để vay thêm vốn. Tài sản của Công ty cũng có thể lần nữa được sử dụng để thế chấp vay vốn. Ngoài ra, Bianfishco còn giảm được ước tính 14 tỉ đồng lãi vay mỗi tháng, thậm chí nhiều hơn, nhờ giảm được tiền lãi phạt trả chậm.

Ngoài tác động về mặt tài chính nêu trên, tuyên bố của luật sư Nguyễn Trường Thành, đại diện cho các nông dân, cho thấy còn có tác động tích cực về mặt tâm lý: “Với điều kiện là tất cả các ngân hàng ngồi đây phải cùng hùn vốn vào Bianfishco thì người nông dân mới yên tâm hợp tác và tiếp tục bán cá”. Không những thế, người lao động cũng yên tâm làm việc cho Công ty. Rõ ràng, việc chuyển nợ thành vốn góp có lợi về nhiều mặt cho Bianfishco.

Sau khi cơ cấu lại nợ vay, Bianfishco sẽ tăng vốn điều lệ từ 500 tỉ đồng lên 1.200 tỉ đồng. Trong đó, các ngân hàng sẽ nắm giữ 50% vốn, Công ty Mua bán nợ và tài sản tồn đọng của doanh nghiệp (DATC) nắm 10%. Theo ông Phạm Thanh Quang, Tổng Giám đốc DATC, việc mua nợ của Bianfishco gắn chặt với hoạt động của nhà máy thủy sản và thương hiệu Bình An. Nếu Công ty cố gắng tập trung vào ngành nghề cốt lõi, ổn định sản xuất, khả năng thu hồi vốn là có thể.

“Ý đồ” người mua nợ

Quá trình tái cơ cấu của Bianfishco chỉ mới bắt đầu, nên chưa thể khẳng định sự thành công của nó. Tuy nhiên, thực tế cho thấy nhiều doanh nghiệp khác với sự tham gia của DATC đã thành công trong quá trình này. Công ty Cổ phần Đường Kon Tum (KTS) là một ví dụ.

KTS được thành lập theo chương trình mía đường quốc gia. Thế nhưng, từ năm 2008 trở về trước, doanh nghiệp này hầu như không có lãi. Tính đến tháng 3.2007, tổng số nợ của KTS đã lên đến 129 tỉ đồng, âm vốn chủ sở hữu hơn 36 tỉ đồng.

Tháng 7.2008, DATC đã phải vào cuộc để xử lý số nợ tại KTS bằng cách chuyển hơn 20,5 tỉ đồng nợ vay thành vốn góp cổ phần, chiếm 68% vốn điều lệ. Sau khi tham gia vào hoạt động điều hành, DATC đã thực hiện tái cấu trúc doanh nghiệp như định vị lại lao động tại các vị trí trên dây chuyền sản xuất, tinh gọn bộ máy quản lý, đầu tư nâng cấp và áp dụng đồng bộ công nghệ thông tin trong công tác quản lý.

Ngoài ra, DATC còn giúp quy hoạch lại vùng nguyên liệu của KTS, tạo tiền đề cho sự phát triển bền vững của Công ty những năm sau này. Gần 1 năm sau, KTS đã trả hết nợ vay và đã có lãi trở lại. Từ năm 2009 đến nay, lợi nhuận trước thuế của Công ty đều tăng trung bình 135%/năm.

Có vẻ như việc chuyển nợ thành vốn chủ sở hữu không phải là điều quá tệ với các ông chủ doanh nghiệp. Ít nhất họ cũng tránh khỏi cảnh phá sản và giữ lại được một phần doanh nghiệp của mình.

Nguy cơ doanh nghiệp bị thôn tính chỉ mới ở dạng tiềm năng. Nghi vấn về quốc hữu hóa khi có sự vào cuộc của DATC được loại bỏ với động thái thoái vốn của đơn vị này tại nhiều doanh nghiệp như Sadico Cần Thơ, KTS.

Còn về phía ngân hàng, chủ nợ quan trọng nhất trong quá trình tái cấu trúc doanh nghiệp thì khả năng họ mua lại doanh nghiệp, tham gia vào quản lý, kinh doanh là rất thấp. Bởi lẽ, đầu tư mua lại doanh nghiệp cũng đồng nghĩa với việc tham gia điều hành trong một ngành mà ngân hàng không có chuyên môn. Hơn nữa, việc chuyển đổi từ nợ sang vốn chủ sở hữu đối với phần đông ngân hàng Việt Nam chỉ là biện pháp kỹ thuật để lách khoản nợ xấu trên bảng cân đối kế toán.

Thế nhưng, đối với những ngân hàng con của một tập đoàn thì câu chuyện sẽ khác. Ngân hàng không có chuyên môn nhưng công ty khác trong cùng tập đoàn lại hoàn toàn có thể. Do vậy, cũng không loại trừ khả năng các tập đoàn lớn thông qua con đường này để thôn tính những doanh nghiệp tiềm năng.

Một chủ nợ nữa của doanh nghiệp là nhà cung cấp. Đối với những công ty có tham vọng, đây cũng sẽ là cơ hội để họ mở rộng kinh doanh theo chiều dọc.

Hỏa Ca

nhịp cầu đầu tư

|