|

Chứng khoán HSC thông qua phương án tăng vốn vượt 10 ngàn tỷ, ước lãi 2024 đạt 1.3 ngàn tỷ đồng

Chiều ngày 04/12, CTCP Chứng khoán TP.HCM (HSC, HOSE: HCM) đã tổ chức ĐHĐCĐ bất thường lần 1 năm 2024 thảo luận về phương án tăng vốn thêm gần 3.6 ngàn tỷ đồng, nâng vốn vượt 10 ngàn tỷ đồng.

ĐHĐCĐ bất thường năm 2024 của Chứng khoán HSC tổ chức chiều 04/12/2024

|

Tại Đại hội, cổ đông HCM đã thông qua phương án phát hành cổ phiếu cho cổ đông hiện hữu với tỷ lệ 50%, tương đương chào bán gần 360 triệu cp. Giá chào bán dự kiến 10,000 đồng/cp. Nguồn vốn thu được sẽ dùng để bổ sung vốn cho hoạt động cho vay giao dịch ký quỹ (margin, 70%) và tự doanh (30%).

Chia sẻ với cổ đông, ông Trịnh Hoài Giang - Tổng Giám đốc HCM cho biết cuối quý 3, Công ty ở top cuối trong 10 công ty có vốn chủ sở hữu lớn nhưng đứng thứ 4 về dư nợ cho vay trên thị trường. Điều này cho thấy khả năng cho vay của HCM rất tốt. Việc tăng dư địa cho vay đồng thời cung cấp dịch vụ mới là giao dịch không ký quỹ (non pre-funding) đặt ra yêu cầu tăng vốn với Công ty.

Ngoài ra, với số tiền thu về từ đợt chào bán, HCM sẽ tham gia thêm vào thị trường trái phiếu để cung cấp sản phẩm quản lý tài sản.

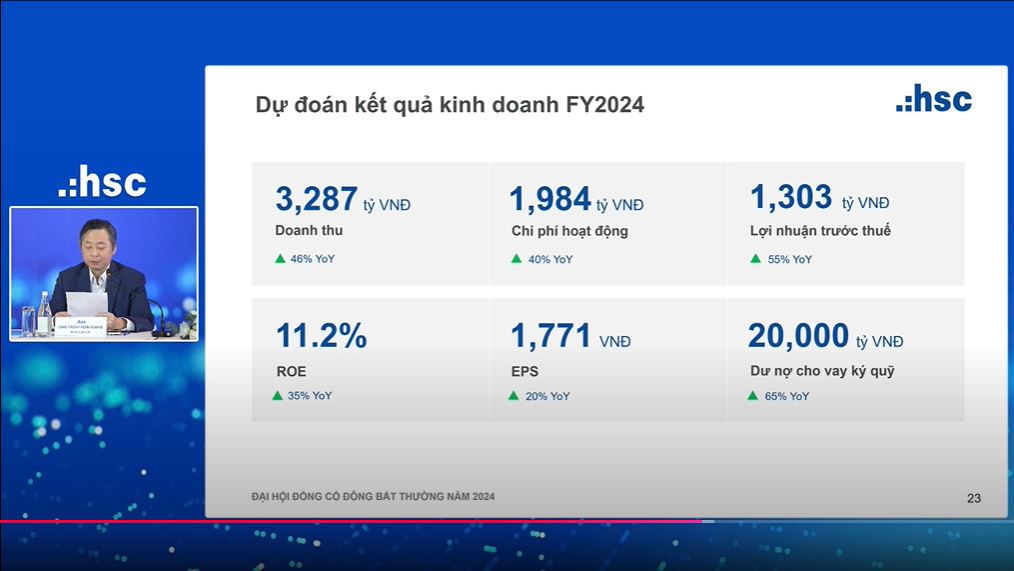

Tại đại hội, Tổng Giám đốc HCM cũng hé lộ dự báo kết quả hoạt động kinh doanh 2024. Theo đó, doanh thu ước đạt 3.3 ngàn tỷ đồng, tăng 46%. Lãi trước thuế đạt từ 1.3 - 1.4 ngàn tỷ đồng, tăng 55%. Ông Giang cho biết lợi nhuận khả năng sẽ ở mức cao nhờ các nguồn thu nhập có thể đến vào cuối năm hoặc đầu năm sau. ROE ước đạt hơn 11%. Dư nợ cho vay 20 ngàn tỷ đồng, tăng 65%.

Ông Trịnh Hoài Giang - Tổng Giám đốc HSC chia sẻ dự báo kết quả kinh doanh 2024

|

Trả lời câu hỏi cổ đông về đợt tăng vốn, ông Trịnh Hoài Giang nhận định việc tăng vốn là rất cần thiết và cấp bách. Thay vì trình ĐHĐCĐ tháng 4 năm sau thì Công ty quyết định trình vào 12 tháng năm nay. Có hai lý do: thứ nhất, HSC đã gần chạm trần cho vay theo quy định pháp luật. Mặc dù thị trường hiện tại không mạnh nhưng nhu cầu vay vốn của nhà đầu tư rất cao. Nếu thị trường có đợt tăng mạnh thì nhu cầu sẽ còn cao hơn. Do vậy, Công ty xác định tăng vốn càng sớm càng tốt.

Thứ hai, từ 02/11, thị trường có dịch vụ mới là non pre-funding cho nhà đầu tư nước ngoài, HSC cũng cần chuẩn bị cho sản phẩm này. Hiện tại chưa có nhà đầu tư nước ngoài nào vi phạm việc thanh toán chậm nhưng cần có dư địa để phòng ngừa trường hợp rủi ro.

Về khả năng tăng vốn trong tương lai, Chủ tịch HĐQT Johan Nyvene chia sẻ, với định hướng công ty hàng tỷ USD, HCM cần có nguồn vốn tương xứng. Thị trường tài chính Việt Nam sẽ còn phát triển và đó cũng là trọng tâm kế hoạch của Chính phủ. Sắp tới, TTCK cần đạt được việc nâng hạng từ cận biên sang mới nổi đặt ra thách thức cạnh tranh với các định chế trong nước và thế giới. Do đó, HCM sẽ còn nhiều đợt tăng vốn, thời điểm tùy theo tình hình thị trường và chiến lược kinh doanh.

Chí Kiên

FILI

|