|

SAB - Giảm liên tục từ 2018 tới nay, giá đã rẻ hay chưa?

Với thế mạnh là doanh nghiệp sở hữu các thương hiệu bia nổi tiếng và lâu đời trên thị trường Việt Nam, Tổng Công ty cổ phần Bia - Rượu - Nước giải khát Sài Gòn (HOSE: SAB) hiện cung cấp ra thị trường với sản lượng lớn, đáp ứng nhu cầu của người tiêu dùng ngày càng tăng. Tuy nhiên, kết quả từ mô hình định giá cho thấy giá SAB hiện tại chưa hấp dẫn cho đầu tư dài hạn dù đã giảm khá nhiều trong các năm qua.

Nghị định 100 và thuế tiêu thụ đặc biệt gây khó khăn cho ngành bia

Nghị định 100/2019/NĐ-CP thay thế Nghị định 46/2016/NĐ-CP có hiệu lực từ 1/1/2020, quy định mức xử phạt tối đa với các hành vi vi phạm về nồng độ cồn cao hơn nhiều đối với các vi phạm giao thông.

Bên cạnh Nghị định 100 của Chính phủ, Bộ Tài chính mới đây cũng có tờ trình về dự thảo sửa Luật Thuế tiêu thụ đặc biệt gửi đến Chính phủ về một số mặt hàng có hại cho sức khỏe, trong đó bao gồm rượu, bia. Bộ Tài chính cho rằng, rượu, bia nếu lạm dụng sẽ gây nhiều tác hại đến sức khỏe của người tiêu dùng, ảnh hưởng đến an ninh trật tự, an toàn giao thông.

Đây sẽ là thử thách lớn đối với các doanh nghiệp ngành sản xuất đồ uống có cồn nói chung và SAB nói riêng. Điều này cũng đòi hỏi SAB phải tìm cách ứng phó với những khó khăn trên nếu muốn duy trì sự tăng trưởng trong giai đoạn tiếp theo.

Thập diện mai phục, đâu là lối thoát?

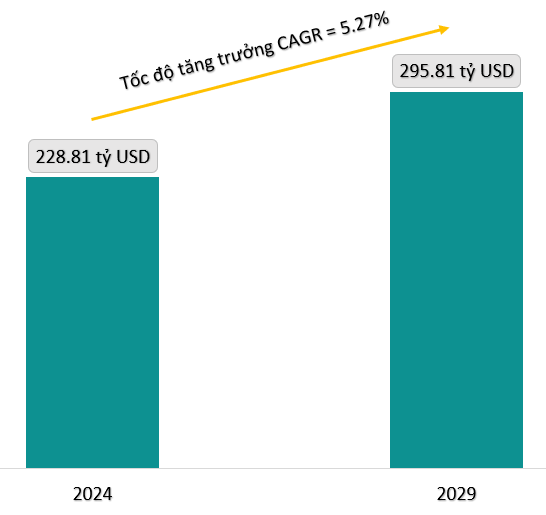

Thứ nhất, theo Mordor Intelligence, quy mô thị trường bia Châu Á - Thái Bình Dương ước tính đạt 228.81 tỷ USD vào năm 2024 và dự kiến sẽ đạt 295.81 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5.27% trong giai đoạn dự báo (2024-2029). Những thay đổi đáng kể trong lối sống xã hội của người dân lao động đã góp phần lớn vào sự tăng trưởng của thị trường bia Châu Á - Thái Bình Dương. Thu nhập khả dụng tăng lên đã dẫn đến nhu cầu cao về bia cao cấp và đắt tiền của người tiêu dùng.

Tăng trưởng quy mô thị trường bia Châu Á - Thái Bình Dương giai đoạn 2024-2029

Nguồn: Mordor Intelligence

BMI (một công ty con của Fitch Solutions) đã dự báo rằng, chi tiêu cho đồ uống có cồn của Việt Nam dự kiến sẽ tăng trung bình 10%-11% cho đến năm 2027. Đây là mức tăng trưởng ấn tượng và giúp đảm bảo sự phát triển cho các doanh nghiệp trong ngành.

Thứ hai, xu hướng của người tiêu dùng đối với đồ uống có lượng cồn thấp đã thúc đẩy đáng kể thị trường bia. Nhận thức về sức khỏe ngày càng tăng của người dân và việc thúc đẩy sử dụng các thành phần tự nhiên mang lại nhiều cơ hội hơn cho thị trường bia cao cấp. Do đó, những công ty hàng đầu đang khai thác mạnh ở mảng này.

Tại Nhật Bản, Asahi Breweries tung ra loại đồ uống mới có nồng độ cồn thấp, Beery, một loại bia có nồng độ cồn 0.5%, như một phần trong nỗ lực đạt doanh số bán sản phẩm ở mức 3.5% ABV trở xuống tăng từ 6% lên 20% vào năm 2025. Tương tự ở thị trường Việt Nam thì SAB cũng ra mắt Bia Saigon Chill không chứa các thành phần phụ gia độc hại cho sức khỏe, dễ uống và thích hợp với cả phụ nữ.

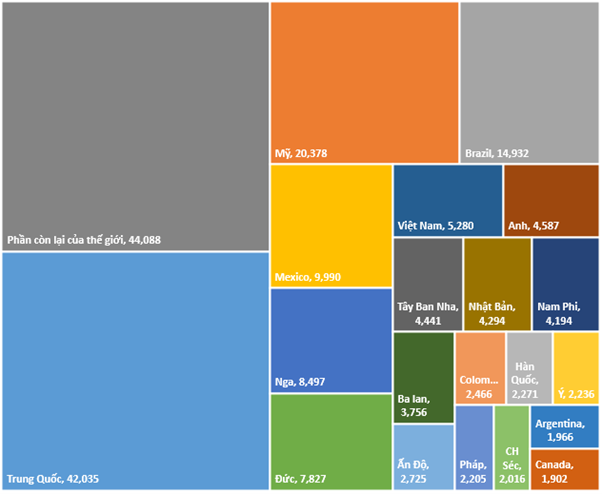

Thứ ba, Việt Nam đã trở thành một thị trường quan trọng đối với ngành sản xuất đồ uống có cồn nói chung và ngành bia nói riêng. Theo số liệu công bố vào tháng 12/2023 của Kirin Holdings thì Việt Nam đã trở thành một trong 7 nước tiêu thụ bia hàng đầu thế giới (tham khảo hình bên dưới).

Thống kê tiêu thụ bia của các quốc gia trên thế giới

(Đvt: Triệu lít)

Nguồn: Kirin Holdings

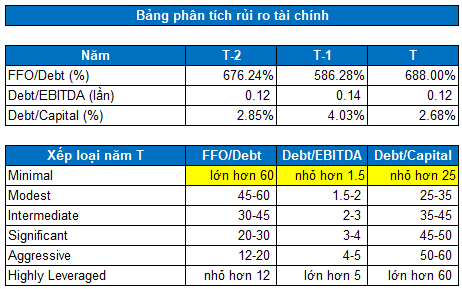

Rủi ro tài chính duy trì ở mức Minimal

Lũy kế 9 tháng đầu năm, SAB ghi nhận 22,940 tỷ đồng doanh thu thuần và lãi ròng 3,365 tỷ đồng, lần lượt tăng 5% và 6% so với cùng kỳ 2023. Như vậy, công ty đã thực hiện được 67% chỉ tiêu doanh thu và 77% mục tiêu lợi nhuận năm sau 3 quý.

Dựa theo tiêu chuẩn Standard & Poor’s, các chỉ số đánh giá mức độ rủi ro tài chính của SAB như FFO/Debt, Debt/EBITDA, Debt/Capital đang ở mức Minimal. Các mức độ rủi ro này là rất thấp trong bảng xếp loại rủi ro tài chính. Vì vậy, nhà đầu tư có thể yên tâm về doanh nghiệp này.

Nguồn: VietstockFinance

Định giá cổ phiếu

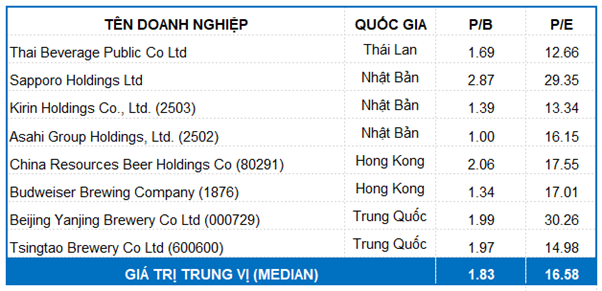

Do SAB đang sở hữu vị trí dẫn đầu trong ngành sản xuất và phân phối bia ở Việt Nam, nên không có so sánh tương đương từ các cổ phiếu đang giao dịch trên HOSE, HNX và UPCoM do quy mô của những doanh nghiệp này tương đối nhỏ so với SAB. Chính vì vậy, việc sử dụng các cổ phiếu nội địa làm mẫu so sánh ngang để định giá SAB sẽ không được hợp lý và toàn diện.

Người viết sử dụng các doanh nghiệp cùng ngành trên thế giới có mức vốn hóa thị trường gần bằng hoặc lớn hơn SAB để làm cơ sở tính giá trị hợp lý của cổ phiếu. Để đảm bảo tính phù hợp, các doanh nghiệp được chọn chủ yếu nằm trong khu vực Châu Á (Trung Quốc, Thái Lan, Hong Kong, Nhật Bản…).

Bảng so sánh các doanh nghiệp trong ngành đồ uống có cồn khu vực Châu Á

Nguồn: Investing.com

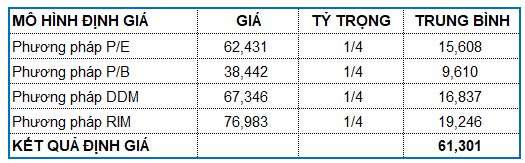

Người viết sử dụng Market Multiple Models (P/E, P/B) kết hợp với phương pháp chiết khấu RIM (Residual Income Model) và DDM (Dividend Discount Model) với tỷ trọng bằng nhau. Mức giá hợp lý của SAB được xác định là 61,301 đồng. Mức giá hiện tại của SAB chưa thực sự hấp dẫn nhà đầu tư.

Người viết cho rằng nếu giá thị trường xuống dưới mức 50,000 đồng (chiết khấu khoảng 20% so với giá trị định giá) thì sẽ hợp lý để mua vào cho mục tiêu đầu tư dài hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI

|