|

Hai năm sau cú sụp từ đỉnh 1,500 điểm, các quỹ đầu tư đã “về bờ”?

Cú đổ sụp không thể quên của VN-Index từ vùng đỉnh 1,500 đã là câu chuyện của hai năm trước. VN-Index sau hai năm vẫn chưa thể trở lại đỉnh vinh quang và loanh quanh ở vùng 1,300. Tuy nhiên, nhiều quỹ đầu tư lại đang thể hiện hiệu suất hoàn toàn khác.

Nhiều quỹ đầu tư có hiệu suất vượt trội so với VN-Index

Sập mạnh hồi đầu quý 2/2022, sau hơn hai năm, VN-Index vẫn chưa thể lấy lại đỉnh cũ. Mức điểm tính đến ngày 30/09/2024 chỉ đạt 1,287.94, dù ghi nhận rất nhiều nỗ lực.

Mức điểm số VN-Index phần nào gợi ra kịch bản nhiều nhà đầu tư trên thị trường gặp khó việc tìm kiếm lợi nhuận trong vài năm qua, thậm chí loay hoay trong việc tìm cách gỡ lỗ.

Khác với nhà đầu tư cá nhân nhỏ lẻ thì tổ chức đầu tư mà cụ thể là quỹ đại chúng sở hữu ưu thế về quy mô tài sản lớn, đội ngũ, công cụ phân tích - đánh giá thị trường lại ghi nhận những kết quả khả quan, thậm chí tạo khoảng cách lớn với VN-Index.

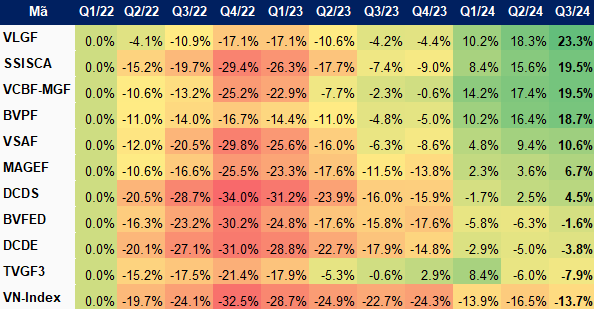

Theo VietstockFinance, thực tế danh mục của các quỹ cũng chịu tác động lớn khi VN-Index liên tục giảm điểm từ vùng đỉnh 1,500 và chạm đáy trong quý 4/2022 (giảm 32.5%), nhưng hầu hết mức độ ảnh hưởng là thấp hơn VN-Index, điển hình là Quỹ Đầu tư Tăng trưởng Dài hạn Việt Nam (VLGF) chỉ giảm 17.1% và Quỹ đầu tư cổ phiếu triển vọng Bảo Việt (BVPF) giảm 16.7%. Quỹ Đầu tư Chứng khoán Năng Động DC (DCDS) là trường hợp giảm sâu hơn VN-Index, với mức giảm 34%.

Như đã biết, dù nỗ lực nhưng VN-Index cũng chỉ gỡ gạc lại phần nào và đưa chỉ số về mốc 1,287.94 cuối quý 3/2024, tương ứng vẫn còn giảm 13.7% so với vùng đỉnh 1,500.

Tuy nhiên, nhiều quỹ trong giai đoạn này lại có mức phục hồi rất đáng kể, để rồi chính thức tăng trưởng dương từ quý 1/2024 và tiếp tục cải thiện thêm ở các quý tiếp theo.

Khép lại quý 3/2024, VLGF và BVPF nằm trong nhóm có hiệu suất nổi bật so với VN-Index, lần lượt là 23.3% và 18.7%, trên nền tảng suy giảm không quá lớn ở vùng đáy. Bên cạnh đó, các cái tên khác như Quỹ Đầu Tư Lợi Thế Cạnh Tranh Bền Vững SSI (SSISCA) và Quỹ Đầu tư Cổ phiếu Tăng trưởng VCBF (VCBF-MGF) cùng tăng 19.5%, Quỹ Đầu tư Cổ phiếu Tiếp cận Thị trường VinaCapital (VESAF) tăng 10.6%.

Ngoài các quỹ kể trên, thị trường cũng ghi nhận các quỹ khác có tăng trưởng dương như Quỹ Đầu tư Cổ phiếu Tăng trưởng Mirae Asset Việt Nam (MAGEF) tăng 6.7%, đặc biệt là DCDS dù giảm mạnh hơn VN-Index ở vùng đáy nhưng đã đạt mức tăng trưởng 4.5% sau cùng.

Dẫu vậy, bối cảnh thị trường khó khăn vẫn khiến nhiều quỹ chưa thể tăng trưởng dương, điển hình như Quỹ đầu tư cổ phiếu năng động Bảo Việt (BVFED) giảm 1.6%, Quỹ Đầu Tư Cổ Phiếu Tập Trung Cổ Tức DC (DCDE) giảm 3.8% hay Quỹ Đầu Tư Tăng Trưởng Thiên Việt 5 (TVGF3) giảm 7.9%.

|

Hiệu suất đầu tư của các quỹ đại chúng so với VN-Index

Hiệu suất dựa trên thay đổi NAV/ccq cuối mỗi quý so với cuối quý 1/2022. Nguồn: VietstockFinance

|

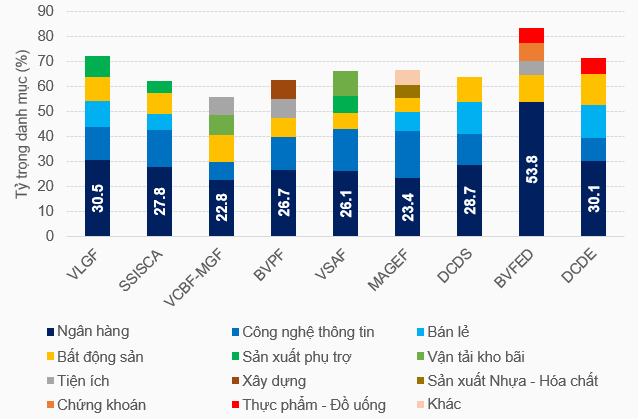

Cổ phiếu ngân hàng, bán lẻ và công nghệ là công thức cho thành công

Xét đến triết lý đầu tư, mỗi quỹ đầu có những điểm tạo nên sự khác biệt, chẳng hạn có thể hướng đến các doanh nghiệp vốn hóa lớn, đầu ngành, có nền tảng cơ bản tốt và triển vọng tăng trưởng như VLGF, MAGEF, BVFED, DCDE. Riêng DCDE còn hướng đến tối ưu khả năng tích luỹ cổ tức thông qua danh mục đầu tư vào các công ty có sức khỏe tài chính, có chủ trương và lịch sử chi trả cổ tức đều đặn.

Hay các quỹ hướng đến doanh nghiệp vốn hóa vừa, nhỏ với tiềm tăng đột phá như VCBF-MGF, hoặc có thêm các tiêu chí về định giá thấp, đã hết room như VESAF.

Cũng có quỹ lựa chọn triết lý linh hoạt hơn như DCDS hướng đến cổ phiếu tăng trưởng thuộc đa dạng ngành nghề và vốn hóa, đặc biệt quan tâm đến các doanh nghiệp có nền tảng, sở hữu tiềm năng tăng trưởng cao và được định giá hấp dẫn.

Khác nhau về triết lý đầu tư nhưng điểm chung hiện tại là các quỹ đều coi trọng cổ phiếu ngân hàng, cơ cấu nhóm ngành này chiếm từ khoảng 25-30% tỷ trọng danh mục quỹ, đặc biệt nhất là BVFED lên đến trên 50%. Các ngân hàng được các quỹ “chọn mặt gửi vàng” có thể kể đến như ACB, MBB, VCB, CTG, STB, VIB, TCB, BID, VPB, SHB.

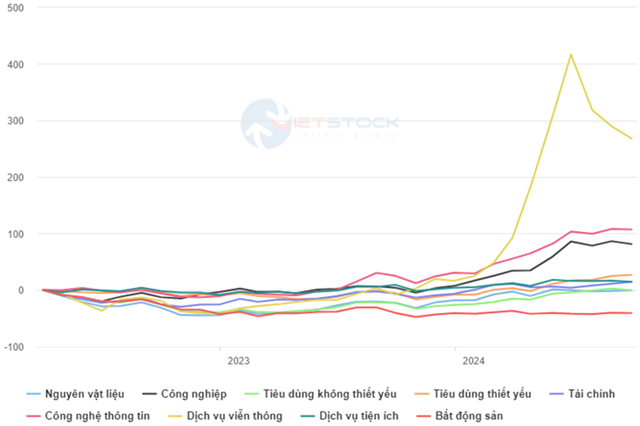

Ngoài ra, ngành công nghệ thông tin (FPT), bán lẻ (MWG, PNJ), bất động sản (KDH, NLG) cũng được nhiều quỹ tin tưởng. Các nhóm cổ phiếu trên đã trải qua giai đoạn tăng giá rất tốt, qua đó nâng cao hiệu suất của nhiều quỹ.

Ở chiều hướng khác, các quỹ dành một phần danh mục cho sự thận trọng, với các cổ phiếu phòng thủ điển hình như BWE, VEA.

TVGF3 có lẽ thuộc số ít có lối đi riêng khi ngoài cổ phiếu niêm yết còn hướng đến các cổ phiếu sắp niêm yết của những doanh nghiệp có tiềm năng phát triển dài hạn, lợi thế cạnh tranh cao.

Danh mục tại thời điểm cuối quý 3/2024 của TVGF3 hiện diện các cổ phiếu ngành chứng khoán như VCI và HCM, bất động sản như KBC, DXS, ngân hàng như STB, VPB, vật liệu xây dựng như HPG và HSG, bên cạnh cổ phiếu dầu khí PVD.

Đa phần các quỹ dành một tỷ trọng nhất định cho cổ phiếu ngân hàng. Quý 3 vừa qua, các ngân hàng mà đặc biệt là ngân hàng lớn công bố báo cáo kết quả kinh doanh tăng trưởng so với nền thấp năm ngoái, được cho là bệ đỡ cho xu hướng cổ phiếu trung và dài hạn, điển hình như VCB lãi trước thuế gần 10,699 tỷ đồng, tăng 18%; CTG lãi trước thuế gần 6,553 tỷ đồng, tăng 35%; BID lãi trước thuế hơn 6,498 tỷ đồng, tăng 10%.

|

Hiệu quả đầu tư các theo nhóm ngành

*Tài chính bao gồm ngân hàng, chứng khoán, bảo hiểm. Nguồn: VietstockFinance

|

|

Top 5 ngành chiếm tỷ trọng cao nhất trong danh mục của các quỹ đầu tư cuối quý 3/2024

Nguồn: VietstockFinance, tổng hợp

|

Theo chuyên gia Trần Hoàng Sơn - Giám đốc Chiến lược thị trường CTCP Chứng khoán VPBank (VPBankS), các quỹ đầu tư có tầm nhìn dài hạn và đã có giai đoạn giải ngân cuối năm 2023 đầu năm 2024 là thời điểm rất tốt khi giá cổ phiếu ở vùng khá thấp. Nhiều cổ phiếu cho đến hiện tại đã tăng trưởng mạnh, qua đó tạo ra kết quả rất tốt.

Đánh giá về cơ hội đầu tư vào các chứng chỉ quỹ, ông Sơn cho rằng sẽ phù hợp hơn với những nhà đầu tư F0 (không có nhiều kinh nghiệm chọn lọc cổ phiếu, kinh nghiệm tham gia thị trường) để tận dụng lợi thế “đứng trên vai ngươi khổng lồ”.

Với ý định mua chứng chỉ quỹ, các yếu tố nhà đầu tư cần quan tâm là mua các chứng chỉ quỹ có hiệu suất tốt trong 2 - 3 năm qua, giải ngân theo phương pháp tích sản thay vì “all-in” trong một thời điểm. Ngoài ra, khi giải ngân cũng nên cân nhắc khẩu vị rủi ro, bên cạnh một yếu tố khác là chi phí quản lý quỹ.

Huy Khải

FILI

|