|

Vàng đang rất thu hút, vậy yếu tố nào thúc đẩy dòng vốn đến với chứng khoán?

Vàng đang là kênh cạnh tranh lớn với đầu tư chứng khoán trong thời gian qua, nhưng chứng khoán cũng sở hữu các yếu tố có thể thúc đẩy dòng tiền trong thời gian tới.

Tại chương trình “Khớp lệnh 14/10/2024: Nước lên thuyền lên”, chuyên gia Trần Hoàng Sơn - Giám đốc Chiến lược thị trường CTCP Chứng khoán VPBank (VPBankS) đã có chia sẻ đáng chú ý về các yếu tố có thể thúc đẩy dòng tiền chảy vào thị trường chứng khoán (TTCK) trong thời gian tới. Ông Sơn cũng kỳ vọng về sự đảo chiều hành động của khối ngoại, cũng như chỉ ra chiến lược đầu tư phù hợp.

Chuyên gia Trần Hoàng Sơn - Giám đốc Chiến lược thị trường CTCP Chứng khoán VPBank (VPBankS)

|

Ba yếu tố thúc đẩy dòng tiền chảy vào thị trường chứng khoán

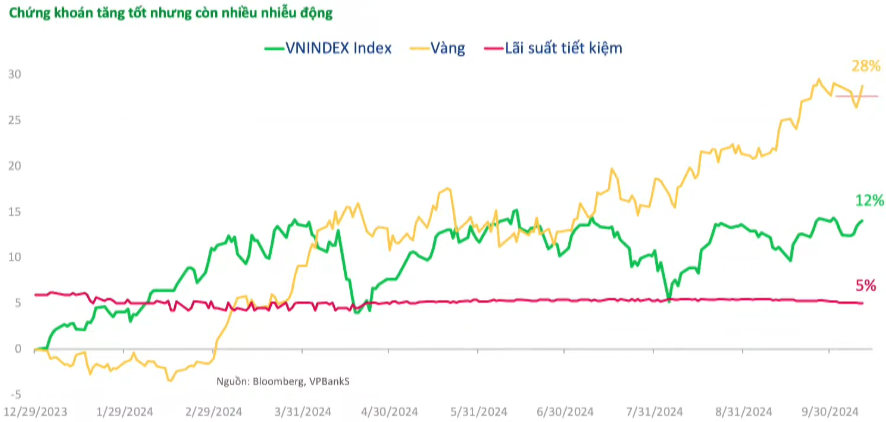

Theo ông Sơn, trong năm 2024, vàng có sóng tăng mạnh mẽ và là một trong những tài sản ưa thích đầu tư của người dân. Với mức tăng khoảng 28% từ đầu năm, vàng là kênh cạnh tranh lớn với đầu tư chứng khoán. Còn lãi suất tiết kiệm bình quân đang ở mức 5% cho kỳ hạn 12 tháng. Dễ thấy, hiệu suất 12% của VN-Index đang cao hơn lãi suất tiết kiệm nhưng thấp hơn kênh vàng.

Tính từ đầu năm đến nay, VN-Index tăng khoảng 12% nhưng có một vài nhịp điều chỉnh như tháng 4 và 8 khiến hiệu suất có lúc về chỉ còn 5%. Vì vậy, yếu tố biến động là rào cản khiến nhà đầu tư chưa mạnh dạn giải ngân. VN-Index nhiều lần không vượt ngưỡng 1,300 cũng phần nào làm thu hẹp dòng tiền.

Nguồn: VTV Money

|

Có một số câu chuyện sẽ thúc đẩy dòng tiền vào TTCK thời gian tới. Thứ nhất, kinh tế phục hồi sẽ kéo theo lợi nhuận doanh nghiệp tăng trưởng, qua đó thúc đẩy dòng tiền quay lại thị trường.

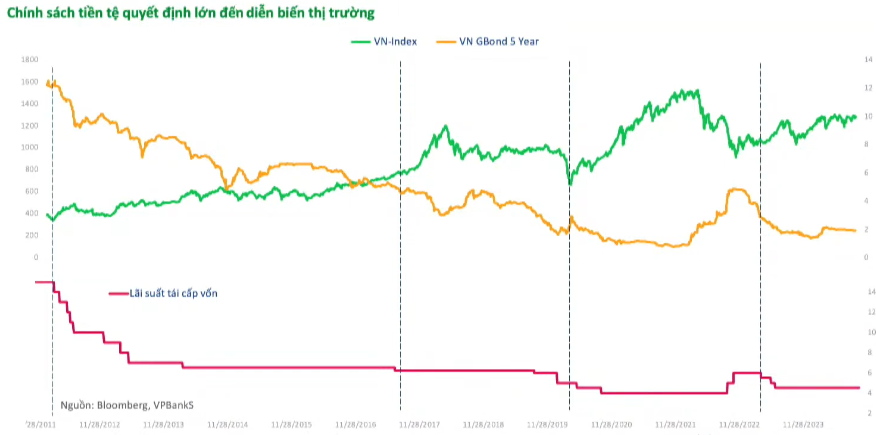

Thứ hai là chính sách tiền tệ. Trong 10 năm trở lại đây, khi lãi suất tái cấp vốn được điều chỉnh giảm thì TTCK có xu hướng đi lên trong dài hạn.

Từ giai đoạn hạ lãi suất 2011 - 2016, lợi suất trái phiếu Chính phủ kỳ hạn 5 năm giảm rất nhanh đã thúc đẩy dòng tiền vào TTCK. Ở giai đoạn COVID năm 2019 - 2020, lãi suất tái cấp vốn về đáy lịch sử, lợi suất trái phiếu Chính phủ về mức thấp và TTCK đi lên. Đến cuối năm 2022, lãi suất tái cấp vốn và tái chiết khấu bắt đầu đi xuống từ mức cao kỷ lục, lợi nhuận trái phiếu Chính phủ 5 năm cũng đi xuống sau khi tạo đỉnh, còn TTCK tạo đáy và đi lên.

Ông Sơn kỳ vọng, Fed và các NHTW tiếp tục hạ lãi suất giúp mức chênh lệch giữa VND và USD thu hẹp, câu chuyện tỷ giá không gây quá nhiều áp lực. Qua đó, NHNN có dư địa cắt giảm lãi suất tái cấp vốn khoảng 25 điểm cơ bản vào cuối năm 2024 hoặc đầu 2025, giúp TTCK có nhịp phục hồi tốt tương tự giai đoạn tháng 3 - 5/2023.

Nguồn: VTV Money

|

Thứ ba là câu chuyện nâng hạng thị trường. Theo cập nhật mới nhất của FTSE Russell, Việt Nam vẫn nằm trong danh sách theo dõi nâng hạng từ cận biên lên mới nổi thứ cấp, song cũng đã đạt được một số đánh giá tích cực, đặc biệt là Thông tư 68 của Bộ Tài chính ban hành ngày 19/08 gỡ bỏ ràng buộc ký quỹ giao dịch đối với nhà đầu tư tổ chức nước ngoài.

Nhiều kỳ vọng cho sự đảo chiều dòng vốn ngoại

Nhìn vào diễn biến dòng vốn ngoại 9 tháng đầu năm, ông Sơn cho rằng có hai yếu tố ảnh hưởng.

Thứ nhất là việc Thái Lan ra thông tin đánh thuế các khoản đầu tư ra nước ngoài, khiến dòng vốn có nguồn gốc Thái Lan vào Việt Nam bị rút mạnh, tạo ra làn sóng bán ròng từ tháng 1 - 4/2024.

Thứ hai là chênh lệch lãi suất VND và USD, đặc biệt căng thẳng từ tháng 6 - 8/2024, có những giai đoạn chênh lệch đến 500 điểm cơ bản.

Đến thời điểm hiện tại, nhà đầu tư nước ngoài đã thu hẹp mức bán ròng, cho thấy tín hiệu tích cực đầu tiên. Tiếp theo là trong một báo cáo gần đây của Bank of America, dòng vốn vào thị trường mới nổi lên mức kỷ lục kể từ năm 2007, cho thấy có sự dịch chuyển dòng vốn khi Fed và ECB hạ lãi suất.

Cũng theo ông Sơn, câu chuyện nâng hạng sẽ giúp Việt Nam thu hút dòng vốn ngoại trong năm 2025 và 2026. Lạc quan hơn, trong ngắn hạn, quỹ Diamond ETF hút khoảng 19 triệu USD là con số rất lớn trong nhiều tháng trở lại đây và sẽ giải ngân trong thời gian tới.

Tiền mặt hay cổ phiếu? Nhóm ngành nào nên quan tâm?

Ông Sơn cho rằng, TTCK Việt Nam sẽ rất tích cực trong trung và dài hạn, có nhiều yếu tố để kỳ vọng như hạ lãi suất, các gói hỗ trợ kinh tế phục hồi sau bão Yagi, câu chuyện nâng hạng cải thiện dần sau kỳ review tháng 3/2025 và đến tháng 9/2025 có thể được nâng hạng.

Ở thời điểm hiện tại, nhà đầu tư có thể giữ tỷ trọng cổ phiếu 50% và tiền mặt 50% để tiến và lùi một cách hợp lý. Nếu VN-Index vượt 1,300 thì nâng tỷ trọng, gặp áp lực chốt lời thì hạ về mức an toàn. Nhưng trong trung và dài hạn, nhà đầu tư nên có một tỷ trọng cổ phiếu nhất định để bám sát thị trường bởi cơ hội đến rất nhanh.

Ông Sơn đánh giá, vùng 1,300 vẫn là thử thách mang tính chất tâm lý đối với nhà đầu tư trong ngắn hạn, do đó, nên vừa theo dõi thị trường vừa quản trị rủi ro khi sự nhiễu động trên thị trường có thể xuất hiện.

Sóng phục hồi vừa qua của thị trường đến từ nhóm VN30, mà phần lớn là cổ phiếu ngân hàng, trong khi nhóm Mid Cap gần như phục hồi và đi ngang, còn nhóm Small Cap rất yếu. Do vậy, câu chuyện vượt 1,300 phụ thuộc vào diễn biến của VN30.

Với ngành ngân hàng, giá một số cổ phiếu ngân hàng nhóm 2 và 3 đang hấp dẫn nên việc mua tích sản trong chu kỳ dài là khá hợp lý. Khi nền kinh tế phục hồi, nhóm ngân hàng sẽ có mức tăng trưởng lợi nhuận rất tốt. Với dự báo kinh tế năm 2025 tiếp tục phục hồi nhờ nền lãi suất giảm, nhóm ngân hàng có thể giảm bớt chi phí dự phòng, qua đó thúc đẩy lợi nhuận.

Với Mid Cap, nếu xuất hiện điều chỉnh sẽ có nhiều cổ phiếu có điểm mua hợp lý, nhà đầu tư nên hướng tới cổ phiếu hưởng lợi từ nhu cầu đầu tư công, bán lẻ, tiêu dùng.

Huy Khải

FILI

|