|

Nợ xấu ngân hàng lập đỉnh cuối quý 2, nhưng sẽ cải thiện vào cuối năm?

Như các chuyên gia đã dự báo trước đó, cuối quý 2 là thời điểm đỉnh nợ xấu ngân hàng tiếp tục được đẩy lên cao. Về xu hướng cuối năm, giá trị tuyệt đối số nợ xấu có thể tiếp tục tăng, nhưng tỷ lệ nợ xấu sẽ có thể chững lại và có xu hướng giảm.

Nợ xấu tăng 21%, dàn đều các nhóm nợ

Vụ Tín dụng các ngành kinh tế, Ngân hàng Nhà nước (NHNN) cho biết, tính đến cuối tháng 6, tín dụng nền kinh tế đạt gần 14.4 triệu tỷ đồng, tăng 6% so với cuối năm trước. Sau 2 tháng đầu năm tăng trưởng âm, tín dụng đến cuối quý 1 tăng trở lại với mức 1.34%. Như vậy, có thể thấy tín dụng đã tăng trưởng mạnh trong tháng 6.

Dữ liệu từ VietstockFinance cho thấy, tính đến 30/6/2024, tổng dư nợ tại 29 ngân hàng trong hệ thống là hơn 12.45 triệu tỷ đồng, tăng gần 7.2% so với đầu năm.

ABBank (ABB) là ngân hàng duy nhất tăng trưởng tín dụng âm so với đầu năm (-7%). Các ngân hàng còn lại tăng trưởng dương với tốc độ bình quân 7.8%. Trong đó, NCB (NVB) tăng trưởng tín dụng mạnh nhất (+16%), kế đó là LPBank (LPB, +15%), Techcombank (TCB, +13%), HDBank (HDB, +12.5%), ACB (+12.3%)…

Tín dụng tăng trưởng, kéo theo nợ xấu tiếp tục tăng so với đầu năm. Số liệu từ NHNN cho thấy, tính đến cuối quý 2, nợ xấu nội bảng của toàn hệ thống tổ chức tín dụng tăng 5.77% so với cuối năm 2023. Tỷ lệ nợ xấu ở mức 4.56%, cao hơn mức 4.55% tại thời điểm cuối năm 2023 và mức 2.03% cuối năm 2022.

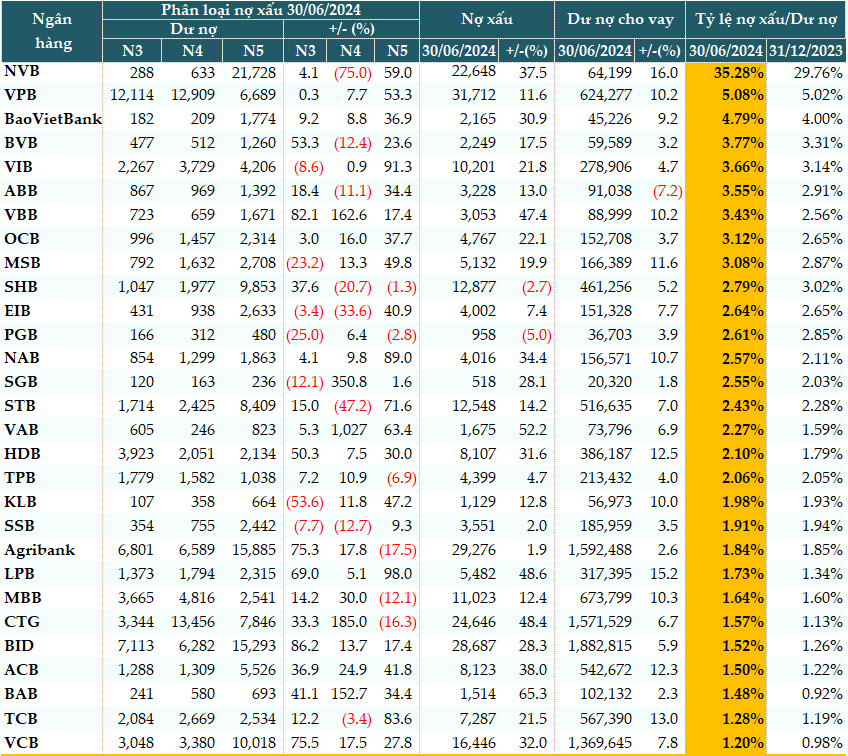

Tổng nợ xấu tính đến cuối quý 2 của 29 ngân hàng là 271,421 tỷ đồng, tăng gần 21%. 2 ngân hàng có chất lượng nợ vay cải thiện là SHB (-3%) và PGBank (PGB, -5%).

Các ngân hàng còn lại trong hệ thống đều báo nợ xấu tăng so với đầu năm, với tốc độ bình quân 26%. Tăng trưởng nợ xấu cao nhất gồm Bac A Bank (BAB, +65%), VietABank (VAB, +52%), LPB (+48%)…

Song song đó, cơ cấu nợ xấu cũng diễn biến tiêu cực hơn. Nợ dưới chuẩn (nhóm 3) tăng mạnh nhất với gần 26%, kế đó là nợ có khả năng mất vốn (nhóm 5) tăng hơn 22% và nợ nghi ngờ (nhóm 4) tăng hơn 15%. Nhiều khoản nợ nghi ngờ chuyển sang nợ có khả năng mất vốn.

|

Chất lượng nợ vay của các ngân hàng tính đến 30/06/2024 (Đvt: Tỷ đồng)

|

25 ngân hàng tăng tỷ lệ nợ xấu/dư nợ

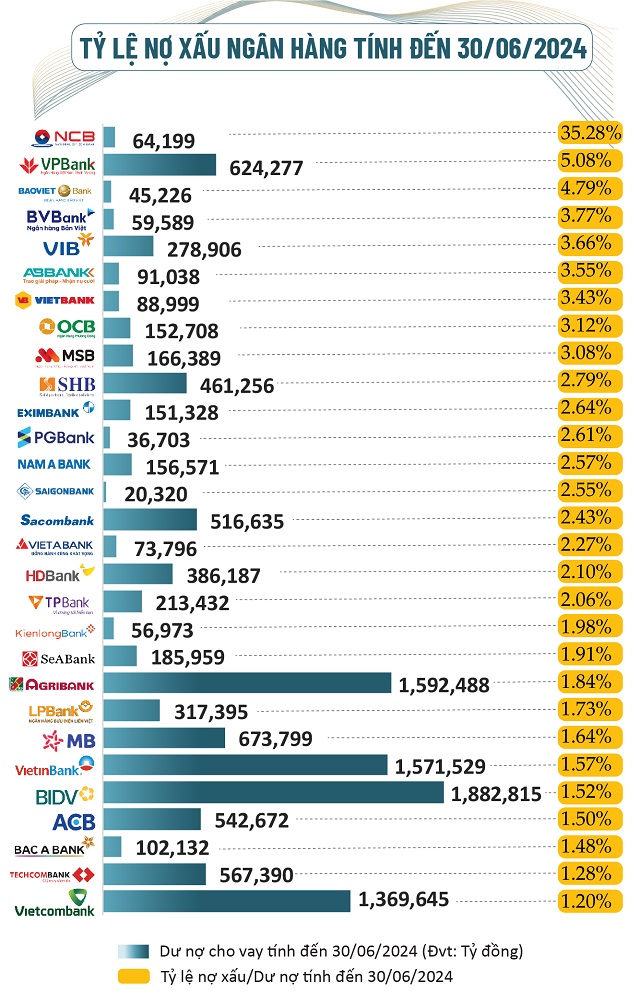

Tính đến 30/06/2024, có đến 25/29 ngân hàng tăng tỷ lệ nợ xấu/dư nợ vay so với đầu năm. Điểm khả quan hơn là số ngân hàng có tỷ lệ vượt ngưỡng 3% vẫn bằng với cuối quý 1 là 9 ngân hàng, tại thời điểm đầu năm chỉ có 5 ngân hàng.

Mặc dù vậy, 4 ngân hàng có tỷ lệ nợ xấu cải thiện là Eximbank (EIB), SeABank (SSB), Agribank, SHB và PGB.

Nguồn: VietstockFinance

|

Nợ sẽ còn tăng sau khi Thông tư 02 hết hiệu lực

Mặc dù NHNN cho phép Thông tư 02/2023/TT-NHNN gia hạn đến hết hết năm 2024 có quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn; về cơ cấu nợ, giữ nguyên nhóm nợ đến hết ngày 31/12/2024. Tuy nhiên, việc nợ xấu của hệ thống ở thời điểm 30/06/2024 tiếp tục tăng so với đầu năm sẽ cảnh báo sớm rủi ro cho hệ thống ngân hàng và các bên liên quan cần phải quyết liệt, tháo gỡ đồng bộ trong việc xử lý nợ xấu.

PGS.TS. Nguyễn Hữu Huân - Giảng viên Đại học Kinh tế TPHCM nhận định, không thể tính chính xác nợ xấu thực tế hiện nay tại các ngân hàng, nhưng chắc chắn cao hơn con số công bố rất nhiều. Và khi Thông tư 02 hết hiệu lực, chắc chắn nợ xấu sẽ còn tăng cao.

Bà Bùi Thị Thao Ly - Giám đốc Phân tích CTCK Shinhan Việt Nam (SSV) cho rằng, với giả định lãi suất tiền gửi tăng nhẹ, lãi suất cho vay giảm nhẹ hoặc ổn định, nợ xấu có thể tăng lên. Cuối năm 2023, nợ xấu khoảng 1.7 - 1.8% và ước tính có thể tăng lên 1.9% vào cuối năm 2024. Cân bằng với các yếu tố vĩ mô, lợi nhuận ngân hàng có thể tăng 15% trong năm 2024.

Bà Ly phân tích độ nhạy với vấn đề nợ xấu từ 1.6 - 2.1%, lợi nhuận trước thuế của ngân hàng niêm yết có thể tăng 10 - 20%. Dù có quan ngại về vấn đề lãi suất, nợ xấu, biên lợi nhuận có thể co hẹp, nhưng đà tăng lợi nhuận vẫn được giữ trong năm 2024.

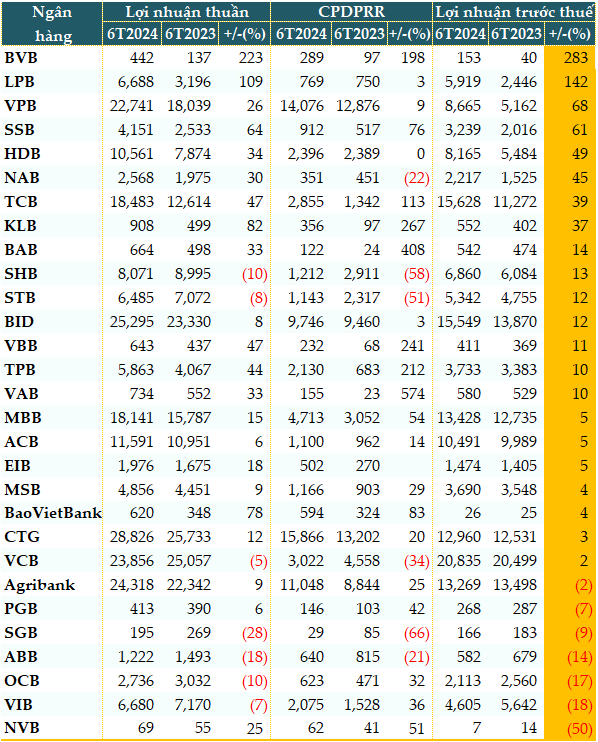

Dữ liệu từ VietstockFiannce cũng cho thấy, tổng chi phí dự phòng rủi ro tín dụng của 29 ngân hàng trong 6 tháng đầu năm 2024 là 78,330 tỷ đồng, tăng 13% so với cùng kỳ năm trước. Có đến 23/29 ngân hàng gia tăng trích lập dự phòng, làm ảnh hưởng đến lợi nhuận ngân hàng. Kết quả, có 7 ngân hàng giảm lợi nhuận trước thuế trong nửa đầu năm.

|

Lợi nhuận trước thuế của các ngân hàng 6 tháng đầu năm 2024 (Đvt: Tỷ đồng)

|

Các luật về bất động sản có hiệu lực, tạo điều kiện cải thiện nợ xấu

Ông Nguyễn Quang Huy - CEO Khoa Tài chính Ngân hàng Trường đại học Nguyễn Trãi đánh giá, về xu hướng cuối năm, giá trị tuyệt đối số nợ xấu có thể tiếp tục tăng, nhưng tỷ lệ nợ xấu sẽ có thể chững lại và có xu hướng giảm.

Các điểm sáng gồm kinh tế phục hồi, tăng trưởng GDP quý 2 vượt dự báo, các doanh nghiệp xuất khẩu liên tục nhận được các đơn hàng cho quý 3, 4 năm nay thậm chí cho quý 1 năm sau, Việt Nam vẫn là điểm hút về đầu tư FDI cả con số vốn đăng ký và số giải ngân, liên tục đạt xuất siêu trong xuất nhập khẩu, kiều hối tiếp tục tăng mạnh trong 6 tháng cuối năm. Có thể năm nay Việt Nam sẽ đạt được mức tăng trưởng quanh mức 6.5%, sẽ tạo điều kiện thuận lợi cho việc xử lý nợ xấu.

Đầu tiên, Luật Các Tổ chức tín dụng 2024 cho phép xử lý nợ xấu thông qua chuyển nhượng một phần dự án bất động sản, việc này đẩy nhanh giải quyết các tài sản bất động sản đang bảo đảm cho các khoản nợ xấu.

Thứ hai, Luật Nhà ở, Luật Kinh doanh bất động sản, Luật đất đai có hiệu lực từ ngày 1/8/2024 sẽ giúp cho các dự án được tháo gỡ pháp lý, giúp thị trường bất động sản có thêm nguồn cung và thanh khoản chuyển biến tích cực, giúp các nhà đầu tư tăng thanh khoản sản phẩm đầu tư, dòng vốn được luân chuyển sẽ giúp cho việc phát mại các tài sản thế chấp là bất động sản được thuận lợi trên thị trường (phần lớn nợ xấu được đảm bảo bằng các tài sản là bất động sản).

Khi kinh tế phục hồi, niềm tin tiêu dùng tăng lên, người dân mạnh tay mua sắm, các đơn hàng xuất khẩu tăng thì nền sản xuất sẽ phục hồi bền vững và từng bước tăng trưởng, giúp cho các doanh nghiệp nắm bắt được cơ hội kinh doanh. Khi doanh nghiệp có đơn hàng và dòng tiền về thì sẽ có tiền để trả nợ ngân hàng và từng bước đưa các khoản nợ xấu về nợ bình thường.

Tăng trưởng tín dụng 6 tháng cuối năm sẽ tốt hơn, kỳ vọng sẽ kéo theo tỷ lệ nợ xấu/tổng dự nợ toàn hệ thống giảm. Đây là điểm tích cực cần thúc đẩy mạnh.

Các văn bản pháp lý liên quan tới xử lý nợ xấu được quy định cụ thể, quy định rõ trách nhiệm các bên tham gia và ngày càng hoàn thiện hơn thì sẽ đẩy nhanh được tốc độ xử lý nợ xấu.

Các tổ chức tín dụng cần làm tốt công tác quản trị chất lượng danh mục tín dụng, cảnh báo sớm và tham gia cấu trúc sớm các khoản nợ có tiềm ẩn nguy cơ phát sinh nợ xấu, vừa giúp cho khách hàng vừa giúp ngăn ngừa sớm nợ rủi ro, an toàn cho hệ thống. Chủ động các giải pháp thu hồi nợ xấu triệt để, vừa sử dụng dự phòng trích lập để xử lý với tiến độ hợp lý vừa đảm bảo tính ngắn hạn vừa có tính dài hạn. Về tổng thể, các tổ chức tín dụng cũng cần có phương án nếu năm sau NHNN không duy trì tiếp Thông tư 02/2023/TT-NHNN để có sự chủ động phương án làm việc với khách hàng nhằm thu hồi được nợ vừa hỗ trợ khách hàng tái phục hồi sản xuất kinh doanh.

Cát Lam

FILI

|