|

Xu hướng NIM của hệ thống ngân hàng quý 1/2024

NIM của ngân hàng tiếp tục gặp nhiều khó khăn trước nhu cầu tín dụng thấp và khả năng tăng trưởng tín dụng khó khăn của các nhóm ngân hàng, trong bối cảnh phải cân bằng về quản trị rủi ro. Việc động lực tăng trưởng chính chuyển dịch sang nhóm khách hàng doanh nghiệp thay vì khách hàng cá nhân tiếp tục khiến tỷ lệ NIM rơi vào cảnh dò đáy.

Tình hình kinh doanh kém lạc quan của các ngân hàng đã phản ánh rõ nét qua báo cáo tài chính quý 1 vừa qua. Tăng trưởng tín dụng chậm khiến các ngân hàng gặp khó trong việc duy trì thu nhập lãi thuần. Dù chi phí lãi đầu vào đã giảm đáng kể, việc lãi suất đầu ra còn giảm mạnh hơn đã ảnh hưởng tiêu cực đến mức NIM của toàn ngành.

Trong bối cảnh hiện nay, các doanh nghiệp cần vốn để duy trì và mở rộng hoạt động vẫn đang là đối tượng giúp thúc đẩy tăng trưởng tín dụng. Tuy nhiên, mảng bán lẻ, chủ yếu là tín dụng cho vay tiêu dùng của hộ gia đình thường mang lại biên lãi cao hơn mảng bán buôn (dành cho các doanh nghiệp lớn) vẫn cho thấy khả năng phục hồi rất yếu. Sự sụt giảm về mảng cho vay bán lẻ cũng là một trong những nguyên nhân khiến NIM của ngân hàng giảm trong các quý gần đây. Trong khi đó, chính sách hạ lãi suất cho vay ở mức thấp để hỗ trợ quá trình phục hồi kinh tế cũng đặt áp lực lên việc tăng NIM của các ngân hàng, từ đó ảnh hưởng đến triển vọng tăng trưởng lợi nhuận.

NIM vẫn tiếp tục dò đáy

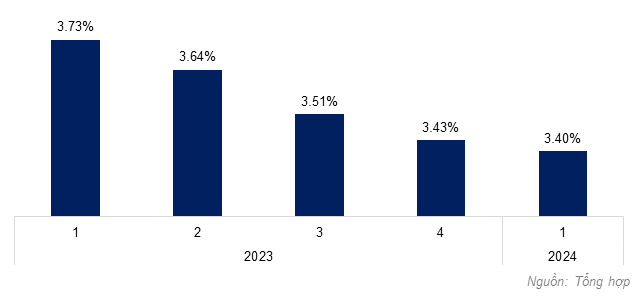

NIM của hệ thống ngân hàng Việt Nam tiếp tục duy trì xu hướng giảm trong nhiều quý gần đây. Dù chi phí vốn giảm mạnh so với quý trước, lãi suất đầu ra cũng giảm mạnh tương ứng. Theo ước tính, mức NIM của ngành ngân hàng trong quý 1/2024 đã giảm đến mức 3.4% từ mức 3.73% của cùng kỳ. Xu hướng giảm NIM hiện tại chủ yếu do tăng trưởng tín dụng thấp và việc các ngân hàng phải cắt giảm lãi suất để hỗ trợ khách hàng, đặc biệt là khách hàng doanh nghiệp, vốn đang gặp nhiều khó khăn về dòng tiền và thanh khoản.

|

Diễn biến NIM của ngành ngân hàng

|

|

Diễn biến NIM tại các nhóm NHTM

|

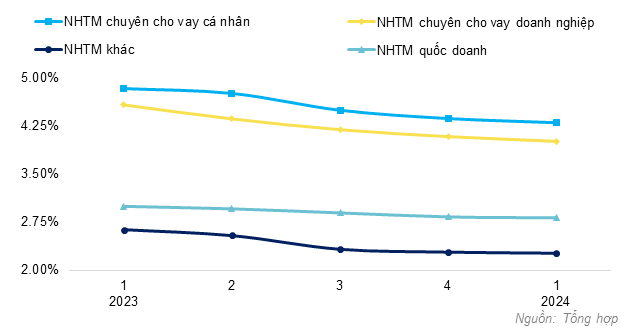

Trước bối cảnh NIM của ngành đang sụt giảm, các ngân hàng với chiến lược kinh doanh khác nhau cũng ghi nhận những diễn biến rất khác về NIM. Nhóm các ngân hàng quốc doanh có thu nhập lãi thuần bị ảnh hưởng bởi xu hướng tăng trưởng tín dụng chậm lại trong những tháng đầu năm. Dù nhóm ngân hàng này thu hút được nguồn vốn giá rẻ và chiếm gần 50% nguồn tiền gửi của ngành ngân hàng, lãi suất cho vay thấp để chọn lọc các khách hàng tốt của nhóm là yếu tố chính khiến NIM của nhóm luôn ở mức trung bình ngành. Trong khi đó, với chính sách duy trì lãi suất thấp hỗ trợ doanh nghiệp phục hồi kinh doanh, mức YEA (biên thu nhập lãi) của ngân hàng lại càng giảm trong 4 quý gần đây, nhưng mức COF (biên chi phí lãi) đồng thời cũng giảm sâu khi lãi suất tiền gửi thấp, dẫn đến NIM của nhóm gần như đi ngang so với quý trước.

Với những ngân hàng tập trung vào việc thúc đẩy các khoản cho vay tệp khách hàng doanh nghiệp, tín dụng sẽ có nhiều dư địa tăng trưởng hơn. Từ đó, thu nhập từ lãi được cải thiện và duy trì NIM ổn định. Xét về khía cạnh chi phí vốn, những ngân hàng phát triển hệ sinh thái khách hàng doanh nghiệp cũng có mức CASA tốt hơn nhờ vào chiến lược tăng trưởng CASA từ việc tiếp tục đẩy mạnh giải ngân dư nợ cho vay cho các hệ sinh thái. Với cách làm này, các khoản giải ngân đối với doanh nghiệp sẽ luôn được luân chuyển trong hệ thống để thanh toán cho nhà cung cấp cũng tồn tại trong hệ thống ngân hàng ban đầu. Đồng thời, thông qua các hoạt động cung cấp dịch vụ quản lý dòng tiền chuyên sâu và tiện ích thanh toán dành cho khách hàng doanh nghiệp, các ngân hàng trong nhóm dễ thu hút được nguồn tiền gửi CASA cũng như tận dụng nguồn tiền lớn và nhàn rỗi của các doanh nghiệp.

Nhóm ngân hàng chuyên cho vay cá nhân sẽ gặp khó khăn trong việc duy trì mức tăng trưởng tín dụng. Một phần do tiêu dùng chưa có nhiều động lực tăng trưởng sau đại dịch, tổng mức bán lẻ hàng hóa và dịch vụ chỉ dao động ở mức tăng trưởng trung bình từ 7 - 9%. Bên cạnh đó, nhu cầu đi vay mua nhà ở cũng còn tương đối thấp, khiến tăng trưởng tín dụng tiêu dùng của hộ gia đình bị chậm lại. Mặt khác, diễn biến tổng tiền gửi của nền kinh tế bị sụt giảm trong những tháng đầu năm gây áp lực tăng lãi suất huy động, trong đó nhóm ngân hàng chuyên cho vay cá nhân thiếu lợi thế về nguồn vốn CASA khiến mức chi phí vốn của nhóm tăng cao. Từ đó, mức NIM trở nên mỏng hơn.

Các ngân hàng khác, với quy mô tài sản nhỏ hơn, vốn không có lợi thế trong việc thu hút nguồn vốn giá rẻ. Đồng thời, mức YEA của nhóm này cũng nằm ở mức cao, khiến cho NIM mỏng hơn đáng kể từ mức 2.63% ở quý 1/2023 xuống 2.27% tại quý 1/2024. Do phần lớn thu nhập của các ngân hàng nhóm này đều từ hoạt động tín dụng, mức NIM mỏng hơn cũng đồng nghĩa lợi nhuận của nhóm ngân hàng này đã bị ảnh hưởng đáng kể.

Mức NIM phân hóa giữa các nhóm ngân hàng

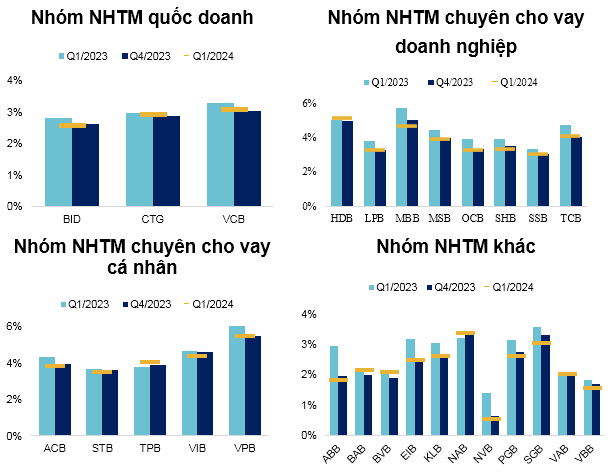

Sự phân hóa không chỉ diễn ra giữa các nhóm ngân hàng, các ngân hàng trong một nhóm cũng có sự khác biệt về mức NIM. Điều này phản ánh những chiến lược mà ngân hàng đang áp dụng cũng như sự điều chỉnh chiến lược của ngân hàng trước diễn biến NIM sụt giảm ngày càng trở nên phổ biến. Theo ước tính mức NIM từ 27 NHTM niêm yết, tại quý 1/2024, hơn 15 ngân hàng giảm mức NIM so với quý 4/2023, trong khi phần còn lại có mức NIM tăng nhẹ.

|

NIM các ngân hàng thương mại tại quý 1/2024

|

NIM được duy trì tương đối ổn định ở các ngân hàng quốc doanh, giữa các ngân hàng cũng không có sự phân hóa đáng kể. Tại quý 1/2024, Vietcombank có mức NIM tốt nhất nhóm, đạt 3.07%, do tập trung phát triển danh mục cho vay bán lẻ. VietinBank tăng trưởng NIM nhờ định hướng mở rộng tệp khách hàng doanh nghiệp FDI. Trong khi đó, mức NIM của BID sụt giảm đáng kể so với 2 ngân hàng còn lại. Điều này còn đặc biệt đáng chú ý khi tăng trưởng tín dụng của BID cũng tăng rất chậm trong quý vừa qua.

Các ngân hàng chuyên cho vay doanh nghiệp có khả năng duy trì NIM tốt hơn. Bất kể lãi suất cho vay có khả năng vẫn giảm để hỗ trợ cho sự phục hồi của doanh nghiệp, nguồn tiền gửi không kỳ hạn (CASA) cao nhất hệ thống là lợi thế cạnh tranh giúp NIM của các ngân hàng trong nhóm duy trì được mức NIM từ 3 - 5%. HDBank và Techcombank có mức NIM tăng tích cực so với quý trước và nằm ở mức tốt nhất nhóm. Không chỉ CASA, 2 ngân hàng này còn chứng kiến mức tăng trưởng tín dụng trên 6% trong quý 1 vừa qua. Ngược lại, MBBank đang giảm tỷ lệ CASA cũng như tín dụng tăng trưởng thấp khiến mức NIM sụt giảm.

Đối với các ngân hàng chuyên cho vay cá nhân như ACB và VIB, việc duy trì NIM trở nên khó khăn hơn trong bối cảnh hiện tại. Mảng cho vay cá nhân vẫn đối mặt với nhiều khó khăn, bao gồm sự thận trọng của người tiêu dùng trong việc vay nợ. Điều này dẫn đến phần lớn các ngân hàng trong nhóm đều giảm NIM, đặc biệt khi lãi suất cho vay giảm mạnh với những gói kích cầu tín dụng của các ngân hàng hiện tại. Tuy nhiên, những diễn biến tại TPBank lại có sự đối lập. Dù NIM của TPBank chỉ nằm ở mức trung bình trong nhóm, đây là ngân hàng duy nhất trong nhóm có sự cải thiện rõ rệt về NIM. Nguyên nhân chủ yếu do ngân hàng đã cải thiện đáng kể tỷ lệ CASA trong quý 1/2024, ở mức 24.44% so với 22.67% của cùng kỳ.

Đối với nhóm khác, ngoại trừ Nam A Bank, hầu hết các ngân hàng trong nhóm đều giảm NIM tương đối mạnh so với cùng kỳ. Việc mất lợi thế trong chi phí vốn cũng như tăng trưởng tín dụng chưa có định hướng chiến lược rõ ràng làm NIM của nhóm nằm ở mức thấp nhất hệ thống. Tại quý 1/2024, chỉ có Nam A Bank và SaigonBank có mức NIM trên 3%. Các ngân hàng còn lại đều thấp hơn rất xa so với mức trung bình của ngành.

Việc NIM giảm sẽ khiến các ngân hàng gặp áp lực trong việc duy trì lợi nhuận. Đó là lý do tại sao nhiều ngân hàng thương mại lớn đều đặt mục tiêu tăng trưởng lợi nhuận rất khiêm tốn cho năm 2024, đặc biệt là các ngân hàng chuyên cho vay cá nhân. Mức NIM phân hóa rõ rệt giữa các nhóm ngân hàng, từ những ngân hàng tư nhân chuyên cho vay cá nhân và doanh nghiệp đến các ngân hàng quốc doanh cho thấy những câu chuyện tương quan giữa NIM và các chiến lược kinh doanh. Việc duy trì và cải thiện NIM sẽ phụ thuộc nhiều vào khả năng quản lý chi phí vốn và chiến lược của từng ngân hàng.

Lê Hoài Ân, CFA - Nguyễn Thị Ngọc An, HUB

FILI

|