|

Thận trọng hơn với rủi ro tỷ giá

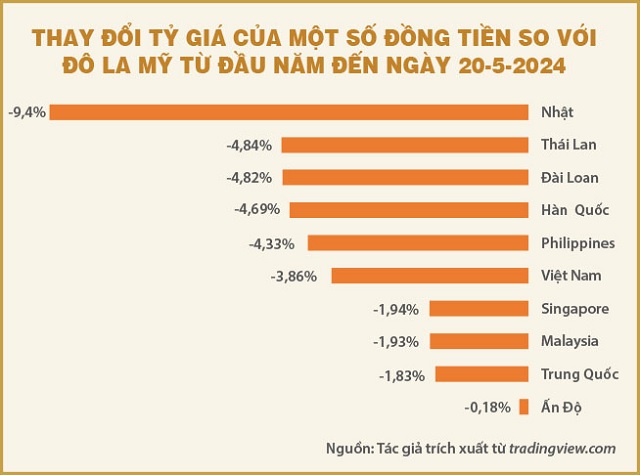

Từ đầu năm đến nay, nhiều đồng tiền của các nước châu Á yếu đi đáng kể so với đô la Mỹ. Điều này tạo nên áp lực rất lớn không chỉ đối với các chính phủ mà còn đối với các doanh nghiệp. Bất ổn về địa – kinh tế – chính trị trong thời gian tới sẽ càng nhiều, rủi ro tỷ giá cần được chú trọng và quản lý sát sao hơn.

Chênh lệch lãi suất đô la Mỹ và tiền đồng trên thị trường liên ngân hàng quá cao đã làm tăng nhu cầu đầu cơ đô la Mỹ, gây áp lực lên tỷ giá. Ảnh: T.L

|

Sức ép với nhiều nền kinh tế mới nổi

Khi đô la Mỹ mạnh hơn, các nền kinh tế mới nổi chịu sức ép đầu tiên đó là chi phí nhập khẩu sẽ tăng, từ đó tiếp sức cho lạm phát trong nước. Hiện nay, có ước tính cho rằng khoảng 40% thương mại quốc tế được tính theo đô la Mỹ. Nước nào có tỷ trọng nhập khẩu trong GDP càng cao thì sức ép này càng lớn.

Bên cạnh sức ép được truyền động qua kênh thương mại thì kênh thứ hai đó là thị trường vốn và tài chính. Nhiều nền kinh tế mới nổi dựa vào các khoản vay quốc tế nên khi đô la Mỹ mạnh lên đồng nghĩa với việc chi phí trả lãi cũng tăng theo. Số dư nợ ước tính của các nền kinh tế mới nổi đã gấp đôi so với 10 năm trước đây, theo tổ chức IIF (Institute of International Finance) là khoảng 105.000 tỉ đô la Mỹ. Trước sức ép này, một số nước phải quay về với việc vay trong nước. Theo Tổ chức OECD, trong số 3.900 tỉ đô la Mỹ vay mới của các nền kinh tế mới nổi trong năm 2023 thì 95% là vay với đồng nội tệ.

Ở khía cạnh thị trường tài chính, đô la Mỹ mạnh hơn cũng tạo áp lực dòng vốn chảy ra khỏi các nền kinh tế có lãi suất thấp hay bị mất giá nhiều so với đô la Mỹ. Cùng với việc Cục Dự trữ liên bang Mỹ (Fed) nhiều khả năng sẽ duy trì lãi suất cao và kéo dài, việc kiểm soát dòng vốn của các nền kinh tế đang phát triển gặp nhiều thách thức hơn. Trong một số trường hợp, ngân hàng trung ương phải can thiệp để đảm bảo an ninh tiền tệ và hệ thống tài chính của quốc gia mình. Và những lần như vậy thì cái giá cũng không hề thấp. Nhật Bản đã phải bỏ ra hàng chục tỉ đô la Mỹ để can thiệp nhanh khi đồng yen bị tụt dốc quá nhanh.

Áp lực lớn hơn với một số doanh nghiệp

Trước việc đồng nội tệ bị giảm giá so với đô la Mỹ, một số doanh nghiệp xuất khẩu sẽ có lợi. Cùng một lượng đô la thu về, khi quy đổi sang đồng nội tệ thì được nhiều hơn, hoặc cùng với giá xuất khẩu theo nội tệ thì giá theo đô la Mỹ sẽ thấp hơn, từ đó tăng sức cạnh tranh của hàng hóa.

|

Rủi ro tỷ giá luôn tồn tại trong quan hệ thương mại, tài chính quốc tế. Việc chủ động nhận biết và sử dụng các công cụ tài chính phù hợp, phục vụ cho mục tiêu phòng ngừa rủi ro chứ không phải đầu cơ là cách mà một doanh nghiệp có thể quản trị rủi ro, giảm bớt thiệt hại, và qua đó tăng khả năng chịu đựng trước những bất ổn lớn của thị trường quốc tế.

|

Nhưng với nhiều doanh nghiệp nhập khẩu thì đó có thể là cơn ác mộng. Giá vật liệu đầu vào tăng do tỷ giá tăng trong khi giá bán chưa hoặc không để điều chỉnh thì lợi nhuận sẽ bị bào mòn hoặc thậm chí bị thua lỗ. Bên cạnh đó, các khoản vay bằng đô la Mỹ cũng khiến cho nhiều doanh nghiệp trả lãi nhiều hơn.

Một số doanh nghiệp của Việt Nam khi báo cáo kết quả kinh doanh quí 1-2024 đã cho thấy các khoản lỗ do tỷ giá lên đến hàng chục, thậm chí hàng trăm tỉ đồng.

Nhiều doanh nghiệp xuất khẩu nhỏ và vừa của Hàn Quốc cũng bị thiệt hại lớn vì đồng won mất giá, phần lợi ích có được từ xuất khẩu không bù nổi phần bị thiệt hại vì nguyên, vật liệu nhập khẩu.

Một khảo sát các doanh nghiệp Nhật Bản gần đây cho thấy 64% doanh nghiệp bị thiệt hại khi đồng yen yếu đi so với đô la Mỹ vì phần lớn không thể chuyển phần chi phí tăng thêm cho khách hàng. Lạm phát do nhập khẩu cũng khiến cho sức mua thực tế của người dân bị giảm, từ đó ảnh hưởng đáng kể đến nhu cầu tiêu thụ. Ngay cả khi Nhật Bản đã điều chỉnh tăng lương gần đây, tình hình cũng chưa được cải thiện nhiều.

Quản trị rủi ro một cách bài bản

Trong khi các chính phủ thông qua ngân hàng trung ương, có đội ngũ chuyên môn và các công cụ để điều tiết ảnh hưởng của biến động tỷ giá đến an ninh tiền tệ cũng như an toàn hệ thống tài chính thì các doanh nghiệp ứng phó với rủi ro này không hoàn toàn giống nhau.

Có những doanh nghiệp bị thiệt hại nhiều do biến động tỷ giá thì cũng có những doanh nghiệp biết tận dụng các công cụ tài chính để phòng ngừa rủi ro hiệu quả. Các công cụ tài chính có thể kể đến như các hợp đồng hoán đổi tiền tệ (currency swaps), hoán đổi lãi suất (interest rate swaps), hợp đồng hối đoái kỳ hạn (forward), hay các hợp đồng quyền chọn (options) và tương lai (futures).

Với việc chủ động phòng ngừa rủi ro (hedging), các doanh nghiệp cân nhắc bỏ ra một chi phí có thể coi như là bảo hiểm để đảm bảo rằng tổn thất tối đa sẽ không vượt hơn một giá trị nào đó. Cũng có doanh nghiệp “tự bảo hiểm” bằng cách trích lập quỹ dự phòng, nhưng tính hiệu quả phụ thuộc nhiều vào quy mô và khả năng quản trị rủi ro của doanh nghiệp.

Tuy vậy, vẫn có những doanh nghiệp sử dụng các công cụ phòng ngừa rủi ro tỷ giá quá đà, biến nó thành một công cụ đầu cơ. Có doanh nghiệp vì đầu cơ nhiều dẫn đến thua lỗ nặng, nhất là những khi thị trường có biến động lớn. Trường hợp các doanh nghiệp nhỏ và vừa ở Hàn Quốc là một ví dụ khi họ hạn chế sử dụng các công cụ tài chính vì đã từng bị thua lỗ lớn trong quá khứ.

Rủi ro tỷ giá luôn tồn tại trong quan hệ thương mại, tài chính quốc tế. Tuy vậy có những giai đoạn rủi ro này trở nên nổi bật và cần phải thận trọng hơn. Việc chủ động nhận biết và sử dụng các công cụ tài chính phù hợp, phục vụ cho mục tiêu phòng ngừa rủi ro chứ không phải đầu cơ là cách mà một doanh nghiệp có thể quản trị rủi ro, giảm bớt thiệt hại, và qua đó tăng khả năng chịu đựng trước những bất ổn lớn của thị trường quốc tế.

TS. Võ Đình Trí

TBKTSG

|