|

Kế hoạch lợi nhuận tăng trưởng, ngân hàng vẫn tiếp tục gặp khó trong năm 2024?

Dù dự báo tình hình kinh tế năm 2024 vẫn còn nhiều khó khăn, nhiều ngân hàng lên kế hoạch tăng trưởng lợi nhuận thận trọng.

Kế hoạch lợi nhuận phân hóa, bên thận trọng, bên tự tin

|

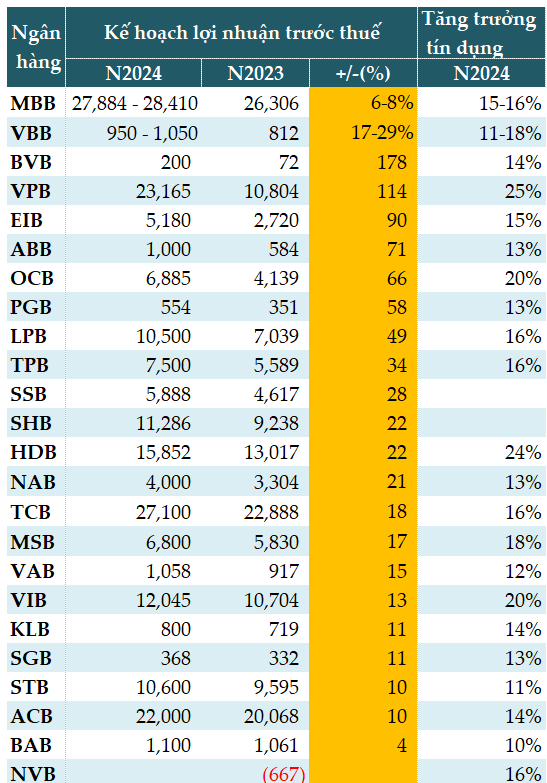

Kế hoạch lợi nhuận và tăng trưởng tín dụng ngân hàng năm 2024. Đvt: Tỷ đồng

|

Trong kế hoạch đặt ra cho năm 2024 của các ngân hàng có sự phân hóa trong mục tiêu lợi nhuận là kế hoạch lợi nhuận dựa trên tốc độ tăng trưởng tín dụng được Ngân hàng Nhà nước (NHNN) giao cũng như kỳ vọng tình hình kinh tế trong năm sẽ tươi sáng hơn năm 2023.

Ở nhóm thận trọng, các ngân hàng đã đặt mục tiêu tăng trưởng lợi nhuận trước thuế năm 2024 dưới 20%. Bac A Bank (BAB) cho rằng, tình hình kinh tế còn nhiều khó khăn, Ngân hàng dựa trên tốc độ tăng trưởng tín dụng được giao 10%, đề ra mục tiêu lãi trước thuế chỉ tăng 4% so với kết quả năm 2023, ở mức 1,100 tỷ đồng.

Năm 2024, dự báo các rủi ro tiềm ẩn từ yếu tố vĩ mô vẫn còn hiện hữu. Tuy nhiên, tự đánh giá nội lực đã được tích lũy, ở điểm cuối của hành trình tái cơ cấu tại Sacombank (STB) đã rất cận kề, Sacombank sẽ tiếp tục tăng lực để khép lại trọn vẹn lộ trình tái cơ cấu thành công và bước vào giai đoạn phát triển mới với nhiều mục tiêu cao hơn. Sacombank đặt mục tiêu dư nợ tín dụng tăng 11% và lợi nhuận trước thuế tăng 10% lên 10,600 tỷ đồng.

ACB định hướng tăng trưởng tín dụng năm 2024 với mức được NHNN cho phép, cải thiện tỷ trọng thu nhập từ phí trên doanh thu, phát triển tệp khách hàng theo hướng cho phép khách hàng có thể thực hiện trên môi trường số và gia tăng số lượng giao dịch qua kênh số. Trên cơ sở đó, Ngân hàng đặt mục tiêu tín dụng tăng trưởng 14% và lợi nhuận trước thuế tăng 10% lên mức 22,000 tỷ đồng.

Vẫn có nhiều ngân hàng với góc nhìn tươi sáng và lạc quan hơn, cùng với tiềm lực nội tại, đã mạnh dạn đặt ra kế hoạch lợi nhuận tăng tính bằng lần.

BVBank (BVB) đặt mục tiêu năm 2024 đạt 200 tỷ đồng lợi nhuận trước thuế, gấp 2.8 lần so với kết quả năm 2023. Tại ĐHĐCĐ 2024, Ban lãnh đạo ngân hàng này cho biết lợi nhuận trước thuế BVBank ước tính đạt gần 70 tỷ đồng trong quý 1/2024, đạt được 35% kế hoạch mục tiêu này.

Một số ngân hàng không đề ra mục tiêu cụ thể, mà dao động theo tốc độ tăng trưởng tín dụng từng thời kỳ.

Vietbank (VBB) đề ra 2 kịch bản kinh doanh cho năm 2024. Với kế hoạch cơ sở, Ngân hàng đặt mục tiêu lợi nhuận trước thuế đạt 950 tỷ đồng, tăng 17% so với kết quả 2023. Đến cuối năm 2024, tổng tài sản tăng 5% so với đầu năm lên mức 145,000 tỷ đồng. Huy động từ khách hàng (gồm giấy tờ có giá) tăng 8% lên 110,000 tỷ đồng. Tổng dư nợ cho vay tăng 11% lên mức 90,000 tỷ đồng. Tỷ lệ nợ xấu kiểm soát dưới 2.5%.

Ở kế hoạch phấn đấu, Vietbank đặt mục tiêu lợi nhuận trước thuế tăng 29% lên mức 1,050 tỷ đồng. Huy động từ khách hàng và dư nợ tín dụng tăng trưởng lần lượt 14% và 18%, lên mức 118,000 tỷ đồng và 95,000 tỷ đồng.

ĐHĐCĐ 2024 vừa qua của MB (MBB) đã thông qua mục tiêu tăng trưởng tín dụng quanh 15-16% trong năm 2024, mục tiêu tăng trưởng bình quân giai đoạn 2024-2029 khoảng 15%/năm, theo giới hạn được NHNN giao. Tỷ lệ nợ xấu kiểm soát dưới 2%.

Năm 2024, MB đặt mục tiêu lợi nhuận trước thuế tăng trưởng từ 6-8% so với kết quả năm 2023, tương ứng trong khoảng từ 27,884 tỷ đồng - 28,410 tỷ đồng. Giai đoạn 2024-2029, Ngân hàng lên kế hoạch lợi nhuận tăng trưởng bình quân khoảng 12%/năm.

Tại ĐHĐCĐ thường niên 2024 vừa được tổ chức ngày 13/04, NCB không đưa ra con số lợi nhuận kế hoạch cụ thể mà cam kết dùng toàn bộ nguồn thu để thực hiện nghĩa vụ theo phương án cơ cấu lại.

Chủ tịch NCB Bùi Thị Thanh Hương phân trần, năm 2024 NCB dự kiến tiếp tục không có lợi nhuận. Trong đề án trình NHNN, nhanh nhất đến năm 2028 mới xử lý hết toàn bộ những vấn đề tồn đọng và chậm nhất là năm 2030. Nếu thị trường tiếp tục có những cú sốc về kinh tế ngoài dự báo thì thời gian xử lý có thể kéo dài thêm vài năm.

Đánh giá về mục tiêu tăng trưởng tín dụng năm 2024, ông Tạ Kiều Hưng - Tổng Giám đốc NCB cho biết, nhìn về mặt tương đối tốc độ tăng trưởng 16% là cao nhưng xét về tuyệt đối tốc độ này so với nhu cầu hấp thụ của thị trường là không cao.

VPBank (VPB) đưa mục tiêu lợi nhuận hợp nhất trước thuế năm 2024 tăng 114% so với năm 2023, tương đương 23,165 tỷ đồng. Trong đó, riêng ngân hàng mẹ dự kiến đóng góp 20,709 tỷ đồng, công ty chứng khoán VPBankS góp 1,902 tỷ đồng và công ty bảo hiểm OPES đóng góp 873 tỷ đồng vào tổng lợi nhuận. Công ty tài chính tiêu dùng FE CREDIT cũng sẽ được kỳ vọng có sự trở lại mạnh mẽ sau hai năm liền thua lỗ, với mức lợi nhuận hợp nhất trước thuế dự kiến là 1,200 tỷ đồng trong năm 2024.

Để đạt được kế hoạch trên, VPBank dự kiến tăng trưởng tín dụng và huy động lần lượt ở mức 25% và 22% so với năm trước. Đây có thể xem như một kế hoạch bứt tốc của VPBank trong bối cảnh kết quả kinh doanh năm trước đó chịu ảnh hưởng không nhỏ từ môi trường kinh tế vĩ mô thiếu thuận lợi.

Trong tờ trình gửi các cổ đông, VPBank giải thích: “Các chỉ tiêu kế hoạch trên đây dựa vào các giả định/phân tích kịch bản tăng trưởng của nền kinh tế nói chung và năng lực thực tế của ngân hàng”.

Cần nhìn lại, VPBank có nền tảng vốn lớn đến từ đối tác chiến lược SMBC, hạn mức tăng trưởng tín dụng cao từ NHNN và sự phục hồi dần rõ nét của cánh tay tài chính tiêu dùng nối dài.

Dựa trên vốn điều lệ dự kiến tăng lên 24,717 tỷ đồng trong năm 2024, OCB đặt kế hoạch lợi nhuận trước thuế năm 2024 đạt 6,885 tỷ đồng, tăng 66%. Mục tiêu đến cuối năm 2024, tổng huy động vốn thị trường 1 dự kiến đạt 197,346 tỷ đồng và tổng dư nợ thị trường 1 đạt 177,592 tỷ đồng, tăng lần lượt 17% và 20%. Tỷ lệ nợ xấu được kiểm soát dưới 3%.

Tại ĐHĐCĐ được tổ chức ngày 15/4 vừa qua, Chủ tịch OCB Trịnh Văn Tuấn chia sẻ với cổ đông khi được hỏi kế hoạch đưa ra có cao quá hay không. Chủ tịch OCB cho biết: “Khi đầu tư vào ngân hàng OCB luôn muốn lợi nhuận cao để mang lại quyền lợi cao nhất cho cổ đông. OCB từ ngân hàng nhỏ lên vị thế hoàn toàn khác từ năm 2011 đến nay.

Năm 2021, OCB là 1 trong 10 ngân hàng cao nhất thị trường. Năm 2022 và 2023 là 2 năm OCB không đạt được kế hoạch. Do lạm phát cao, hậu COVID-19 làm cho nền tài chính toàn cầu đổi chiều, tác động đến ngành ngân hàng, trong đó có cả OCB. Thu cốt lõi từ tín dụng những năm trước vẫn chiếm tỷ lệ cao, thu ngoài lãi rất tốt.

Khi đi vào thời kỳ thay đổi lãi suất, do thị trường thế giới, năm 2022 không đạt chủ yếu là kinh doanh trái phiếu Chính phủ. Năm 2023 gặp vấn đề thu từ phí mảng bảo hiểm, chưa phục hồi được các vấn đề thu ngoài lãi. Thêm vào đó, thị trường khó khăn nên nợ quá hạn, nợ xấu bị ảnh hưởng, nên kết quả 2023 cũng bị ảnh hưởng.

Ban điều hành tự tin trong năm 2024 đạt được kế hoạch lãi trước thuế 6,885 tỷ đồng. OCB định vị tỷ suất lợi nhuận nằm trong top 5 các ngân hàng”.

Ngành ngân hàng tiếp tục gặp khó

TS. Nguyễn Trí Hiếu – Chuyên gia tài chính ngân hàng cho rằng, không phải là chuyện bất thường khi trong tình hình kinh tế khó khăn, một số ngân hàng vẫn đặt mục tiêu tăng trưởng lợi nhuận cao. Các ngân hàng này cho rằng sẽ “ăn nên làm ra” khi tự thân có thị trường truyền thống riêng, mà thị trường đó có hướng phát triển khác với toàn ngành kinh tế.

“Chẳng hạn, có những ngân hàng chuyên về cho vay bất động sản hoặc cho vay xuất nhập khẩu, cho vay tiêu dùng. Tùy theo ngành nghề, các ngân hàng đánh giá ngành nghề đó phát triển tốt hoặc miễn nhiễm trước các biến động của cả nền kinh tế. Chính vì thế, ngân hàng tự tin đưa ra mức lợi nhuận rất cao, nhưng đây chỉ là đánh giá chủ quan, còn việc thực hiện được hay không lại là một vấn đề khác. Có nhiều ngân hàng năm qua không đạt được mục tiêu lợi nhuận đề ra", ông Hiếu đánh giá.

Phải xem xét việc ngân hàng đưa ra kế hoạch dựa trên cơ sở nào, từ thực tế hay mong muốn, dự báo lạc quan của riêng ngân hàng đó trong thời gian tới.

Thêm nữa, các ngân hàng hoặc một số tổ chức kinh tế có thể đưa ra lợi nhuận rất cao với mục tiêu hấp dẫn khách hàng, hoặc có thể phát hành cổ phiếu hoặc trái phiếu trong thời gian sắp tới mà cần có nhận định lạc quan của nhà đầu tư để phát hành thành công.

Do đó, kế hoạch lợi nhuận này còn phụ thuộc vào nhiều yếu tố và mang tính chủ quan.

Sau gần 4 tháng đầu năm 2024, tình hình các ngân hàng không khả quan lắm. Hoạt động tín dụng tương đối thấp, trong khi đó lãi suất cho vay tiếp tục giảm, các ngân hàng trong tình trạng ế vốn, dư thừa vốn. TS. Nguyễn Trí Hiếu nhận định, tình hình kết quả kinh doanh của ngân hàng trong 3 tháng đầu năm không khả quan, chính vì thế dự báo cho cả năm có thể ngành ngân hàng tiếp tục gặp khó khăn.

Cát Lam

FILI

|