|

HAH giảm gần 20% kế hoạch lãi 2023, công bố 4 tổ chức mua 500 tỷ đồng trái phiếu chuyển đổi

Ngày 28/09, HĐQT CTCP Vận tải và Xếp dỡ Hải An (HOSE: HAH) công bố thông tin bất thường thông qua nhiều vấn đề quan trọng, trong đó có việc điều chỉnh giảm kế hoạch năm 2023 và phương án phát hành trái phiếu chuyển đổi riêng lẻ.

Hạ chỉ tiêu kế hoạch năm 2023

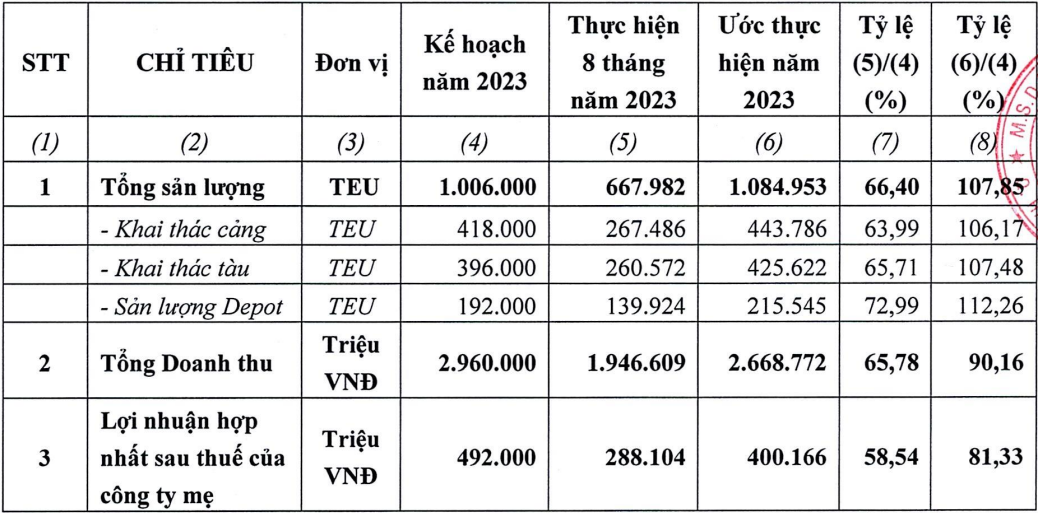

Cụ thể, HAH sẽ giảm lần lượt 10% kế hoạch doanh thu về 2,669 tỷ đồng và giảm 19% kế hoạch lãi ròng hợp nhất về 400 tỷ đồng. Đáng nói, HAH giảm kế hoạch doanh thu và lợi nhuận bất chấp việc điều chỉnh tăng gần 8% tổng sản lượng lên mức 1.086 triệu TEU.

HĐQT HAH cũng đã thông qua kết quả sản xuất kinh doanh thực hiện 8 tháng đầu năm 2023 với doanh thu 1,947 tỷ đồng và lãi ròng 288 tỷ đồng, ước thực hiện kết quả kinh doanh năm 2023 với chỉ tiêu như kế hoạch đã điều chỉnh nói trên.

|

Kết quả kinh doanh 8T2023 và ước thực hiện năm 2023 của HAH

Nguồn: Nghị quyết HĐQT HAH

|

Việc giảm kế hoạch kinh doanh của HAH diễn ra trong bối cảnh giá cước cho thuê tàu của thế giới đang ở giai đoạn thấp nhất trong nhiều năm qua do tác động của lạm phát, suy thoái kinh tế làm thị trường xuất nhập khẩu trở nên ảm đạm và dư cung tàu sau giai đoạn đỉnh chu kỳ của giá cước.

Triển khai phương án phát hành trái phiếu chuyển đổi riêng lẻ năm 2023

Số lượng trái phiếu dự kiến phát hành là 500 trái phiếu, mệnh giá một tỷ đồng trên một trái phiếu, tổng giá trị dự kiến phát hành 500 tỷ đồng. Lãi suất cố định 6%/năm, tiền lãi sẽ được thanh toán định kỳ 6 tháng một lần, tiền gốc sẽ được thanh toán một lần vào ngày đáo hạn hoặc ngày mua lại trước hạn. Ngày phát hành dự kiến trong quý 4/2023, kỳ hạn 5 năm kể từ ngày phát hành.

Đây là loại trái phiếu chuyển đổi (giá chuyển đổi 27,300 đồng/cp, có thể được điều chỉnh), không kèm chứng quyền, có tài sản bảo đảm, phát hành tại thị trường trong nước cho nhà đầu tư tổ chức là nhà đầu tư chứng khoán chuyên nghiệp. Trái phiếu sẽ bị hạn chế chuyển nhượng tối thiểu một năm đối với nhà đầu tư chứng khoán chuyên nghiệp kể từ ngày hoàn thành đợt chào bán trừ trường hợp đặc biệt.

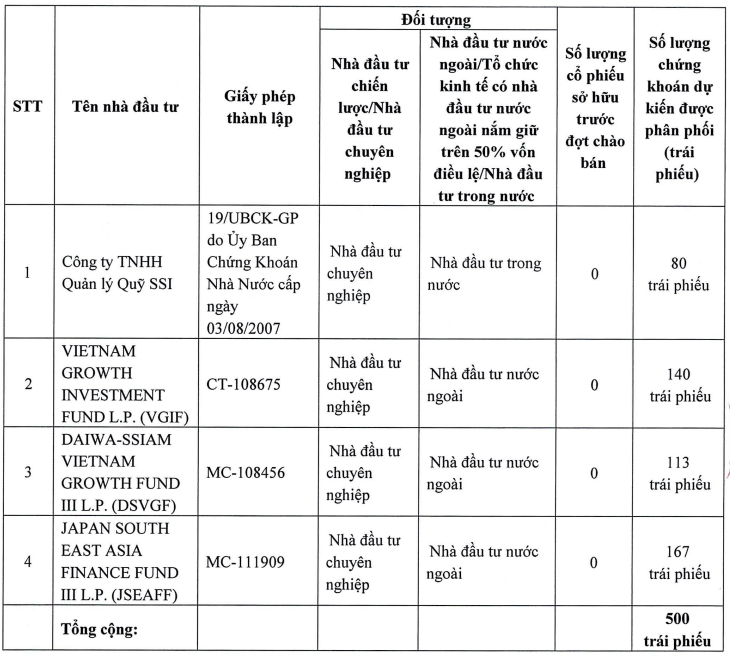

Danh sách dự kiến sẽ bao gồm 4 nhà đầu tư, bao gồm Công ty TNHH Quản lý quỹ SSI mua 80 tỷ đồng, Vietnam Growth Investment Fund L.P (VGIF) mua 140 tỷ đồng và Daiwa-SSIAM Vietnam Growth Fund III L.P (DSVGF) mua 113 tỷ đồng, còn lại là Japan South East Asia Finance Fund III L.P (JSEAFF) mua 167 tỷ đồng.

|

Danh sách nhà đầu tư dự kiến mua trái phiếu

Nguồn: Nghị quyết HĐQT HAH

|

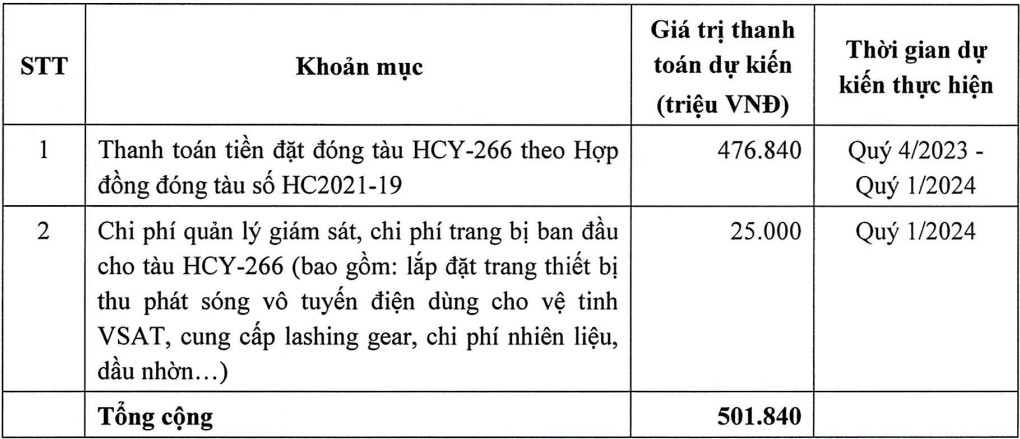

Mục đích phát hành để đầu tư đóng tàu mới số hiệu HCY-266 theo hợp đồng số HC2021-19 và các chi phí phát sinh liên quan đến việc đưa tàu HCY-266 vào hoạt động nhằm phục vụ hoạt động sản xuất kinh doanh của Công ty, tổng giá trị thanh toán dự kiến gần 502 tỷ đồng, thời gian thanh toán dự kiến trong giai đoạn quý 4/2023 – quý 1/2024.

|

Kế hoạch sử dụng vốn huy động

Nguồn: Nghị quyết HĐQT HAH

|

Trong trường hợp lộ trình huy động vốn thu được từ đợt chào bán có sự thay đổi dẫn tới tiến độ huy động số tiền thu được từ đợt chào bán chậm hơn tiến độ thanh toán theo hợp đồng đóng tàu số HC2021-19, HĐQT HAH sẽ linh động phân bổ nguồn vốn tự có khác để thực hiện nghĩa vụ thanh toán đến hạn. Đồng thời sẽ sử dụng nguồn vốn thu được từ đợt chào bán để thanh toán lại cho các khoản thanh toán đã được thanh toán bằng nguồn vốn tự có khác.

Theo tìm hiểu, hợp đồng đóng tàu số HC2021-19 là hợp đồng đóng tàu được ký ngày 04/08/2021 giữa HAH và Huanghai Shipbuilding CO, Ltd có giá trị 26.2 triệu USD. Dự kiến tàu sẽ được bàn giao cho HAH không muộn hơn ngày 30/11/2023, có thể gia hạn thời gian thêm 210 ngày sau khi HAH nhận được thông báo về việc chậm bàn giao tàu.

Tài sản bảo đảm là một tàu biển tên HAIAN BELL, số đăng ký HP-CON-002314-2 thuộc sở hữu của Công ty TNHH Vận tải Container Hải An – Công ty con của HAH. Ngoài ra, HAH cam kết sử dụng chính tàu HCT-266 làm tài sản bảo đảm hình thành trong tương lai để thay thế ngay sau khi tàu HCY-266 đủ điều kiện đăng ký giao dịch bảo đảm theo quy định.

Với việc liên tục gia tăng đội tàu trong các năm vừa qua, tỷ lệ nợ vay trên vốn chủ sở hữu đã tăng từ 20% lên 38% vào cuối quý 2/2023, tổng nợ vay hơn 1,171 tỷ đồng. Nếu thành công thực hiện phát hành trái phiêu riêng lẻ lần này, tổng nợ vay của HAH sẽ đạt mức 1,671 tỷ đồng.

Ngoài các vấn đề trên, HĐQT HAH cũng thông qua việc cho Công ty TNHH Liên doanh Zim Hải An vay số tiền không quá 37 tỷ đồng để phục vụ hoạt động sản xuất kinh doanh, thời gian vay 24 tháng, lãi suất 7%/năm. Theo tìm hiểu, đây là công ty con do HAH sở hữu trực tiếp 51% vốn, hoạt động chính trong lĩnh vực vận tải hàng hóa ven biển và viễn dương.

Huy Khải

FILI

|