|

Khi ngân hàng này cho vay để… trả nợ ngân hàng khác

Thời gian qua, Ngân hàng Nhà nước (NHNN) đã đưa ra nhiều chính sách tháo gỡ khó khăn, tạo điều kiện thuận lợi cho doanh nghiệp và người dân tiếp cận vốn. Các chính sách đã góp phần giảm mạnh mặt bằng lãi suất huy động trong tám tháng đầu năm 2023, từ đó góp phần giảm mặt bằng lãi suất cho vay.

Gần đây, NHNN ban hành Thông tư 06/2023/TT-NHNN, trong đó có một nội dung nổi bật là cho phép khách hàng có thể vay tiền tại ngân hàng này để trả nợ ngân hàng khác. Thông tư này đang có tác động mạnh tới mặt bằng lãi suất cho vay, sự cạnh tranh và thị phần giữa các nhóm ngân hàng.

Thông tư 06 sẽ khiến cho ngành ngân hàng ngày càng phân hóa và nhóm các ngân hàng nhỏ không “theo kịp” sẽ dần bị đào thải và khó lòng thoát khỏi vòng luẩn quẩn tăng trưởng và nợ xấu. Ảnh: LÊ VŨ

|

Các ngân hàng bắt đầu chạy đua tung các gói tài trợ vốn với lãi suất thấp

Thông tư 06/2023/TT-NHNN (Thông tư 06) quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng có hiệu lực từ ngày 1-9-2023. Trong đó, Thông tư 06 cho phép khách hàng vay để trả nợ khoản vay tại tổ chức tín dụng khác với mục đích vay phục vụ nhu cầu đời sống. Điều này có nghĩa là khách hàng có quyền lựa chọn ngân hàng khác có lãi suất vay thấp hơn để trả nợ trước hạn cho khoản vay tại ngân hàng hiện tại.

Mở đầu cuộc đua là các ngân hàng thương mại nhà nước. Cụ thể, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) sớm tung ra gói cho vay ưu đãi lãi suất chỉ từ 6,9%/năm trong sáu tháng đầu hoặc 7,5%/năm trong 12 tháng đầu hoặc 8%/năm trong hai năm đầu. Sau thời gian ưu đãi trên, Vietcombank sẽ áp dụng mức lãi suất thả nổi, hiện dao động quanh 10,5%.

Tiếp đó, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) cũng tung ra gói cho vay tương tự có lãi suất 6%/năm với các khoản vay ngắn hạn, từ 6,8%/năm với các khoản vay trung và dài hạn. Ngân hàng TMCP Công Thương Việt Nam (VietinBank) đưa ra mức lãi suất cho vay chỉ từ 5,6%/năm cho khách hàng có nhu cầu vay vốn trả nợ trước hạn tại các ngân hàng khác với các khoản vay phục vụ sản xuất kinh doanh và khoản vay phục vụ tiêu dùng có tài sản bảo đảm.

|

Mặc dù có những trở ngại nhất định nhưng xu hướng tất yếu là một phần không nhỏ khách hàng sẽ cân nhắc lựa chọn dịch chuyển qua các ngân hàng lớn để được hưởng các ưu đãi lãi suất mà các ngân hàng này đang đưa ra.

|

Cuộc đua sau đó đã có sự tham gia của các ngân hàng thương mại tư nhân khác. Điển hình là Ngân hàng TMCP Quân đội (MBBank) triển khai chương trình chuyển khoản vay bất động sản từ ngân hàng khác sang với lãi suất chỉ 8%/năm cố định trong 12 tháng.

Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank) cũng tung chương trình chuyển khoản vay bất động sản từ ngân hàng khác sang với lãi suất từ 7,3%/năm. Ngân hàng TMCP Á Châu (ACB) công bố cho vay với các khách hàng cá nhân muốn trả nợ trước hạn tại ngân hàng khác với mức lãi suất khoảng 8%/năm trong 12 tháng…

Không dễ vay ngân hàng này trả nợ ngân hàng khác

Có một số hạn chế khiến cho không phải khách hàng nào cũng có thể tiếp cận được các gói cho vay ưu đãi này, như:

Thứ nhất, đó là các khoản phí phát sinh khi trả nợ trước hạn tại ngân hàng hiện tại (phí phạt trả nợ trước hạn, phí giải chấp tài sản bảo đảm…) và các khoản phí phát sinh khi vay tại ngân hàng mới (phí thẩm định lại tài sản bảo đảm, phí công chứng mới, đăng ký thế chấp lại…). Các khoản phí này sẽ làm cho việc chuyển đổi khoản vay giảm hiệu quả và chỉ phù hợp với các khoản vay đang còn thời gian dài và giá trị lớn.

Thứ hai, các tài sản thế chấp cho các khoản vay hiện tại sẽ bị định giá lại, làm giảm khả năng vay của khách hàng. Lý do này được hiểu là bởi vì khẩu vị rủi ro của mỗi ngân hàng là khác nhau, đặc biệt các ngân hàng tốp đầu thường yêu cầu tiêu chuẩn cao hơn. Do đó, để có thể tìm được khoản vay mới tốt hơn thì buộc khách hàng cần có thêm tài sản thế chấp bổ sung, nhằm đáp ứng các yêu cầu cao hơn của các ngân hàng lớn.

Thứ ba, các ngân hàng lớn ưu tiên lựa chọn các khách hàng có tài chính lành mạnh, giá trị khoản vay lớn. Điều này là bởi các ngân hàng này có nhiều lựa chọn trong việc cấp tín dụng nhờ chi phí cho vay thấp, họ cũng sẽ hạn chế cho vay các khoản vay nhỏ với các thủ tục phức tạp.

Mặc dù có những khó khăn nêu trên, nhưng xu hướng tất yếu là một phần không nhỏ khách hàng sẽ cân nhắc lựa chọn dịch chuyển qua các ngân hàng lớn để được hưởng các ưu đãi lãi suất mà các ngân hàng này đang đưa ra.

Tác động tới tăng trưởng tín dụng, nợ xấu và sự cạnh tranh ngành ngân hàng

Thông tư 06 mới giải quyết được bài toán giảm lãi suất đầu ra thông qua sự cạnh tranh giữa các ngân hàng để giảm lãi suất mà chưa thể giải được bài toán về tăng trưởng tín dụng, vì cho dù có sự dịch chuyển tín dụng giữa các ngân hàng nhưng tổng thể tín dụng toàn hệ thống không tăng.

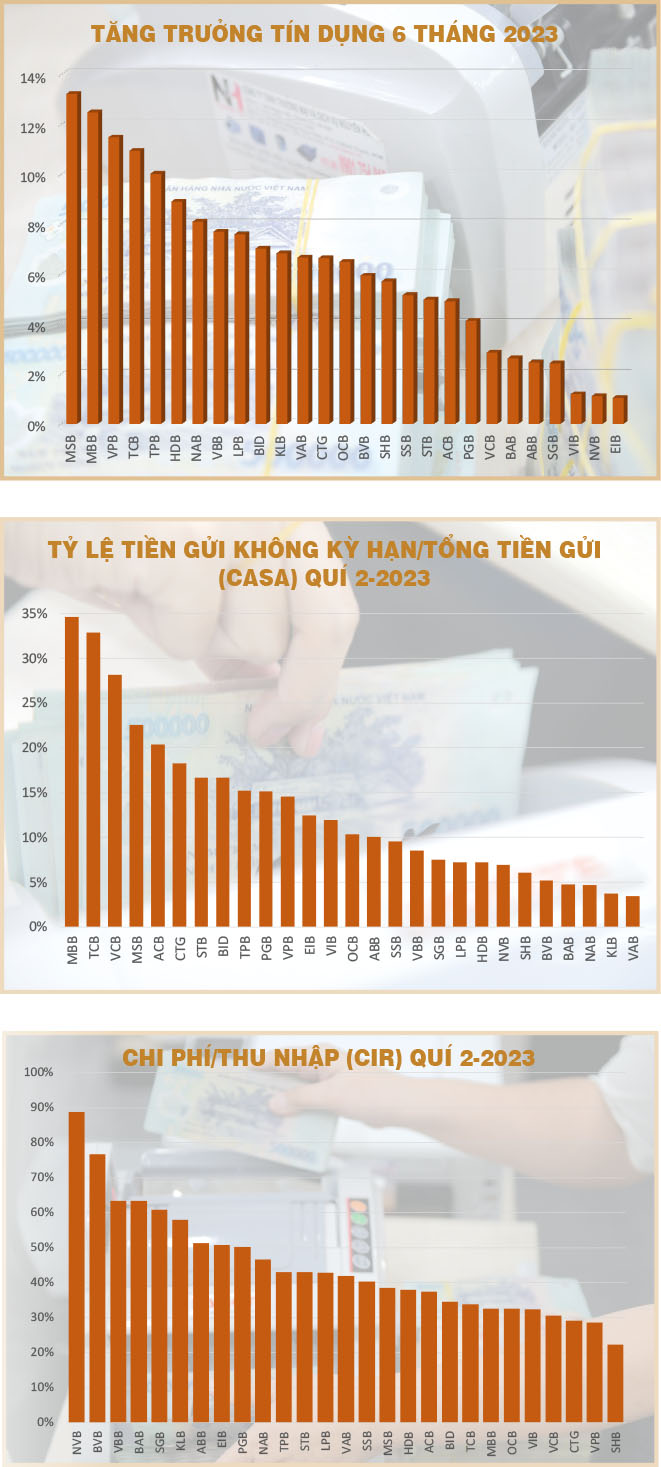

Theo đó, tăng trưởng tín dụng của nhóm ngân hàng lớn sẽ được thúc đẩy một phần nhờ lượng khách hàng dịch chuyển từ các ngân hàng nhỏ có chi phí cao qua, trong khi đó các ngân hàng nhỏ muốn tăng trưởng phải tiếp tục mở rộng hoạt động tín dụng mới.

|

Điều này cũng sẽ gây áp lực cao lên các ngân hàng nhỏ với chi phí vốn cao, họ sẽ dần mất đi khách hàng tốt, thị phần và rơi vào vòng tròn luẩn quẩn giữa nợ xấu và tăng trưởng.

|

Ngân hàng có lợi thế chi phí vốn sẽ ngày càng mạnh hơn nhờ nắm được tệp khách hàng tốt hơn từ các ngân hàng khác. Điều này được thể hiện rõ khi chênh lệch lãi suất cho vay tại nhóm ngân hàng tốp đầu với nhóm ngân hàng tốp cuối lên đến 2-5%/năm. Ngược lại, điều này cũng sẽ gây áp lực lớn lên các ngân hàng nhỏ với chi phí vốn cao, họ sẽ dần mất đi khách hàng tốt, thị phần và rơi vào vòng tròn luẩn quẩn giữa nợ xấu và tăng trưởng.

Để đối phó với tình trạng trên, các ngân hàng cần giảm chi phí vốn (COF) và chi phí hoạt động (CIR).

Giải pháp giảm chi phí vốn chỉ có thể thực hiện bằng cách nâng cao chất lượng dịch vụ, từ đó tăng hệ số tiền gửi không kỳ hạn (CASA).

Đối với giải pháp giảm chi phí hoạt động nói chung, bao gồm cả giải pháp giảm chi phí vốn và các chi phí hoạt động khác, cần thông qua việc đơn giản hóa các quy trình, thủ tục, tăng cường áp dụng công nghệ vào hoạt động ngân hàng.

Trong dài hạn, Thông tư 06 sẽ khiến cho ngành ngân hàng ngày càng phân hóa và nhóm các ngân hàng nhỏ không “theo kịp” sẽ dần bị đào thải và khó lòng thoát khỏi vòng luẩn quẩn tăng trưởng và nợ xấu.

Trịnh Duy Viết

TBKTSG

|