|

Kịch bản nào cho nợ xấu ngân hàng?

Như dự báo trước đây, tỷ lệ nợ xấu trên dư nợ vay của các ngân hàng tăng mạnh tại thời điểm cuối quý 2/2023. Số lượng nhà băng có tỷ lệ này vượt ngưỡng tiếp tục tăng.

Tính đến hết tháng 6, số liệu của Ngân hàng Nhà nước (NHNN) cho thấy dư nợ tín dụng toàn nền kinh tế đạt 12.5 triệu tỷ đồng, tức chỉ tăng 4.7% so với đầu năm, bằng một nửa tốc độ của cùng kỳ năm trước.

Nợ xấu tăng 34%

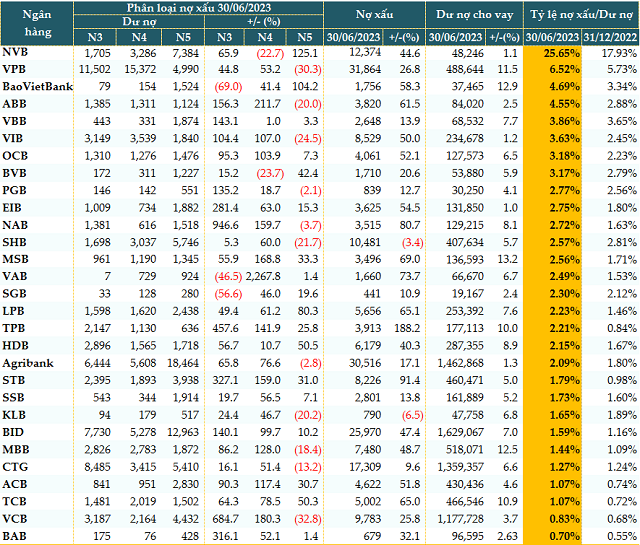

Theo dữ liệu từ VietstockFinance, tính đến 30/06/2023, tổng dư nợ cho vay tại 29 ngân hàng đã công bố BCTC là gần 10.6 triệu tỷ đồng, tăng gần 6% so với đầu năm.

Tất cả các ngân hàng đều ghi nhận tăng trưởng tín dụng dương. Tăng mạnh nhất là MSB (+13.2%). BaoVietBank đứng thứ hai với tốc độ tăng trưởng tín dụng 12.9%. MB xếp thứ ba, suýt soát 12.5%. VPBank (VPB) và Techcombank (TCB) tăng lần lượt 11.5% và 10.9%.

Trong khi đó, tổng nợ xấu của 29 ngân hàng tính đến 30/06/2023 là 219,747 tỷ đồng, tăng gần 34% so với đầu năm. Chỉ 2 ngân hàng có nợ xấu cải thiện là SHB (-3.4%) và KLB (-6.5%).

Cơ cấu nợ xấu tăng mạnh ở nhóm nợ dưới tiêu chuẩn (nhóm 3) với tỷ lệ 77%. Kế đến là nợ nghi ngờ (nhóm 4) tăng hơn 66%, trong khi nợ có khả năng mất vốn (nhóm 5) chỉ tăng nhẹ gần 3% so với đầu năm.

Ở nợ nhóm 5, Vietcombank (VCB) giảm mạnh nhất (-33%) chỉ còn 4,432 tỷ đồng; kế đó là VPB (-30.3%) và VIB (-24.5%).

Chiều ngược lại, nợ nhóm 3 tại một số ngân hàng tăng bằng lần như Nam A Bank (NAB, gấp 10 lần), VCB (gấp 7.8 lần), TPBank (TPB, gấp 5.6 lần).

|

Chất lượng nợ vay của các ngân hàng tính đến 30/06/2023 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

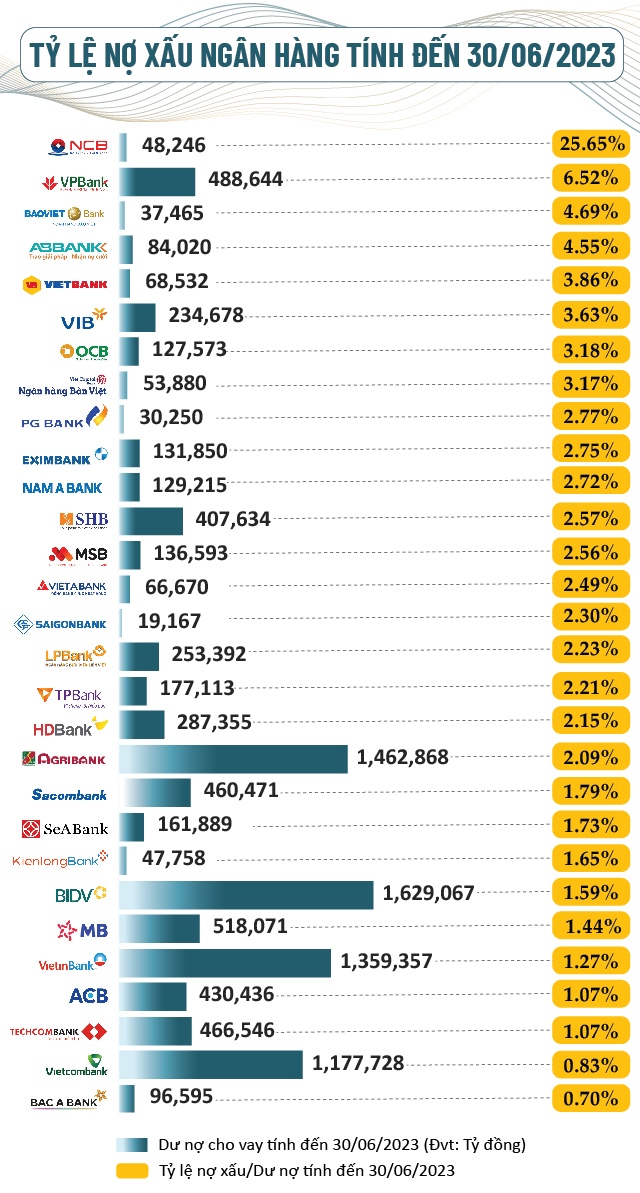

Tỷ lệ nợ xấu/dư nợ vay phá ngưỡng

Tính đến cuối quý 2, có 8/29 ngân hàng ghi nhận tỷ lệ nợ xấu/dư nợ vay vượt ngưỡng 3%. Có ngân hàng đẩy tỷ lệ này đến gần 26%.

Vẫn có 2 ngân hàng cải thiện tỷ lệ nợ xấu/dư nợ vay là SHB và KLB. SHB giảm tỷ lệ nợ xấu/dư nợ vay từ mức 2.81% hồi đầu năm xuống còn 2.51%. Trong khi đó, KLB giảm từ 1.89% xuống còn 1.65%.

Nguồn: VietstockFinance

|

Nợ xấu sẽ còn tăng tiếp?

NHNN đã ban hành Thông tư 02/2023 về gia hạn nợ và giữ nguyên nhóm nợ ban hành, cho phép các khoản nợ đến hạn, các khoản trả lãi đến hạn của người dân, doanh nghiệp gặp khó khăn chưa có điều kiện trả nợ ngân hàng được tiếp tục giãn, hoãn thời hạn trả nợ và không bị chuyển nhóm nợ. Các tổ chức tín dụng xem xét trên thực tế khách hàng và năng lực tài chính của mình để cơ cấu lại thời gian trả nợ và giữ nguyên nhóm nợ từ ngày 24/04/2023 đến hết 30/06/2024.

Theo báo cáo ngành ngân hàng do VNDirect công bố ngày 04/08, tổng giá trị nợ tái cơ cấu theo Thông tư 02/2023 đạt 62.5 ngàn tỷ đồng tại thời điểm cuối tháng 6, tương đương 0.5% tổng tín dụng toàn hệ thống (theo số liệu của NHNN).

Việc tỷ lệ nợ xấu tiếp tục tăng trong quý 2 là điều đã được dự báo từ trước. Theo Tổng Giám đốc Ngân hàng OCB - ông Nguyễn Đình Tùng, khi thị trường bất động sản vẫn còn nhiều vướng mắc, chưa được tháo gỡ, đi kèm với khó khăn chung của toàn ngành kinh tế thì việc xử lý nợ xấu cũng sẽ bị ảnh hưởng.

Trước tình hình hiện tại, PSG.TS. Đinh Trọng Thịnh - Chuyên gia kinh tế cho biết, thực tế nợ xấu sẽ còn có xu hướng tiếp tục tăng. Lý do ông đưa ra vì NHNN cho phép các ngân hàng thương mại được phép giãn, hoãn nợ, không chuyển nhóm nợ xấu… Các ngân hàng thương mại có thể tự quyết định khi đáp ứng đủ điều kiện. Thế nhưng thực tế, các ngân hàng sau 2 năm giãn, hoãn nợ để giúp doanh nghiệp hồi phục sau đại dịch COVID-19, đến nay một số trường hợp không thể tiếp tục giãn, hoãn nợ, buộc phải chuyển sang nợ xấu để có hướng xử lý.

NHNN cũng cho phép ngân hàng thương mại được trích lập dự phòng rủi ro nợ xấu trong thời gian 2 năm và trước đây nhiều ngân hàng đã trích lập dự phòng nợ xấu, nên việc họ đưa các khoản nợ chuyển sang nợ xấu cũng là lẽ đương nhiên; từ đó có cơ sở để xử lý nợ xấu và vì vậy thời gian tới nợ xấu của ngân hàng chắc chắn sẽ tiếp tục tăng.

“Nhưng việc xử lý nợ xấu sẽ không quá phức tạp. Các ngân hàng thương mại đã có trích lập dự phòng cũng như NHNN đã cho phép xử lý nợ xấu theo các cơ chế chính sách đã quy định. Cho nên, dần dần ngân hàng cũng sẽ xử lý được các khoản nợ xấu này” - ông Thịnh khẳng định.

Tăng đệm dự phòng, lợi nhuận sụt giảm

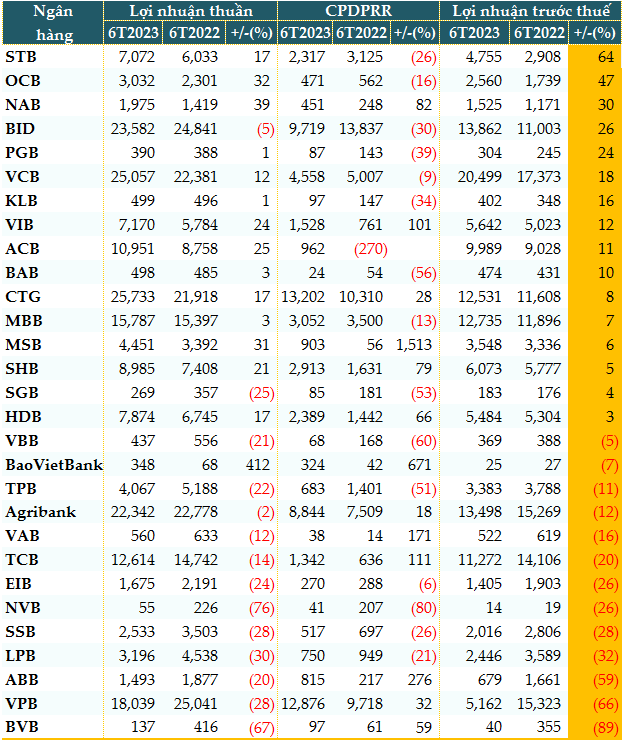

Trong nửa đầu năm, tổng chi phí dự phòng của 29 ngân hàng lên đến 69,423 tỷ đồng, tăng 11% so với cùng kỳ năm trước. Có đến 15/29 ngân hàng giảm trích lập dự phòng.

Tuy nhiên, với kết quả kinh doanh không quá khả quan khi có đến 14/29 ngân hàng giảm lợi nhuận thuần từ hoạt động kinh doanh, đã có 13 ngân hàng giảm lợi nhuận trước thuế trong nửa đầu năm.

Xét về tốc độ tăng trưởng, Sacombank là ngân hàng tăng trưởng lợi nhuận trước thuế 6 tháng cao nhất hệ thống với tỷ lệ 64% khi thu được 4,755 tỷ đồng. Kế đến là OCB tăng trưởng 47%, với 2,560 tỷ đồng lãi trước thuế. Xếp thứ ba là NAB, tăng 30% lãi trước thuế, lên mức 1,525 tỷ đồng.

|

Kết quả kinh doanh 6 tháng đầu năm 2023 của các ngân hàng (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

Trước tình hình nợ xấu tiếp đà tăng, đi kèm với tăng trưởng tín dụng thấp hơn dự báo, TS. Nguyễn Trí Hiếu - Chuyên gia kinh tế đánh giá tình hình tăng trưởng của các ngân hàng có lẽ không khả quan trong 2 quý còn lại của năm 2023.

Cát Lam

FILI

|