|

Hiểu đúng về các chỉ số tài chính của các ngân hàng thương mại

Báo cáo tài chính của các ngân hàng thương mại luôn được kỳ vọng bởi thị trường không chỉ bởi đây là nhóm ngành có quy mô vốn hóa lớn trên thị trường chứng khoán mà còn bởi vì các cổ phiếu ngân hàng thường có tính chất đồng nhất về đặc điểm tài chính. Xu hướng về sức khỏe tài chính của các ngân hàng thương mại sẽ gợi mở nhiều về triển vọng của nền kinh tế sắp tới.

Hiện tại, chúng ta có 27 ngân hàng đang niêm yết trên 3 sàn chứng khoán Việt Nam với tổng quy mô vốn hóa lên đến hơn 70 tỷ đô la, chiếm hơn 25% tổng giá trị vốn hóa của tất cả các doanh nghiệp trên sàn chứng khoán Việt Nam hiện tại. Chúng ta cần hiểu rằng Việt Nam có đến hơn 1600 doanh nghiệp niêm yết trên cả 3 sàn. Dựa trên tầm quan trọng như vậy của các cổ phiếu ngân hàng nên việc có thể hiểu được đặc điểm tài chính cũng như phân tích những sự thay đổi trong chỉ số tài chính là rất cần thiết đối với các nhà đầu tư tham gia thị trường chứng khoán.

Chỉ số tài chính của ngành ngân hàng có tính tương đồng cao

Ngành ngân hàng luôn đóng một vai trò quan trọng trong bất kỳ nền kinh tế nào, trong việc cung cấp nguồn vốn cho các cá nhân và doanh nghiệp, đặc biệt là các doanh nghiệp vừa và nhỏ. Một đặc điểm thứ hai nữa là nguồn vốn ngân hàng thường có kỳ hạn ngắn hoặc rất ngắn trong khi ngân hàng thường cho vay kỳ hạn dài hoặc rất dài. Điều đó khiến việc quản lý thanh khoản của hệ thống ngân hàng luôn là một vấn đề sống còn. Dựa trên những đặc điểm nói trên khiến cho việc quản lý an toàn của hệ thống ngân hàng luôn là một ưu tiên hàng đầu đối với Chính phủ nói chung và Ngân hàng Nhà nước nói riêng. Khi đó, Ngân hàng Nhà nước sẽ thường đưa ra quy định về hoạt động mà các ngân hàng thương mại cần phải tuân thủ để duy trì tính an toàn và ổn định tối thiểu cho toàn hệ thống.

Việc mô hình kinh doanh của các ngân hàng có tính đồng bộ cao, từ chi phí vốn đầu vào đến mức lãi suất đầu ra cho vay đối với thị trường, rồi cho đến các nguồn thu nhập từ hoạt động đầu tư cũng như nguồn thu từ hoạt động dịch vụ. Điều đó khiến cho các chỉ số tài chính giữa các ngân hàng thương mại có tính tương đồng và khả năng so sánh với nhau rất tốt. Các ngân hàng có cùng chiến lược, tập trung với phân khúc bán lẻ hay tập trung vào phân khúc doanh nghiệp lớn sẽ có những đặc điểm tài chính rất đặc thù.

Bảng bên dưới sẽ thể hiện các chỉ số tài chính đặc thù của ngành ngân hàng:

|

Nguồn: Tổng hợp của tác giả

|

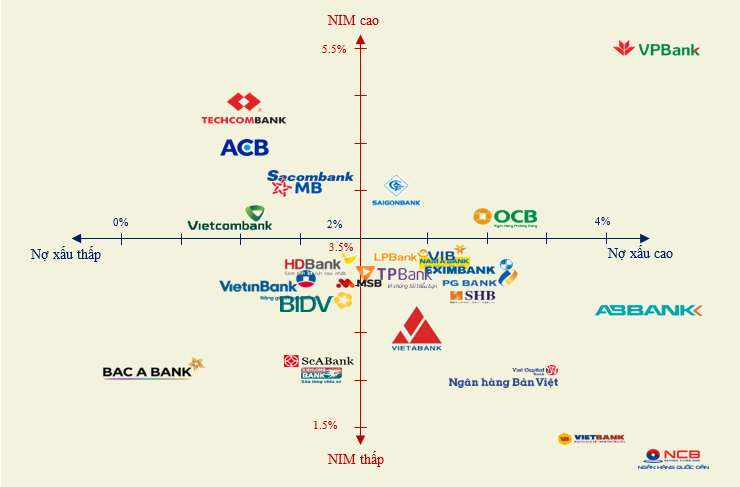

Dựa trên hai chỉ số tài chính phổ biến nhất trong hoạt động kinh doanh của ngân hàng là NIM (Chênh lệch trung bình mức lãi suất đầu vào và đầu ra) và tỷ lệ nợ xấu thì chúng cũng có thể vẽ nên một bản đồ thị về phân loại của các ngân hàng khác nhau. Trên trục hoành của đồ thị là mức nợ xấu với mức trung bình của ngành đang ở mức khoảng 2%, trong khi đó trên trục tung thể hiện NIM với mức trung bình của ngành ở mức 3.7%. Các mức nợ xấu và NIM của các ngân hàng có mức thấp hơn mức trung bình có thể được xem là có mức nợ xấu và NIM thấp, ngược lại với trường hợp cao hơn.

Theo đó, nhóm các ngân hàng có mức NIM cao hơn trung bình và nợ xấu thấp hơn trung bình dựa trên báo cáo tài chính quý 2 vừa công bố có thể kể đến Vietcombank, Techcombank, ACB, MB và Sacombank.

Nhóm ngân hàng có mức NIM cao và nợ xấu cao thì có thể kể đến VPBank, OCB và Saigonbank. Mức nợ xấu cao của VPB hơn hẳn so với mức trung bình của ngành có thể giải thích cho việc mảng tiêu dùng tín chấp từ công ty con FE Credit chiếm quy mô rất đáng kể và có mức bản chất nợ xấu cao hơn mức trung bình của các NHTM rất nhiều.

Nhóm ngân hàng có mức NIM thấp và nợ xấu thấp có thể kể đến những tên tuổi quen thuộc như VietinBank, BIDV, HDBank, MSB. Các ngân hàng có nhóm NIM đặc biệt thấp có thể kể đến như Bac A Bank, SeABank, KienLongBank.

Cuối cùng, nhóm ngân hàng có mức NIM thấp và nợ xấu cao sẽ bao gồm các ngân hàng có quy mô vốn nhỏ. Trong nhóm này thì cũng có rất nhiều ngân hàng tiến sát mức chỉ số trung bình như LPBank, VIB, Nam Á Bank, TPBank, Eximbank, SHB, PG Bank. Một số khác ở phía xa về góc phải có thể được xem có mức chỉ số tài chính kém nhất ngành.

|

Phân loại các ngân hàng theo NIM và tỷ lệ nợ xấu

Nguồn: Tổng hợp dựa trên báo cáo tài chính quý 2/2023

|

Tính mâu thuẫn của các chỉ số tài chính của ngân hàng

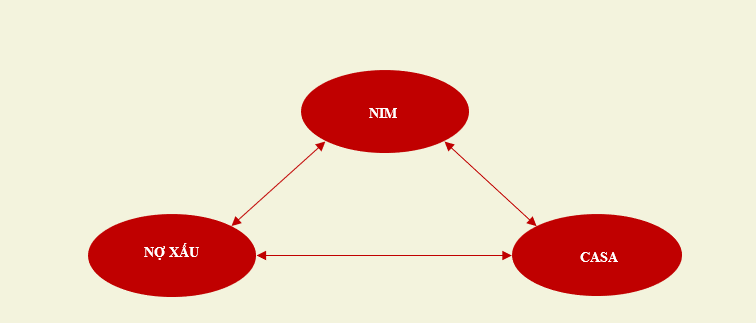

Điểm đặc biệt trong chỉ số tài chính của các ngân hàng đó là tiêu chí mâu thuẫn lẫn nhau giữa các chỉ số. Do đó, theo dõi chỉ số tài chính ngân hàng sẽ có thể giúp chúng ta hiểu hơn về chiến lược theo đuổi của từng nhóm ngân hàng. Như chúng ta theo dõi ở hình trên thì các ngân hàng đôi khi sẽ phải đánh đổi giữa mức NIM và mức tỷ lệ nợ xấu. Để có thể lựa chọn một phân khúc khách hàng vay có thể mang lại lợi nhuận cao cho ngân hàng, phản ánh qua mức NIM cao, thì ngân hàng sẽ phải chấp nhận một mức rủi ro cao hơn, phản ánh tỷ lệ nợ xấu cao.

Các lãnh đạo ngân hàng sẽ theo đuổi các chiến lược kinh doanh dựa trên nền tảng các lợi thế về nguồn lực của mình mà mỗi ngân hàng có thể lựa chọn một mức đánh đổi tối ưu cho danh mục vay. Ngoài NIM thì một chỉ số cũng rất được các ngân hàng thương mại ở Việt Nam quan tâm đó là tỷ lệ CASA (Tỷ lệ tiền gửi không kỳ hạn trên tổng tiền gửi). Chỉ số này có thể tác động trực tiếp đến NIM bởi vì nguồn vốn giá rẻ sẽ giúp giảm chi phí vốn bình quân của ngân hàng, qua đó giảm mức NIM. Tuy nhiên, tỷ lệ CASA cao sẽ có thể ảnh hưởng đến khả năng thanh khoản của ngân hàng. Chưa kể đến việc một số các ngân hàng có CASA cao từ việc xây dựng một chính sách tín dụng cho một hệ sinh thái các doanh nghiệp vay sẽ khiến cho tỷ lệ nợ xấu của ngân hàng tăng cao, khi các khách hàng vay có một mối liên hệ chặt chẽ với nhau. Các ngân hàng sẽ cố gắng xây dựng các chiến lược kinh doanh và chiến lược tài chính để có thể tối ưu hóa mối quan hệ giữa ba yếu tố trên để vừa có thể kinh doanh đạt kết quả tốt và vừa có thể cân bằng rủi ro trong kinh doanh.

|

Đánh đổi giữa các chỉ số tài chính

|

Với vai trò là ngành nghề quan trọng nhất trong nền kinh tế cũng như trên thị trường chứng khoán, kết quả tài chính của các ngân hàng luôn có một tác động lớn không những đến môi trường kinh tế vĩ mô mà còn đối với triển vọng của thị trường chứng khoán nói Chung. Việc hiểu những đặc thù trong chỉ số tài chính của các ngân hàng giúp chúng ta có thể đánh giá tốt hơn về triển vọng của nền kinh tế, đặc biệt là việc đánh giá toàn diện hơn về triển vọng của các ngân hàng ở các nhóm chiến lược khác nhau.

Lê Hoài Ân, CFA

FILI

|