|

VDSC: Bước chuyển về chính sách tiền tệ trở nên rõ ràng hơn

Ngân hàng Nhà nước (NHNN) đang dần chuyển dịch chính sách tiền tệ theo hướng nới lỏng hơn trong bối cảnh Việt Nam ghi nhận mức tăng trưởng GDP yếu hơn dự báo.

Quý 1/2023, GDP Việt Nam tăng trưởng 3.3%, yếu hơn dự báo của các chuyên viên phân tích tại CTCK Rồng Việt (VDSC). Nếu không xét giai đoạn bị tác động tiêu cực bởi COVID-19 (quý 1/2020 và quý 3/2021) thì đây là mức tăng trưởng thấp nhất kể từ quý 1/2009.

Theo các chuyên viên phân tích, tăng trưởng giảm tốc mạnh khi những cỗ máy tăng trưởng của Việt Nam quay đầu giảm. Trong quý 1/2023, lĩnh vực sản xuất công nghiệp giảm 2.3% so với cùng kỳ, bất động sản giảm 0.1% và y tế giảm 1.6%. Bên cạnh đó, hoạt động xây dựng cũng giảm tốc.

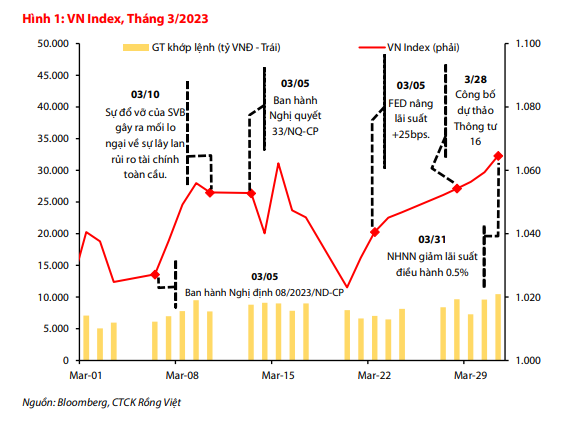

Trong bối cảnh đó, các cơ quan điều hành Việt Nam đã đưa biện pháp hỗ trợ nền kinh tế, nhất là lĩnh vực bất động sản và trái phiếu. Trong tháng 3, Việt Nam ban hành nghị quyết 33 về tháo gỡ, thúc đẩy thị trường bất động sản, và thông tư 16 về nới lỏng điều kiện mua trái phiếu doanh nghiệp với các ngân hàng.

Bước chuyển về chính sách tiền tệ trở nên rõ ràng hơn

Về phần chính sách tiền tệ, các chuyên viên tại VDSC nhận định NHNN đã có những động thái đảo chiều chính sách nhanh và rõ hơn trong tháng 3/2023.

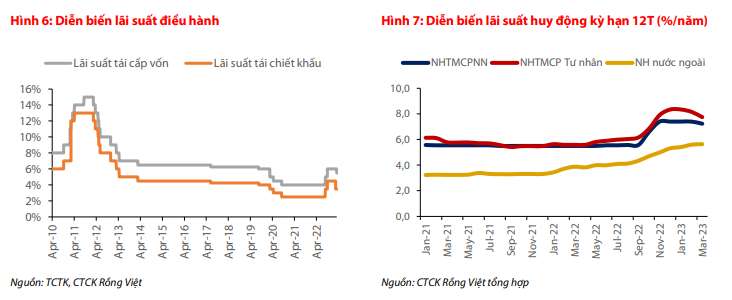

Đầu tiên có thể kể đến hai lần điều chỉnh lãi suất điều hành vào giữa và cuối tháng. Theo đó, lãi suất tái chiết khấu và lãi suất tái cấp vốn giảm lần lượt 100 và 50 điểm cơ bản trong tháng qua.

Một số lãi suất định hướng khác cũng giảm như trần lãi suất tiền gửi không kỳ hạn và kỳ hạn 1-6 tháng giảm 50 điểm cơ bản về lần lượt 0.5%/năm và 5.5%/năm; và trần lãi suất cho vay ngắn hạn bằng VNĐ đối với một số lĩnh vực ưu tiên cũng giảm 100 điểm cơ bản về còn 4.5%/năm.

VDSC kỳ vọng điều này sẽ tác động nhiều đến mặt bằng lãi suất chung. Sau quyết định của NHNN, đầu tháng 4/2023, các NHTM từ Nhà nước đến tư nhân đều đã giảm lãi suất huy động với mức giảm từ 0.3-0.8 điểm %. Tính từ đầu năm đến nay, lãi suất huy động đã giảm tương đối mạnh khoảng từ 0.8-1.2 điểm %, nhịp giảm này tương đương mức tăng trong giai đoạn tháng 10-12/2022.

Theo số liệu của NHNN, lãi suất cho vay bình quân đối với các khoản vay mới và cũ vào cuối tháng 2/2023 ở mức 9.5-11.3%/năm, tăng khoảng 0.5-0.6 điểm % so với cuối năm 2022 và cao hơn 1.1-1.4 điểm % so với trước tháng 10/2022.

Lãi suất cho vay sẽ tiếp tục giảm

Các chuyên viên phân tích tại VDSC kỳ vọng lãi suất cho vay trong nền kinh tế sẽ giảm trong thời gian tới, dựa vào một số cơ sở: Lãi suất huy động hạ nhiệt làm tiền đề giảm lãi suất cho vay; thanh khoản hệ thống dồi dào, nhu cầu tín dụng yếu nên quy luật cung cầu thì lãi suất cho vay sẽ giảm; gói tín dụng 120,000 tỷ đồng được triển khai từ 01/04/2023 với mức lãi suất cho vay ưu đãi từ 8.2-8.7%/năm đối với chủ đầu tư và người mua các dự án nhà ở xã hội, nhà ở công nhân và xây dựng lại chung cư cũ.

“Mức giảm kỳ vọng đối với mặt bằng lãi suất cho vay khoảng 0.5-1 điểm %, tuỳ lĩnh vực. Đối với các lĩnh vực ưu tiên lãi suất trần 4.5%/năm không khác biệt nhiều nhưng đối với lĩnh vực bất động sản thì đang mở ra kênh dẫn vốn với chi phí rẻ hơn”, VDSC nhận định. “Mức độ hấp thụ sẽ tùy thuộc vào sự năng động và linh hoạt của doanh nghiệp, mức độ chấp nhận rủi ro/cân đối lợi ích của các ngân hàng cho vay và danh mục các dự án được Bộ Xây dựng cấp phép”.

Với thị trường trái phiếu doanh nghiệp, VDSC nhìn nhận cánh cửa không phải là quá rộng và kèm theo những quy định giám sát chặt hơn để đảm bảo không xảy ra thêm những bất ổn trong tương lai. Bên cạnh đó, những thông điệp mới nhất của nhà điều hành về việc hoãn, giãn nợ cho doanh nghiệp gặp khó khăn cũng tạo thêm hy vọng, ràng buộc là nếu chính sách này được ban hành cũng phải cân nhắc kỹ về liều lượng và đối tượng.

Bơm ròng 94 ngàn tỷ đồng thông qua mua ngoại tệ

Về điều tiết thanh khoản hệ thống, NHNN cũng đang có định hướng hỗ trợ thanh khoản nhất quán. Theo công bố của NHNN, từ đầu năm đến nay đã mua vào khoảng 4 tỷ USD, tương đương phục hồi khoảng 15-17% lượng ngoại tệ bị hụt trong giai đoạn tỷ giá biến động của năm 20221. Điều này cũng đồng nghĩa NHNN đã bơm ròng khoảng 94 ngàn tỷ đồng thông qua mua ngoại tệ, song song với việc rút ròng lượng tiền khoảng 110 ngàn tỷ đồng thông qua việc phát hành tín phiếu NHNN kỳ hạn 91 ngày.

Từ giữa đến cuối tháng 3/2023, hoạt động bơm/hút ròng trên thị trường mở đã ngưng hẳn do lãi suất liên ngân hàng giảm mạnh và các NHTM không còn nhu cầu vay mượn từ NHNN. Nếu tình hình này tiếp diễn thì từ cuối tháng 5/2023, một lượng lớn thanh khoản (~110 ngàn tỷ đồng) sẽ được bơm ra thị trường do tín phiếu 91 ngày đáo hạn.

Nhìn về lộ trình chính sách tiền tệ sắp tới, VDSC cho rằng có thể NHNN sẽ kiên định với định hướng nới lỏng trong bối cảnh các áp lực về lạm phát, tỷ giá, thắt chặt chính sách tiền tệ toàn cầu phần nào đã đi qua. Nếu rủi ro nhiều nhà đầu tư đang lo lắng là suy thoái kinh tế toàn cầu diễn ra thì việc tiếp tục giảm lãi suất điều hành có lẽ nằm trong dự liệu của NHNN.

Vũ Hạo

FILI

|