|

Triển vọng nào cho DCM, GAS và HSG?

Các công ty chứng khoán (CTCK) đánh giá DCM tiêu cực do mùa “bội thu” đã qua; giữ GAS do là doanh nghiệp số 1 ngành khí Việt Nam với quy mô tiếp tục mở rộng; trung lập HSG do ảnh hưởng kéo dài từ thị trường tôn mạ hồi phục chậm.

DCM: Tiêu cực với giá mục tiêu 24,884 đồng/cp

Theo CTCK SBS, CTCP Phân bón Dầu khí Cà Mau (HOSE: DCM) đã ghi nhận kết quả kinh doanh bứt phá trong năm 2022, với doanh thu thuần đạt 16,240 tỷ đồng, tăng 62%, và lãi sau thuế đạt 4,316 tỷ đồng, tăng 136% so với năm 2021.

Tuy nhiên, CTCK này cho rằng đây rất có thể sẽ là đỉnh lợi nhuận của doanh nghiệp khi giá bán Urea thế giới liên tục giảm mạnh xuống 335 USD/tấn, giảm gần 70% so với đỉnh hồi giữa tháng 4 năm ngoái và chưa có dấu hiệu dừng lại.

Nguyên do từ các nhà sản xuất ở châu Âu mở rộng sản xuất nhờ giá nguyên, nhiên liệu đầu vào giảm khi nguồn khí đốt tự nhiên và nhập khẩu LNG dồi dào và nguồn cung từ Nga và Trung Quốc tăng mạnh trong thời gian qua.

Ban lãnh đạo DCM nhận thấy rõ những khó khăn trong năm 2023 nên đã đặt chỉ tiêu doanh thu hợp nhất 2023 đạt gần 13,459 tỷ đồng, giảm 15%, và lãi sau thuế dự kiến hơn 1,383 tỷ đồng, giảm gần 68% so với thực hiện năm 2022.

Về kế hoạch đầu tư 2023, DCM có 2 dự án chuyển tiếp là Dự án Trung tâm Nghiên cứu, ứng dụng, chuyển giao công nghệ sản xuất nông nghiệp công nghệ cao Thạnh Hóa – PVCFC và Dự án Mở rộng mái che mưa cho hệ thống xuất sản phẩm cùng 2 dự án mới, 8 dự án chuẩn bị đầu tư, 1 dự án M&A. DCM dự định trả cổ tức bằng tiền mặt tỷ lệ 16%.

Nhìn chung, với việc giá phân Urea giảm mạnh những tháng gần đây chắc chắn sẽ là thách thức vô cùng lớn với DCM. Ngoài ra việc đưa mặt hàng phân bón từ đối tượng chịu thuế VAT 5% sang đối tượng không chịu thuế đã khiến giá phân bón tăng lên 5-8% điều này khiến DCM bị giảm sức cạnh tranh với phân bón ngoại. Đồng nghĩa, doanh nghiệp sẽ phải đối diện với rất nhiều thách thức trong thời gian tới

Vì vậy, SBS đánh giá DCM ở mức độ tiêu cực với giá mục tiêu 24,884 đồng/cp.

Xem thêm tại đây

Giữ GAS với giá trị trung bình 106,080 đồng/cp

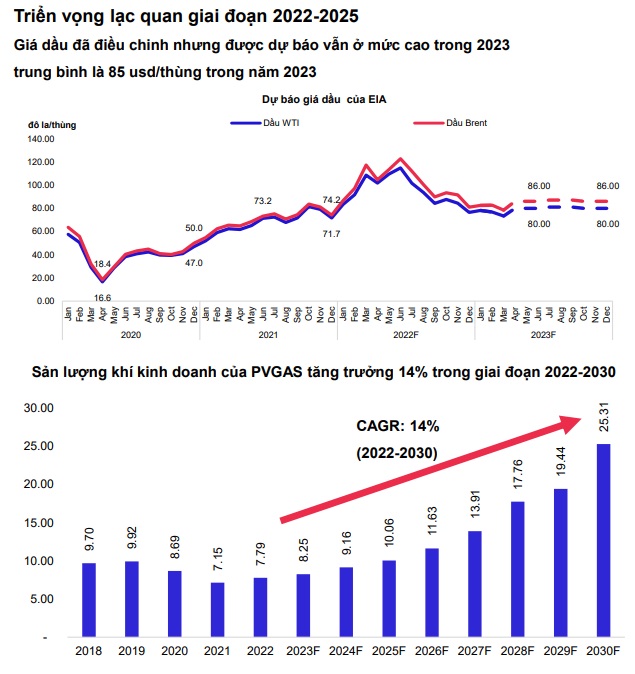

Theo kế hoạch sơ bộ, năm 2023 Tổng Công ty Khí Việt Nam - CTCP (HOSE: GAS) đặt kế hoạch sản lượng khí thu gom 7.9 tỷ m3, sản lượng khí kinh doanh là 7.7 tỷ m3, giảm 1% so với cùng kỳ. Sản lượng LPG là 1.76 triệu tấn, giảm 14% và 84,000 tấn Condensate, giảm 17%.

CTCK MB (MBS) đánh giá đây là kế hoạch thận trọng trong bối cảnh nền kinh tế đang gặp nhiều khó khăn, nhu cầu khí cho điện, đạm, công nghiệp đều giảm thấp.

Theo báo cáo của PVN, quý 1/2023, sản lượng khí khai thác đạt 1.97 tỷ m3, vượt gần 18% kế hoạch quý và đạt 33% kế hoạch năm. Do đó, MBS dự báo, sản lượng khí kinh doanh 2023 của GAS có thể đạt 8.25 tỷ m3 bao gồm 0.15 tỷ m3 LNG. Sản lượng LPG có thể đạt 2.25 triệu tấn do khả năng cung cấp LPG cho Nhà máy hóa dầu Long Sơn, sản lượng Condensate đạt 80,000 tấn.

Với giá dầu kịch bản cơ sở là 85 USD/thùng (dầu Brent) trong năm 2023. MBS dự báo doanh thu 2023 của GAS có thể đạt 92,075 tỷ đồng, lãi trước thuế đạt 13,066 tỷ đồng, giảm gần 9% và 31% % so với thực hiện năm 2022.

Từ sau năm 2023, triển vọng phát triển của GAS tiếp tục tăng trưởng lạc quan nhờ các dự án đầu tư khai thác khí trong nước cũng như dự án kho cảng nhập khẩu khí thiên nhiên hóa lỏng (LNG) hoàn thành; nhu cầu tiêu thụ khí thiên hiên cho ngành điện cũng tăng lên, đưa sản lượng bán hàng và kết quả kinh doanh tiếp tục tăng lên.

Nguồn: MBS

|

Kết luận, MBS khuyến nghị giữ cổ phiếu GAS với giá trị trung bình 106,080 đồng/cp, và các điểm nhấn chính là doanh nghiệp số 1 ngành khí Việt Nam với quy mô tiếp tục mở rộng; kết quả kinh doanh năm 2022 khả quan nhờ sản lượng khí hồi phục và đặc biệt giá dầu tăng mạnh. Bên cạnh đó, tiềm lực tài chính mạnh là cơ sở đảm bảo thực hiện tốt các dự án đầu tư trong tương lai; và chính sách cổ tức bằng tiền hấp dẫn với tỷ lệ từ 30-35%/năm.

Xem thêm tại đây

Khuyến nghị trung lập HSG với giá mục tiêu 17,200 đồng/cp

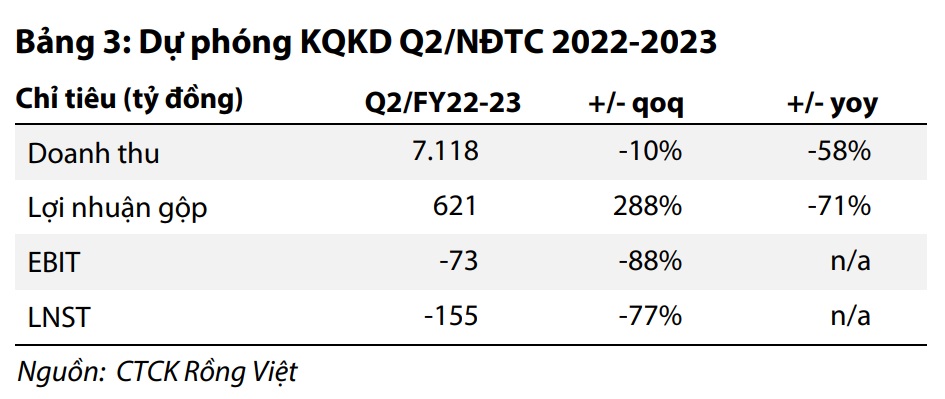

Theo CTCK Rồng Việt (VDSC), quý 2 Niên độ tài chính (NĐTC) 2022-2023, doanh thu và lợi nhuận sau thuế của HSG ước đạt lần lượt 7,118 tỷ đồng, giảm 58% so với cùng kỳ và âm 155 tỷ đồng. Trong đó, nhu cầu tôn mạ vẫn yếu và tháng Tết khiến sản lượng thấp so với quý trước, và lợi nhuận bắt đầu hồi phục nhờ giá HRC giữ đà tăng trong quý.

Theo VDSC, kết quả NĐTC phụ thuộc nhiều vào nhu cầu của thị trường tôn mạ và ống thép, đặc biệt là hoạt động xuất khẩu tôn mạ. Tuy nhiên, tại thời điểm kết thúc nửa NĐTC, CTCK này chưa thấy sự hồi phục rõ rệt.

Trong khi đó, HSG đang nỗ lực cắt giảm các chi phí quản lý bán hàng và chi phí tài chính, nhưng nhiều khả năng lợi nhuận nửa sau của NĐTC sẽ không bù đắp được lỗ đã ghi nhận trong nửa đầu NĐTC.

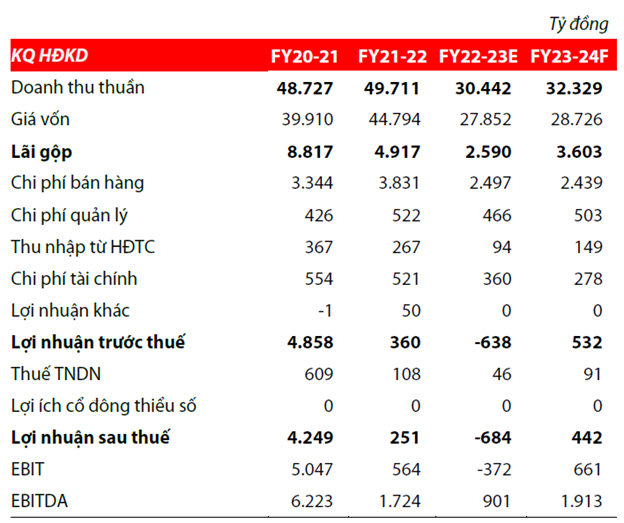

Cho cả NĐTC 2022-2023, VDSC dự phóng doanh thu của HSG đạt 30,442 tỷ đồng, giảm 39% so với cùng kỳ. Trong đó, kỳ vọng tổng sản lượng bán hàng đạt 1.3 triệu tấn, giảm 27% và giá HRC trung bình cả NĐTC khoảng 715 USD/tấn.

Dự phóng HSG sẽ lỗ 684 tỷ đồng, thấp hơn đáng kể so với kế hoạch được thông qua tại ĐHĐCĐ của HSG (hai phương án 100 tỷ đồng và 300 tỷ đồng).

|

Dự phóng kết quả kinh doanh của HSG

Nguồn: VDSC

|

Với kết quả kinh doanh của NĐTC trước, HSG sẽ trải qua năm thứ 4 liên tiếp không chia cổ tức tiền mặt. Vì vậy, VDSC đưa ra quan điểm trung lập đối với cổ phiếu HSG với giá mục tiêu 17,200 đồng/cp; đồng thời khuyến nghị nhà đầu tư ưa thích cổ phiếu HSG theo dõi kỹ giá HRC thế giới và sản lượng bán hàng của doanh nghiệp này để tận dụng cơ hội.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh

FILI

|