|

Nhóm công ty tên “đậm chất Nhật” ồ ạt mua lại lượng lớn trái phiếu trước hạn

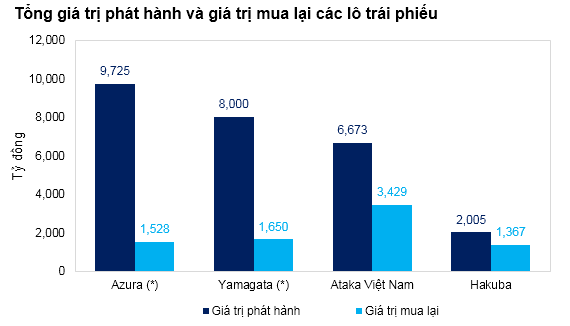

Theo thông tin từ Sở Giao dịch chứng khoán Hà Nội (HNX), một nhóm công ty liên quan với tên gọi “đậm chất Nhật Bản” đồng loạt mua lại trước hạn nhiều trái phiếu kỳ hạn 10 năm, với tổng giá trị lên đến hơn 13 ngàn tỷ đồng.

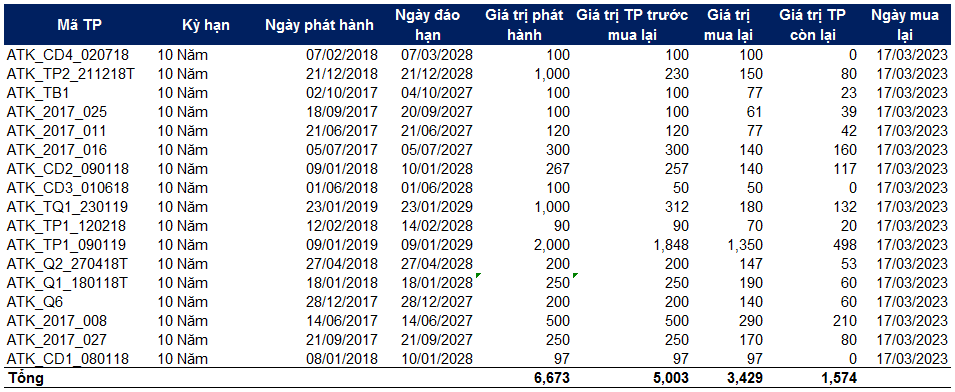

Cụ thể, ngày 17/03, CTCP Ataka Việt Nam đã mua lại trước hạn 17 lô trái phiếu, tổng giá trị mua lại là 3,429 tỷ đồng. Trong đó, các lô trái phiếu mã ATK_CD4_020718, ATK_CD3_010618, ATK_CD1_080118 được mua lại trước hạn toàn bộ. Phần lớn trái phiếu phát hành từ tháng 06/2017 - 01/2019, tổng giá trị phát hành là 6,673 tỷ đồng, kỳ hạn 10 năm, lãi suất từ 9 - 10%/năm.

|

Giao dịch mua lại trái phiếu trước hạn của Ataka Việt Nam

Đvt: Tỷ đồng

Nguồn: HNX

|

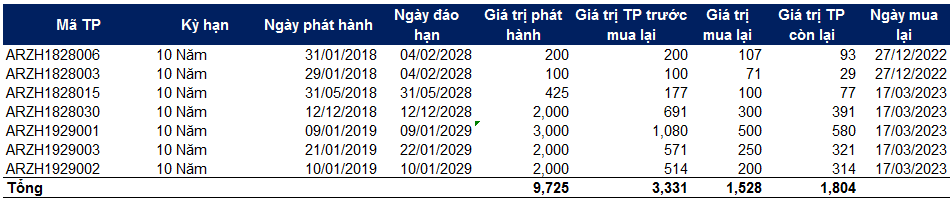

Cùng ngày, CTCP Azura mua lại 5 lô trái phiếu với tổng giá trị mua lại là 1,350 tỷ đồng. Trái phiếu được phát hành trong giai đoạn 2018 - 2019, kỳ hạn 10 năm. Tổng giá trị phát hành 9,425 tỷ đồng với lãi suất từ 8.5 - 10%/năm. Trước đó, vào tháng 12/2022, Công ty cũng đã mua lại 2 lô trái phiếu khác (được phát hành trong năm 2018).

|

Giao dịch mua lại trái phiếu trước hạn của Azura

(Đvt: Tỷ đồng)

Nguồn: HNX

|

Bên cạnh các lô trái phiếu mua lại trước hạn trên, trong năm 2018 - 2019, Azura còn có thêm 21 đợt phát hành trái phiếu khác với tổng khối lượng trái phiếu phát hành 119.3 triệu trái phiếu, kỳ hạn 10 năm, trả lãi hàng năm. Theo báo cáo tình hình thanh toán gốc và lãi trái phiếu ngày 28/08/2020, Công ty đã trả lãi 1,149 tỷ đồng, còn số tiền thanh toán gốc để trống.

Cũng theo báo cáo này, lãi sau thuế nửa đầu năm 2020 của CTCP Azura đạt 4.4 tỷ đồng. Vốn chủ sở hữu đến cuối tháng 06/2020 là 1,794 tỷ đồng, hệ số nợ trên vốn chủ sở hữu là 9.97, hệ số lãi sau thuế trên vốn chủ sở hữu (ROE) khá thấp, ở mức 0.0025.

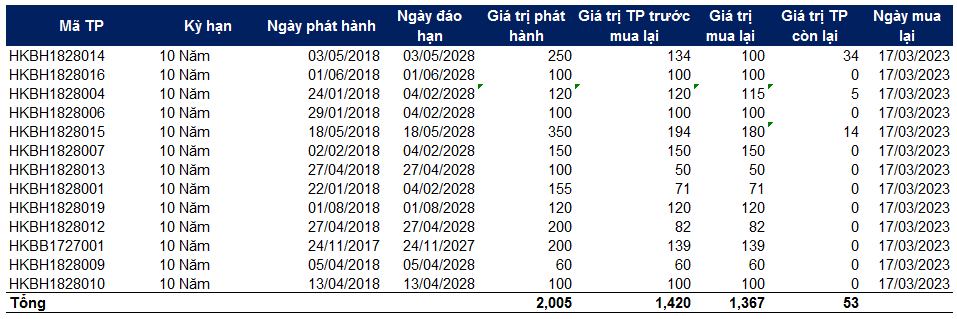

Tương tự, CTCP Hakuba mua lại trước hạn 13 lô trái phiếu với tổng giá trị mua lại là 1,367 tỷ đồng, trong đó có 10/13 lô được mua lại toàn bộ. Trái phiếu được phát hành từ cuối năm 2017 - 08/2018, kỳ hạn 10 năm với tổng giá trị 2,005 tỷ đồng, lãi suất từ 9 - 10%/năm.

|

Giao dịch mua lại trái phiếu trước hạn của Hakuba

(Đvt: Tỷ đồng)

Nguồn: HNX

|

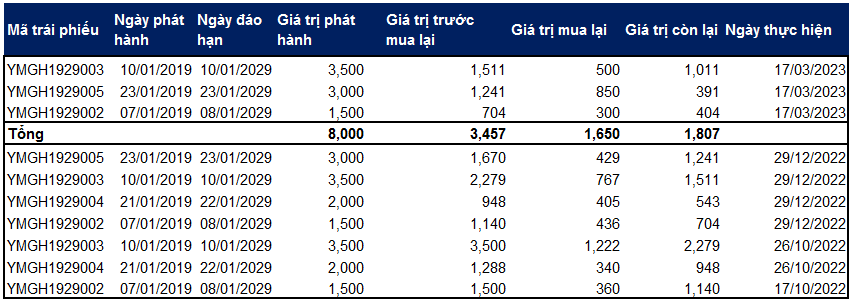

Cùng với nhóm này, ngày 17/03, CTCP Yamagata mua lại trước hạn 1,650 tỷ đồng ba lô trái phiếu đều được phát hành vào tháng 01/2019 với tổng giá trị 8,000 tỷ đồng, kỳ hạn 10 năm. Lãi suất phát hành 9%/năm. Trước đó, trong năm 2022, Yamagata cũng đã mua lại trước hạn một phần của các lô này.

|

Giao dịch mua lại trái phiếu trước hạn của Yamagata

(Đvt: Tỷ đồng)

Nguồn: HNX

|

Ngoài các lô trái phiếu trên, Yamagata từ tháng 02/2018 - 01/2019 còn phát hành 14 lô trái phiếu khác với số lượng gần 114 triệu trái phiếu, kỳ hạn 10 năm và kỳ trả lãi là 12 tháng. Theo báo cáo tình hình thanh toán gốc, lãi trái phiếu ngày 25/08/2020, Yamagata đã thanh toán 1,112 tỷ đồng tiền lãi trái phiếu, còn tiền gốc cũng như giá trị phát hành không được Công ty đề cập.

Chú thích (*): Azura không tính đến giá trị của 21 lô và Yamagata không tính đến giá trị của 14 lô trái phiếu phát hành đề cập trên (do báo cáo công khai của doanh nghiệp không nêu giá trị cụ thể).

|

* Yamagata mua lại trước hạn 1,650 tỷ đồng trái phiếu

Ai là trái chủ?

Được biết, một trong những trái chủ của các lô trái phiếu trên là CTCP Nhựa An Phát Xanh (HOSE: AAA). Trên BCTC hợp nhất kiểm toán năm 2017, AAA phát sinh hai hợp đồng mua trái phiếu (số 744 và 743) với CTCP Chứng khoán Ngân hàng TMCP Việt Nam Thịnh Vượng (nay là CTCP Chứng khoán VPS (VPS).

Đến năm 2018, AAA nắm giữ 360.9 tỷ đồng trái phiếu (tính theo mệnh giá) của các Công ty gồm Yamagata, Hakuba, Azura và Ataka. Việc nắm giữ các trái phiếu này cũng được ký kết theo hợp đồng mua với VPSS trong vòng từ 3 - 8 tháng.

Tính đến cuối năm 2019, AAA nắm giữ 126.9 tỷ đồng (theo mệnh giá) các trái phiếu của Yamagata, Azura, Akata. Các trái phiếu đều do VPS làm đại lý phát hành.

Trên BCTC hợp nhất kiểm toán năm 2021 của AAA ghi nhận có 425 tỷ đồng khoản phải thu từ các giao dịch mua, bán lại trái phiếu giữa AAA và VPS. Công ty bán lại các khoản trái phiếu doanh nghiệp cho VPS vào tháng 04/2022, hưởng lãi suất quy đổi 7.4%/năm.

Ngoài AAA, CTCP Bông Sen (Bông Sen Corp) cũng là trái chủ của Yamagata và Azura. Cụ thể vào tháng 08/2019, Bông Sen Corp đăng ký giao dịch bảo đảm với VPS với tài sản bảo đảm là hơn 5.88 triệu trái phiếu mã YMG_TQ2_230119 do Yamagata phát hành ngày 23/01/2019 và hơn 1.9 triệu trái phiếu mã AZR_TQ1_210119 do Azura phát hành ngày 21/01/2019.

|

Bông Sen Corp được biết là doanh nghiệp thành viên của Tổng Công ty Du lịch Sài Gòn (Saigontourist), Bông Sen chuyển sang hoạt động theo hình thức CTCP từ tháng 01/2005, có vốn điều lệ ban đầu là 130 tỷ đồng. Sau đó, năm 2014 vốn điều lệ tăng lên 816 tỷ đồng, đây cũng là năm Bông Sen Corp hủy công ty đại chúng. Đầu năm 2015, Bông Sen Corp gây tiếng vang khi chi hàng ngàn tỷ đồng mua cổ phần chi phối Tổ hợp khách sạn Daewoo tại Hà Nội.

Công ty sở hữu chuỗi nhà hàng khách sạn nổi tiếng và đều nằm ở trung tâm Sài Gòn như khách sạn Palace Saigon, Bông Sen Saigon, Bông Sen Annex và nhà hàng Vietnam House, Lemongrass, Calibre, Bier Garden, Buffet Gánh Bông Sen, bánh Brodard với hệ thống 18 cửa hàng, lữ hành Lotus Tours.

Hiện Chủ tịch HĐQT và người đại diện theo pháp luật của Bông Sen Corp là bà Vũ Thị Hồng Hạnh (sinh năm 1993) từ tháng 10/2022, trước đó là bà Đinh Thị Ngọc Thanh (sinh 1974). Bà Hạnh cũng đang đứng tên các doanh nghiệp như CTCP Quản lý Bất động sản Essential, CTCP Quản lý Bất động sản Bông Sen, CTCP INN Saigon - Chi nhánh Esta.

|

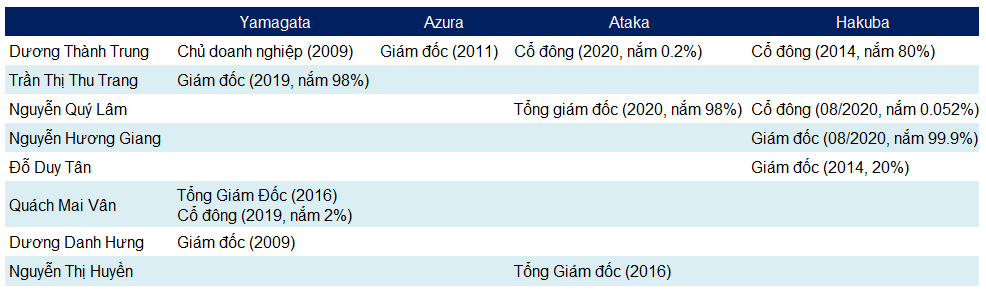

Ai đứng sau những công ty “tên Nhật”?

Theo tìm hiểu của người viết, CTCP Ataka Việt Nam thành lập ngày 19/01/2016 với tiền thân là Công ty TNHH MTV Ataka với ngành nghề chính là buôn bán thực phẩm, do bà Nguyễn Thị Huyền làm Tổng Giám đốc. Năm 2017, ông Nguyễn Quý Lâm thay bà Huyền làm Tổng Giám đốc. Năm 2018, Công ty đổi thành Công ty TNHH HTV Ataka, ông Nguyễn Quý Lâm nắm 98% (9.8 tỷ đồng) và ông Dương Thành Trung nắm 2%. Năm 2020, vốn điều lệ tăng lên 100 tỷ đồng (ông Lâm nắm 99.8%, còn ông Trung 0.2%). Tháng 10/2020, Công ty đổi thành CTCP Ataka Việt Nam và vốn tăng lên 1,000 tỷ đồng.

Ông Dương Thành Trung còn là Giám đốc CTCP Azura. Công ty này thành lập vào ngày 13/12/2011, vốn điều lệ 100 tỷ đồng, ngành nghề kinh doanh chính là xây dựng nhà ở. Năm 2020, Công ty tăng vốn lên 1,750 tỷ đồng.

Ngoài ra, ông Trung còn sáng lập Hakuba vào ngày 11/09/2014 với tên ban đầu là Công ty TNHH Hakuba, vốn điều lệ 2.6 tỷ đồng, ngành kinh doanh chính là xây dựng nhà không để ở. Thời điểm đó, ông Đỗ Duy Tân - Giám đốc - nắm 20% vốn, ông Trung nắm 80%. Năm 2018, hai cá nhân trên chuyển phần vốn góp cho bà Nguyễn Hương Giang - Tổng Giám đốc nắm 98% vốn và ông Lâm 2%. Tháng 08/2020, Công ty tăng vốn lên 100 tỷ đồng, tỷ lệ sở hữu bà Giang tăng lên 99.9%, ông Lâm giảm còn 0.01%. Hiện Hakuba đổi thành CTCP và vốn tăng lên 810 tỷ đồng.

Ông Trung cũng là Chủ sở hữu Công ty TNHH MTV Yamagata thành lập năm 2009 với vốn 40 tỷ đồng, ngành nghề kinh doanh chính là hoàn thiện công trình xây dựng, ông Dương Danh Hưng làm Giám đốc. Năm 2016, bà Quách Mai Vân làm Giám đốc. Năm 2019, Công ty tăng vốn lên 100 tỷ đồng, đồng thời chuyển sang mô hình Công ty TNHH. Bà Trần Thị Thu Trang - Giám đốc nắm 98%, còn bà Vân nắm 2% còn lại. Tháng 10/2020, Công ty chuyển thành CTCP Yamagata và tăng vốn lên 1,550 tỷ đồng, bà Trang vẫn giữ chức Giám đốc.

|

Mối quan hệ giữa người nội bộ các Công ty trên

Nguồn: Thông tin đăng ký doanh nghiệp

|

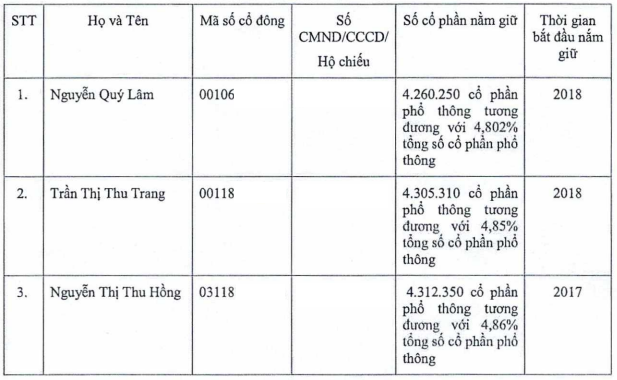

Bên cạnh những mối liên hệ với nhau trong 4 Công ty trên, các cá nhân này còn nắm gần 13 triệu cp Tổng Công ty Cổ phần Bảo hiểm Petrolimex (HOSE: PGI), tương ứng 14.5% (tính đến tháng 05/2020). Tại ĐHĐCĐ thường niên 2020, nhóm này đề cử ông Nguyễn Văn Dũng vào HĐQT PGI nhiệm kỳ 2019 - 2024.

Nguồn: PGI

|

Ông Dũng từng công tác ở Tổng Cục 5, Bộ Công an; sau đó là Phó phòng quan hệ song phương Vụ quan hệ quốc tế, Ủy ban Chứng khoán Nhà nước; Phó Tổng giám đốc Sở Giao dịch Chứng khoán Hà Nội (HNX).

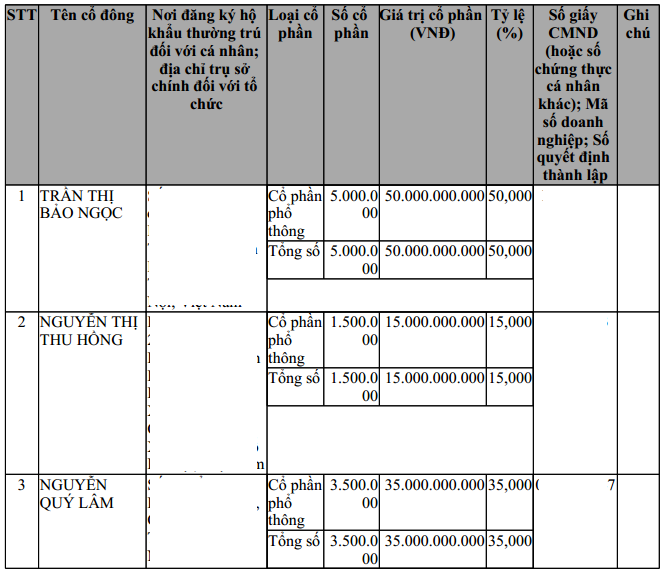

Bà Hồng, ông Lâm cùng bà Trần Thị Bảo Ngọc còn góp vốn lập CTCP Mua bán nợ Azura vào năm 2016, trong đó bà Hồng giữ chức Tổng Giám đốc.

Đáng chú ý, bà Hồng và bà Ngọc là Thành viên HĐQT VPS từ tháng 04/2020.

Nguồn: Thông tin đăng ký doanh nghiệp

|

Kha Nguyễn

FILI

|