|

Thị trường trái phiếu của khối nền kinh tế mới nổi cạn sức mua?

Thị trường trái phiếu doanh nghiệp của khối nền kinh tế mới nổi gặp “hạn” trong bối cảnh các ngân hàng trung ương lớn tiếp tục tăng lãi suất và nhà đầu tư ngày càng cảnh giác sau một loạt vụ phá sản của doanh nghiệp nổi tiếng.

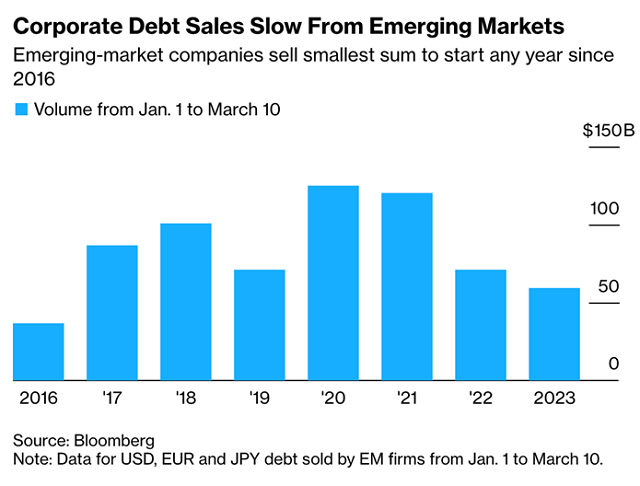

Doanh nghiệp tại các nền kinh tế đang phát triển chỉ bán được 60 tỷ USD trái phiếu trên toàn cầu kể từ đầu năm 2023, giảm khoảng 18% so với cùng kỳ năm ngoái, theo dữ liệu do Bloomberg tổng hợp. 2023 trở thành năm có khởi đầu yếu nhất của thị trường trái phiếu này kể từ năm 2016 – thời điểm ngay sau khi Fed bắt đầu chu kỳ tăng lãi suất gần nhất.

Phát hành trái phiếu doanh nghiệp tại khối mới nổi chậm lại

Lần này, cơ quan tiền tệ có ảnh hưởng nhất thế giới thậm chí còn hung hăng hơn trong nỗ lực chế ngự lạm phát. Cùng với đó, niềm tin của Phố Wall ngày càng suy giảm đối với các thị trường mới nổi sau cuộc khủng hoảng doanh nghiệp tại Tập đoàn Adani của Ấn Độ và Americanas SA của Brazil. Hai yếu tố này khiến giới phân tích đánh giá mức tiếp cận thị trường vốn của khối mới nổi sẽ bị hạn chế trong năm thứ hai liên tiếp, và các công ty mắc nợ nhiều có thể gặp rắc rối vì điều này.

Siby Thomas, nhà quản lý danh mục đầu tư chuyên về trái phiếu doanh nghiệp ở thị trường mới nổi của T. Rowe Price, cho biết: “Sự phân nhánh đang diễn ra trên thị trường này. Các công ty muốn phát hành thì không thể phát hành vì chi phí đi vay quá cao, còn những công ty được đánh giá cao hơn có thể phát hành thì lại không muốn vì họ có thể chờ lãi suất đi xuống”.

Các thước đo rủi ro tín dụng doanh nghiệp toàn cầu tăng vọt vào ngày 13/03 khi thị trường tiếp nhận tin tức về sự sụp đổ của Silicon Valley Bank tại Mỹ. Không có đợt bán trái phiếu doanh nghiệp nào ở châu Âu tính đến 11 giờ sáng ngày 13/03 (giờ London), so với mức khoảng 11.7 tỷ USD vào một ngày thứ Hai bình thường kể từ đầu năm nay.

Lượng trái phiếu doanh nghiệp thị trường mới nổi và trái phiếu doanh nghiệp lợi suất cao tại Mỹ đã tăng vọt trong những năm đầu tiên xảy ra đại dịch COVID-19, khi các nhà hoạch định chính sách giảm chi phí đi vay để hỗ trợ nền kinh tế. Nhưng xu hướng đó đã kết thúc khi Fed và các ngân hàng trung ương lớn khác bắt tay vào “cuộc chiến” chống lại lạm phát từ năm ngoái.

Trong khi các doanh nghiệp Mỹ bị xếp hạng “rác” có thể vẫn tiếp cận được thị trường trái phiếu, với tổng lượng trái phiếu phát hành tăng khoảng 5% kể từ đầu năm nay so với cùng kỳ năm 2022, thì các công ty được xếp hạng tương tự từ các quốc gia đang phát triển lại không may mắn như vậy.

Điều đó khiến một số công ty rơi vào tình thế khó khăn. Những doanh nghiệp đi vay được xếp hạng “đầu tư” thường có thể tiếp tục hoạt động mà không cần sự trợ giúp của các trái chủ nước ngoài. Song, với những doanh nghiệp bị xếp hạng “rác” với tỷ lệ đòn bẩy cao hơn và triển vọng rủi ro hơn lại có ít lựa chọn.

Những doanh nghiệp cần tiền mặt có thể phải chuyển sang thị trường trái phiếu trong nước, phát hành riêng lẻ hoặc sử dụng các nguồn tài chính đa phương, theo Lisandro Miguens, Giám đốc thị trường vốn nợ khu vực Mỹ Latinh tại JPMorgan Chase & Co.

“Thị trường tài chính rất dễ biến động do sự không chắc chắn về lãi suất của Fed, và các công ty mới nổi cũng không ngoại lệ. Họ cần điều chỉnh chiến lược tài chính của mình cho phù hợp với thực tế này và sẵn sàng hành động phù hợp”, ông Miguens nói.

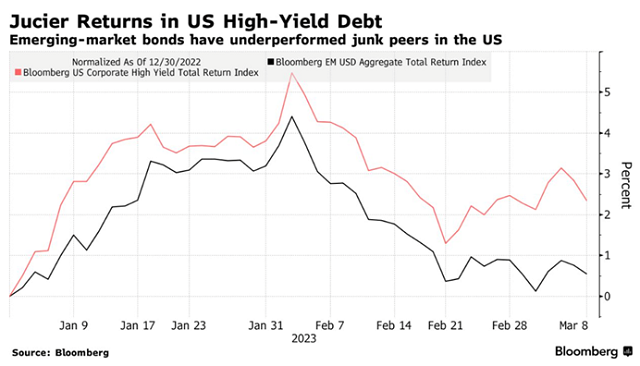

Trái phiếu doanh nghiệp Mỹ lợi suất cao cho lợi nhuận cao hơn trái phiếu thị trường mới nổi

Phố Wall bắt đầu tiếp cận thận trọng hơn đối với tài sản ở các thị trường đang phát triển, đặc biệt là khi đà tăng giá đầu năm đang “hạ nhiệt” và nền kinh tế toàn cầu có vẻ sẽ có một cú hạ cánh mềm. Tâm lý cũng trở nên tồi tệ ở các thị trường phát triển sau khi Silicon Valley Bank trở thành công ty cho vay lớn nhất của Mỹ thất bại trong hơn một thập kỷ qua.

Lợi suất trái phiếu bằng đô la Mỹ của các thị trường mới nổi đã giảm 2.2% trong tháng 02/2023, khiến lợi nhuận từ đầu năm đến nay chỉ còn 0.6%, theo dữ liệu do Bloomberg tổng hợp. Trong khi đó, lợi suất trái phiếu lợi suất cao của Mỹ đã tăng 2.2% trong cùng kỳ.

Với mức lợi suất hấp dẫn ở các thị trường trưởng thành hơn, nhà đầu tư không còn nhiều động lực để chấp nhận thêm rủi ro ở các thị trường mới nổi, theo Akbar Causer, nhà quản lý danh mục đầu tư tại Eaton Vance Management. Cú chao đảo của Tập đoàn Adani cũng dấy lên nghi ngờ giữa một số nhà quản lý tài sản trên thị trường trái phiếu doanh nghiệp ở khối mới nổi.

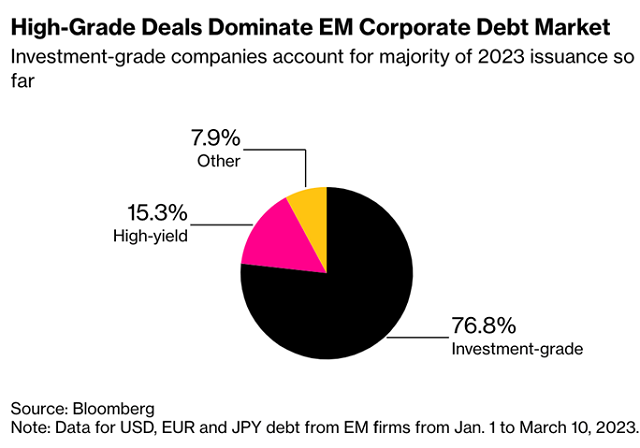

Thị phần của các doanh nghiệp phát hành trái phiếu tại khối mới nổi

Theo dữ liệu của Bloomberg, 77% đợt phát hành trái phiếu doanh nghiệp mới ở khối kinh tế đang phát triển kể từ đầu năm nay đều đến từ các doanh nghiệp được xếp hạng “đầu tư”. Các doanh nghiệp từ Trung Quốc hoạt động tích cực nhất trên thị trường trái phiếu toàn cầu, tiếp theo là các công ty ở Arab Saudi và Hàn Quốc.

Nói về triển vọng của thị trường trái phiếu doanh nghiệp tại khối mới nổi, ông Omotunde Lawal, nhà quản lý danh mục đầu tư tại Barings Ltd, cho biết việc Fed chấm dứt thắt chặt chính sách sẽ giúp việc vay mượn trở nên dễ dàng hơn. Tất nhiên, thời điểm vẫn chưa chắc chắn.

Trong khi đó, chỉ những doanh nghiệp phát hành được chuẩn bị tốt nhất mới có thể bán trái phiếu trong khoảng thời gian này, Andres Copete, Giám đốc phụ trách kinh doanh thị trường vốn nợ khu vực Mỹ Latinh tại Deutsche Bank AG, cho biết. “Chúng tôi không quá lạc quan về khối lượng tổng thể cho cả năm 2023”.

Kim Dung (Theo Bloomberg)

FILI

|